Исправление ошибок в программе – сложный и трудоемкий процесс. В данной статье мы рассмотрим еще один способ исправления затрат в налоговом учете по налогу на прибыль, если они были отражены больше, чем необходимо.

Пример будет полезен для исправления ошибок, допущенных в регламентных операциях, для которых не предусмотрено штатных документов для исправления. При этом исправление ошибки:

- в бухгалтерском учете будет произведено датой обнаружения;

- в налоговом учете – датой возникновения, что позволит автоматически заполнить уточненную декларацию. При этом мы «обходим» автоматическое перепроведение всех документов с даты возникновения ошибки, т.к. граница последовательности переносится вручную.

Выявление ошибки

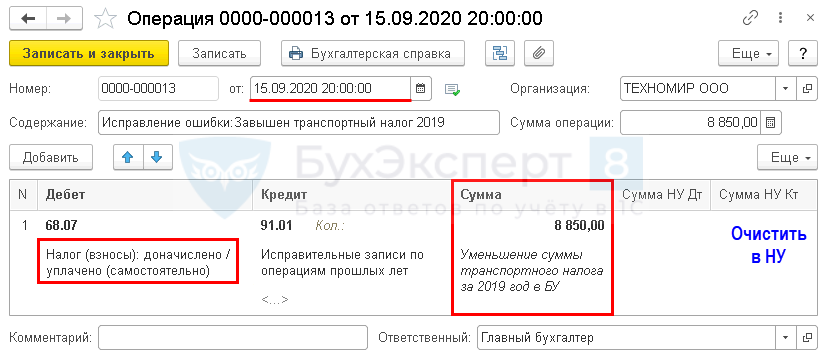

Организация 15 сентября 2020 выявила ошибку в расчете транспортного налога за 2019 год – был ошибочно применен повышающий коэффициент «2» на дорогостоящие авто. В результате за 2019 год:

- завышен транспортный налог, начисленная сумма составила 17 700 руб., когда правильная сумма составляет 8 850 руб. за год;

- завышены расходы в бухгалтерском учете на сумму 8 850 руб.;

- занижена налогооблагаемая база по налогу на прибыль в размере 8 850 руб.;

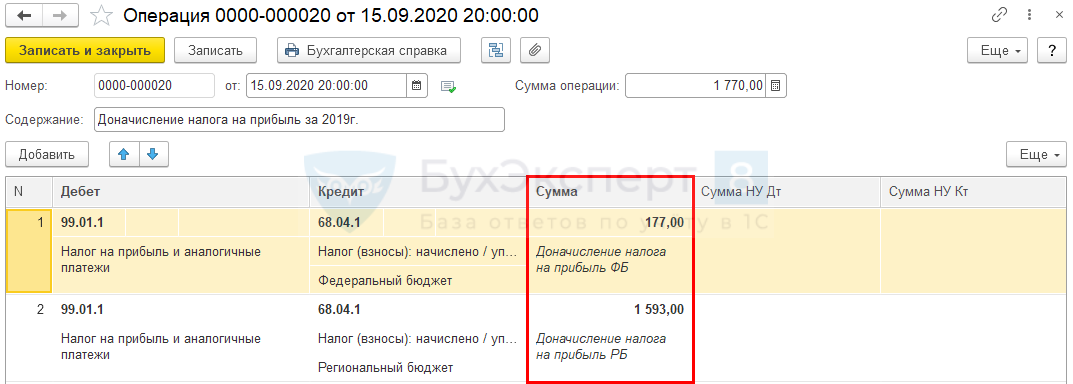

- образовалась недоплата по налогу на прибыль в размере 1 770 руб. (8 850 * 20%).

Условием исправления данной ошибки является то, что бухгалтер не хочет «перепроводить» декабрь месяц в уже закрытом периоде (2019 год) и не хочет исправлять данные налогового учета (НУ) в периоде обнаружения ошибки (в 2020 году), т.к. налоговый учет в 2020 году будет включать исправление этой ошибки. А этот факт не является удобным при заполнении деклараций за 2020 год – всегда надо будет помнить об этой сумме и ее вручную исключать из декларации по налогу на прибыль.

Несущественная ошибка предшествующего отчетного года, выявленная после подписания бухгалтерской отчетности, исправляется в текущем периоде в корреспонденции со счетом 91 «Прочие доходы и расходы» (п. 14 ПБУ 22/10).

Подробнее об исправлении ошибок в БУ

Поэтому исправление ошибки оформите следующим образом:

- в бухгалтерском учете данная ошибка признана несущественной, поэтому исправление сделайте датой обнаружения ошибки с помощью документа Операция, введенная вручную;

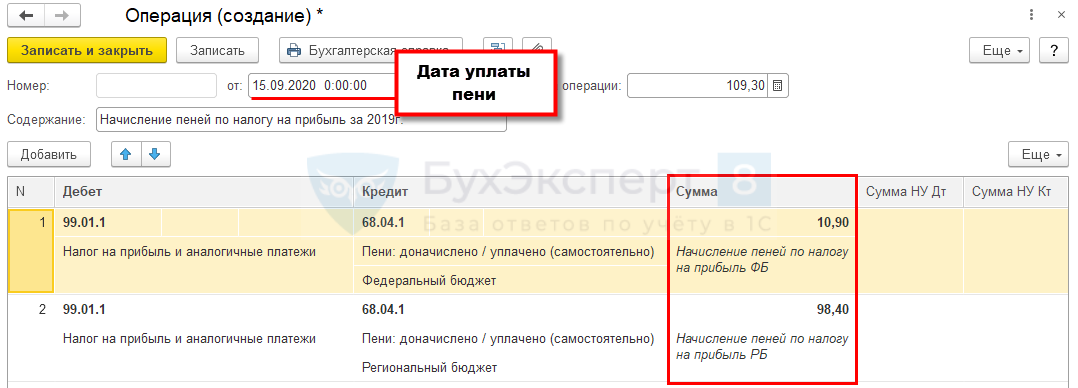

- в бухгалтерском учете доначисление налога на прибыль и пеней отразите так же датой обнаружения ошибки с помощью документа Операция, введенная вручную.

Налог

Пени

- создайте уточненную декларацию по транспортному налогу за 2019 год и данные в ней исправьте вручную.

Исправление ошибки

Рассмотрим пошаговую инструкцию исправления суммы транспортного налога в налоговом учете по налогу на прибыль.

Все нижеуказанные действия сделайте сначала на копии базы, убедитесь по финальной оборотке, что никакие другие данные не поменяются, кроме оборотов по счетам НУ 26, 90.08.1, 90.09, 99.01.1.

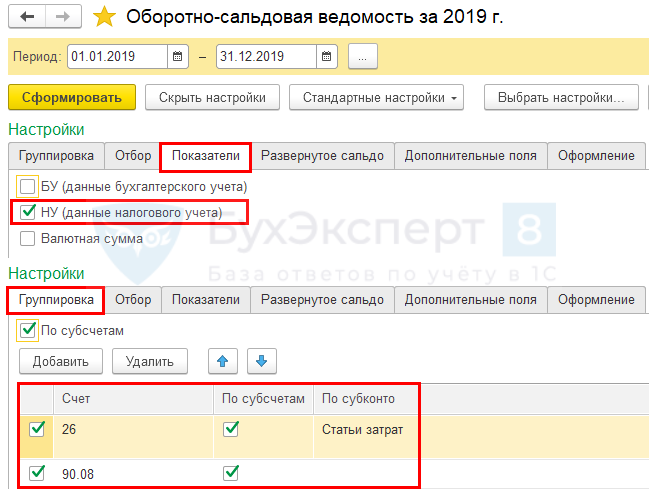

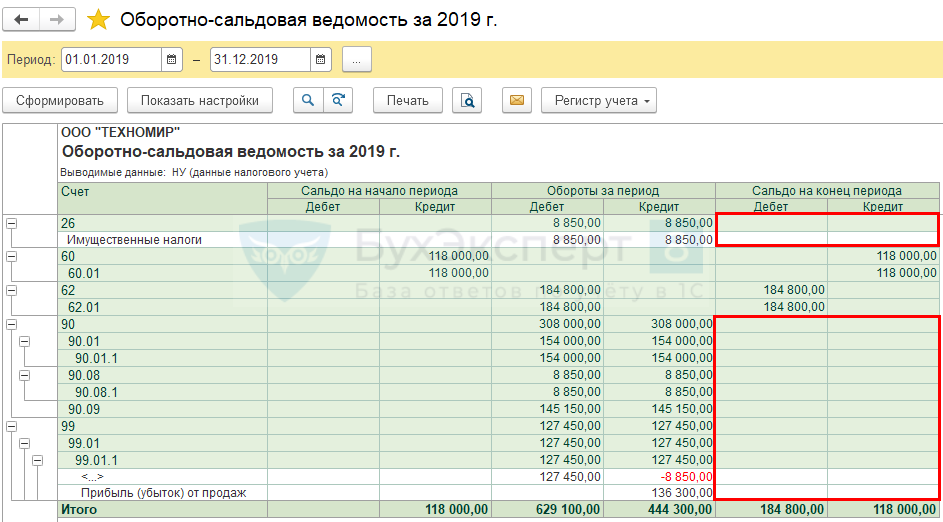

Шаг 1. Сформируйте Оборотно-сальдовую ведомость.

Сформируйте Оборотно-сальдовую ведомость (ОСВ) за 2019 в налоговом учете (Отчеты – Оборотно-сальдовая ведомость). Она нужна для сверки остатков после ручных правок.

Сначала настройте ее форму. Нажмите на кнопку Показать настройки и установите параметры — как на рисунке.

Распечатайте ОСВ и сохраните ее в электронном виде.

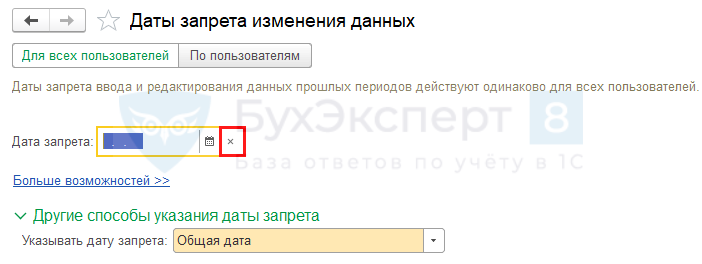

Шаг 2. Откройте закрытый период.

Откройте закрытый период Администрирование — Настройки пользователей и прав — Даты запрета изменения — Настроить. Снимите дату запрета редактирования — 31.12.2019.

Подробнее как установить и убрать запрет на редактирование данных

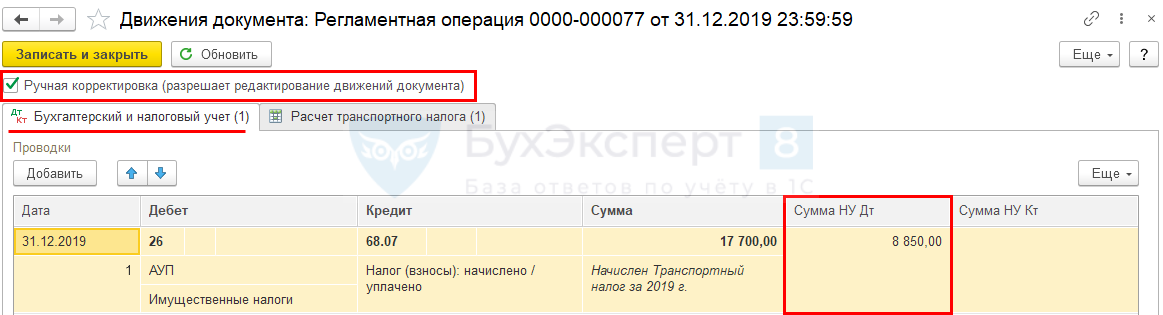

Шаг 3. Исправьте в НУ сумму в проводке по начислению транспортного налога.

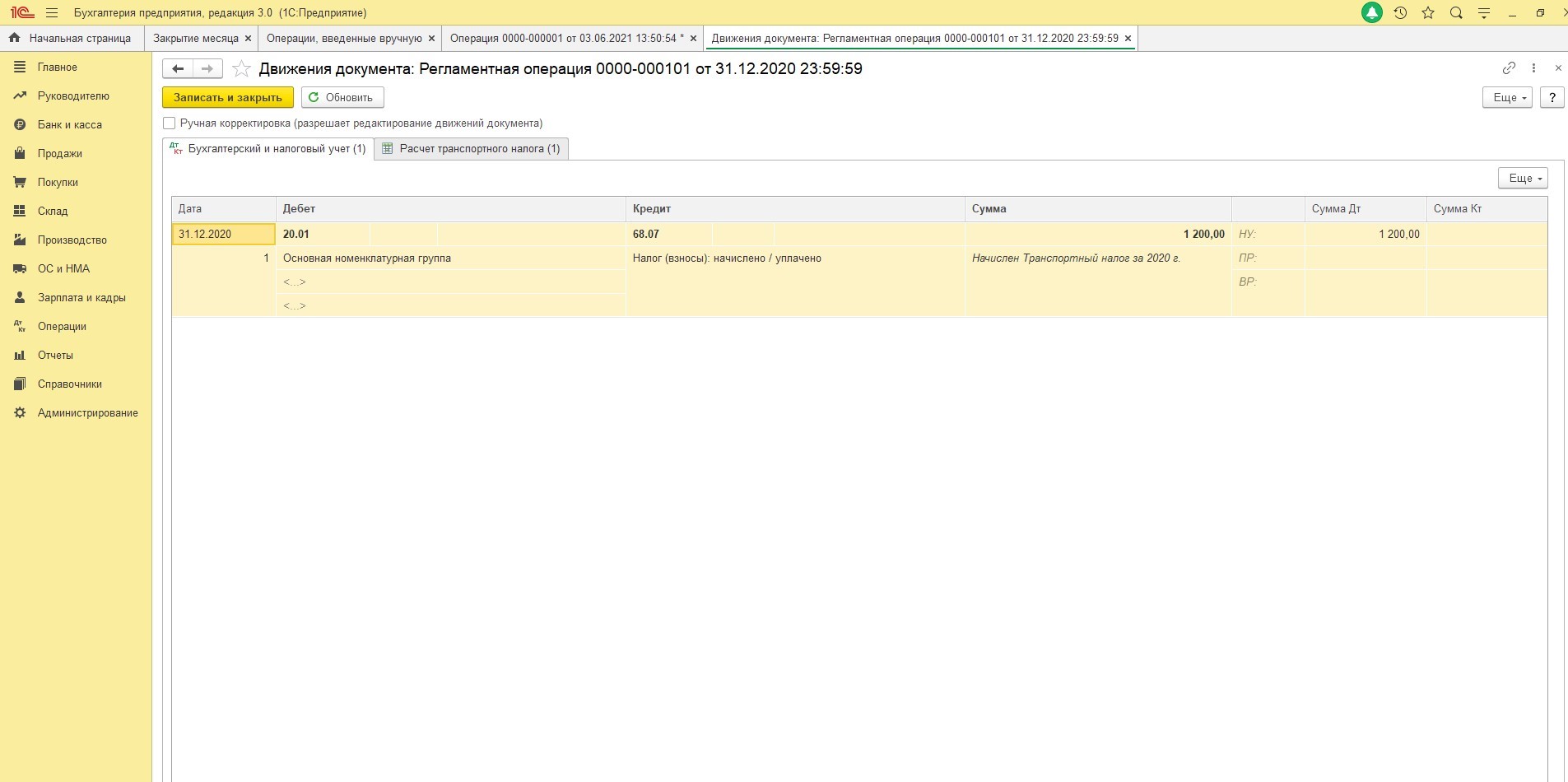

Откройте операцию, которой программа осуществила начисление транспортного налога за 2019 год (Операции — Регламентные операции- Расчет транспортного налога за декабрь 2019). Нажмите на кнопку .

Установите флажок Ручная корректировка. На вкладке Бухгалтерский и налоговый в графе Сумма НУ Дт укажите правильную сумму транспортного налога за год – 8 850 руб.

Исправьте вручную сумму в проводке по начислению транспортного налога за год – только в налоговом учете! В Бухгалтерском учете и в регистре Расчет транспортного налога ничего не изменяйте.

Кнопка Записать и закрыть.

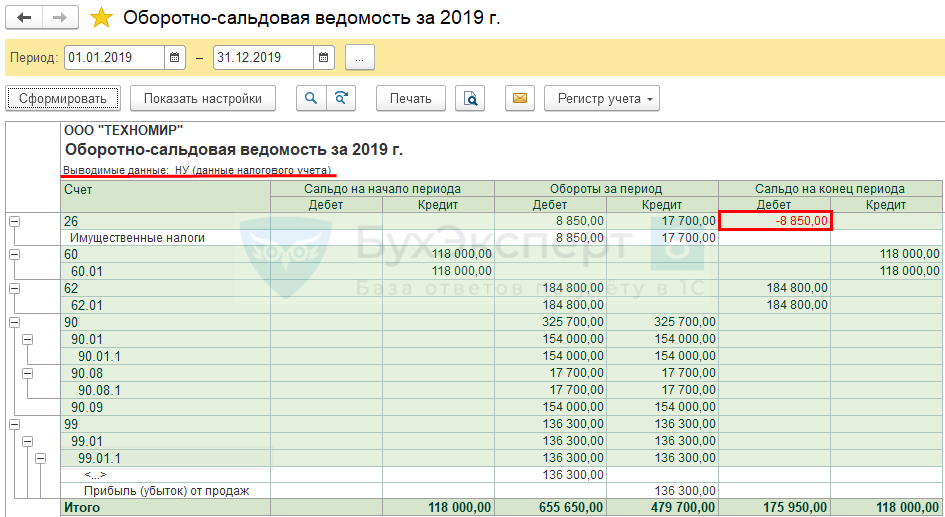

Шаг 4. Сформируйте оборотно-сальдовую ведомость по НУ.

Переформируйте Оборотно-сальдовую ведомость (ОСВ) за 2019 для контроля закрытия счетов в налоговом учете (Отчеты – Оборотно-сальдовая ведомость).

Вы увидите, что в ОСВ «вылезло» красное сальдо по счету 26 по статье Имущественные налоги.

Теперь «уберите» красное сальдо, для этого по цепочке «закрытия года» осуществите и закрытие 90х счетов.

Шаг 5. Закрытие сальдо по счету 26 и 90м счетам в НУ.

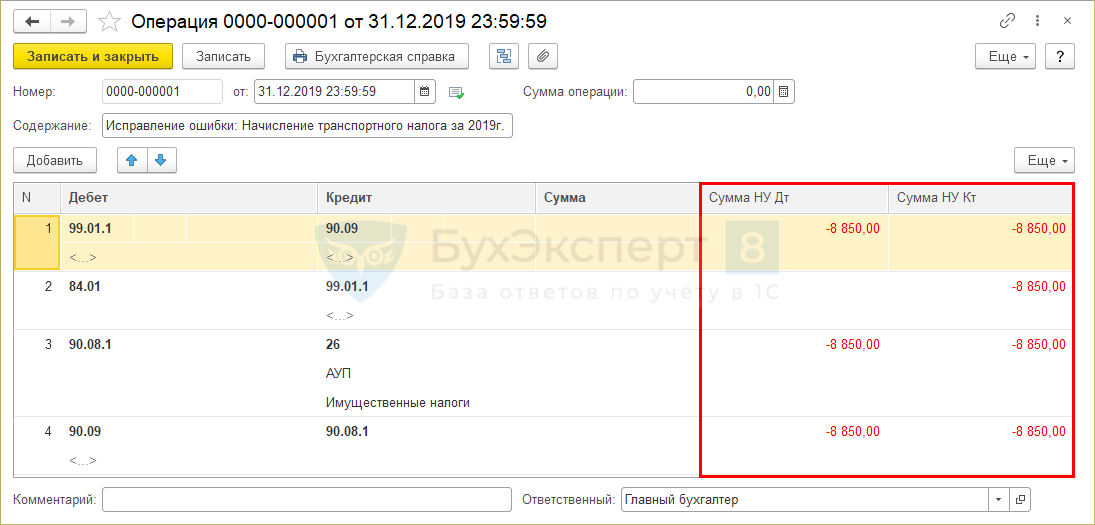

Эту операцию осуществляем с помощью документа Операция, введенная вручную, в котором вручную закрывается образовавшееся сальдо по счетам налогового учета:

- сначала по счету 26;

- потом по цепочке счета: 90.08.1, 90.09, 99.01.1

Обратите внимание, что данную операцию придется формировать вручную, т.к. мы принципиально не хотим автоматического перепроведения операций за декабрь 2019.

В документе сторнируются суммы только в налоговом учете. В бухгалтерском учете, т.е. в графе Сумма, ничего не указывайте. Дата документа – 31.12.2019.

Проводки, которые указаны в документе, будут такие, если по итогам 2019 образовалась прибыль в налоговом учете.

Шаг 6. Проверьте сальдо по счетам в НУ.

Переформируйте Оборотно-сальдовую ведомость (ОСВ) за 2019. Теперь остатков по счету 26, 90, 99 не должно быть.

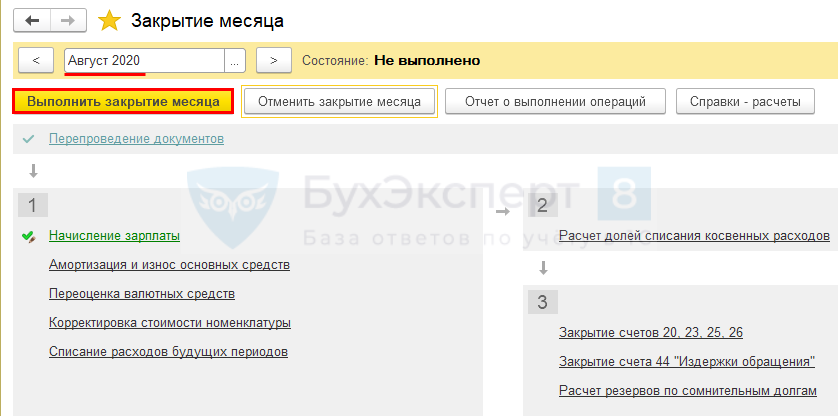

Шаг 7. Перенесите границу последовательности вручную.

На этом шаге необходимо осуществить закрытие декабря, без перепроведения документов, т.е. перенести границу последовательности вручную на тот месяц, который был закрыт последним до внесения правок.

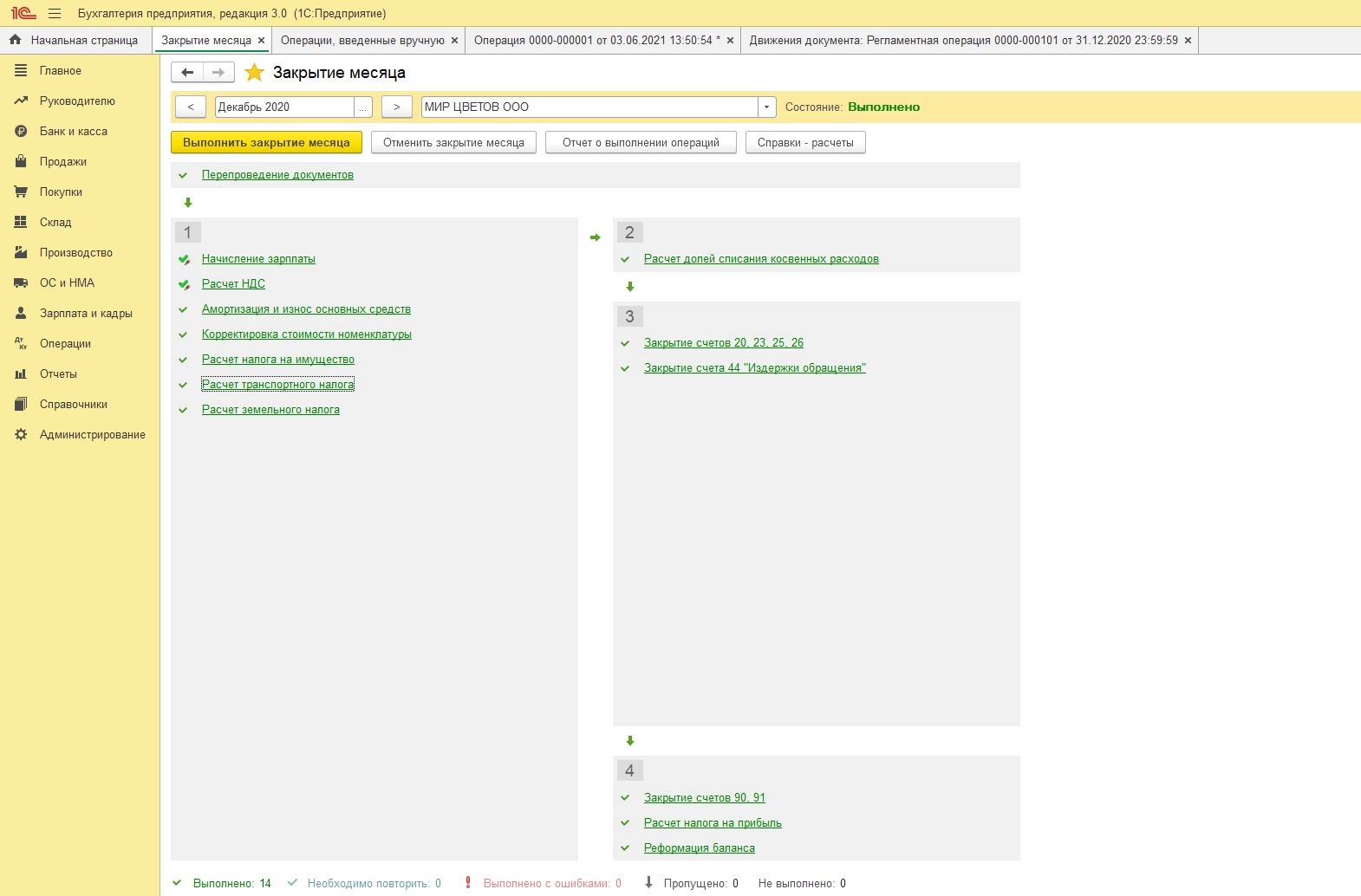

Откройте процедуру Закрытия месяца за месяц, следующий за закрытым в базе месяцем (Операции – Закрытие месяца).

В нашем примере последний месяц за который мы проводили закрытие месяца был Июль 2019, поэтому выбираем Август 2020.

Нажмите на кнопку Выполнить закрытие месяца.

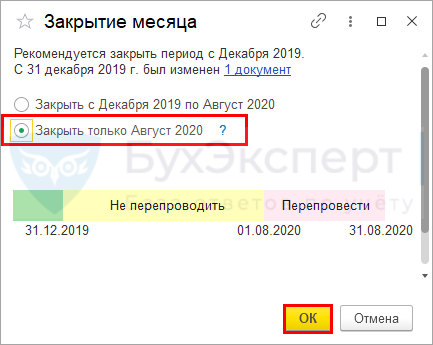

В нашем примере устанавливаем флажок Закрыть только Август 2020, т.е. первый месяц в вашем незакрытом периоде.

По рисунку видно, что при такой установке флажка программа не перепроведет документы с 31.12.2019 по 01.08.2020, — что нам и требуется. А документы перепроведутся только за август 2020 – период, который ранее не был закрыт.

Данный перенос границы вручную вам советуем производить в очень крайних случаях. Когда вы уверенны в тех данных, что вы вводите и что это не повлияет уже на сданную отчетность.

Подробнее про нюансы переноса границы последовательности вручную

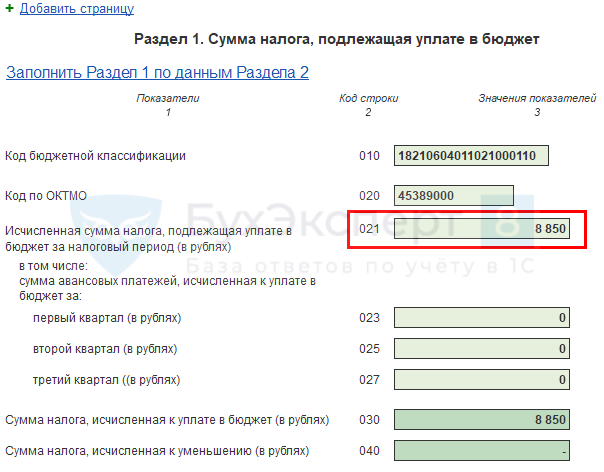

Шаг 7. Сформируйте уточненную декларацию по налогу на прибыль.

Прежде чем подавать уточненную декларацию, доплатите налог в бюджет, а также начислите и уплатите пени, иначе Организацию будет ожидать штраф в размере 20% от неуплаченной суммы налога (п. 4 ст. 81 НК РФ, п. 1 ст. 122 НК РФ).

Налогоплательщик обязан подать уточненную декларацию за период, в котором была допущена ошибка. В нашем примере за IV квартал 2019.

В программе данные налогового учета подкорректированы вручную датой возникновения ошибки. Если исправления в НУ сделаны корректно, то уточненная декларация по налогу на прибыль заполнится автоматически.

В титульном листе PDF укажите:

- Номер корректировки – 1, номер уточненной декларации по порядку.

- Налоговый (отчетный) период (код) – 34 «год», код периода, за который представляется уточненная декларация.

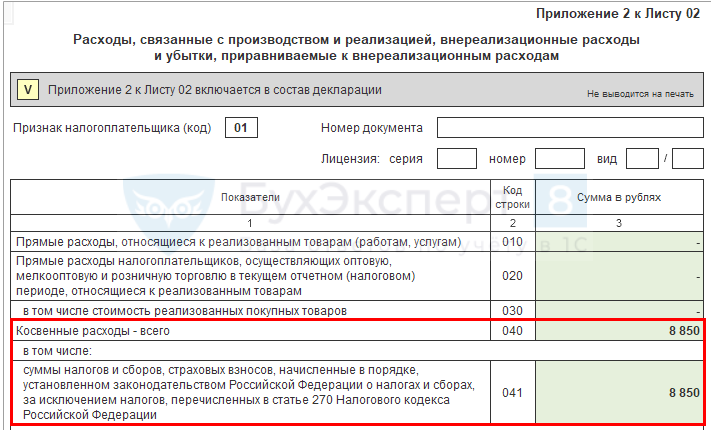

В Приложении 2 к Листу 02 по стр. 041 будет указана сумма транспортного налога правильно.

И соответственно сумма налога на прибыль на Листе 02 по стр. 180 «Сумма исчисленного налога, всего» должна быть указана больше на сумму доначисленного налога. В нашем примере на 1 770 руб.

См. также:

- Порядок исправления ошибок в БУ

- Порядок исправления ошибок в НУ

- Порядок исправления ошибок в 1С

- Документ Операция, введенная вручную вид операции Сторно документа

- Завышены расходы по услугам поставщика текущего года

Подписывайтесь на наши YouTube и Telegram чтобы не пропустить

важные изменения 1С и законодательства

Помогла статья?

Получите еще секретный бонус и полный доступ к справочной системе БухЭксперт8 на 14 дней бесплатно

Ваша заявка принята. Мы решим ваш вопрос в течение 2-х рабочих часов!

Спасибо! Ваша заявка принята.

Мы свяжемся с вами в ближайшее время!

Спасибо! Мы свяжемся с вами через несколько минут

Спасибо за ваше обращение!

Вопрос:

Как сторнировать неправильно начисленный транспортный налог в программе 1С:Бухгалтерия ред.3.0?

Ответ:

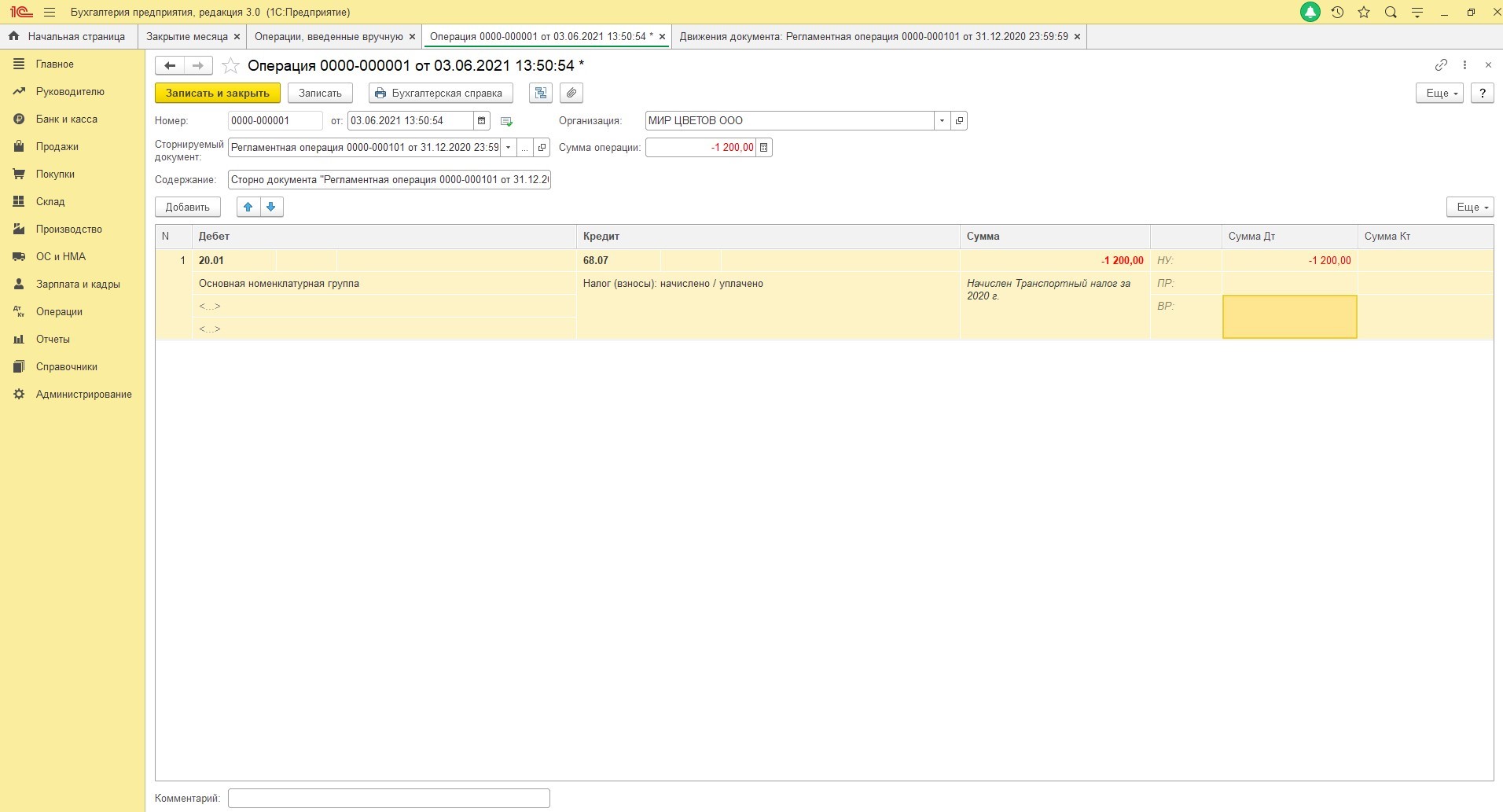

Расчет транспортного налога происходит регламентной операцией в закрытие месяца, например, Д26 К68.07, нам нужно сделать сторно регламентной операции.

Переходим в раздел «Операции» — «Операция, введенная вручную» – «Сторно документа» – Сторнируемый документ – Регламентная операция – выбираем нашу регламентную операцию по начислению транспортного налога.

Свидетельство о регистрации СМИ: Эл № ФС77-67462 от 18 октября 2016 г.

Контакты редакции: +7 (495) 784-73-75, smi@4dk.ru

Поздравляем! Вы успешно подписались на рассылку

Перерасчет транспортного налога может потребоваться в случаях его неверного исчисления. Организация сделает это самостоятельно, а для физического лица налог пересчитает ИФНС. Рассмотрим порядок проведения перерасчета транспортного налога.

Когда нужен перерасчет транспортного налога

Перерасчет транспортного налога может понадобиться в случае выявления в расчете ошибки.

Организация сделает такой перерасчет самостоятельно, если ошибка выявлена ей до проверки налоговой инспекцией, или необходимость уточнения расчета установлена после получения запроса от ИФНС о пояснениях по расчету налога, представленному в декларации.

Физическое лицо может не согласиться со сделанным налоговым органом расчетом налога, который оно увидит в полученном уведомлении на оплату.

С какими перерасчетами вы можете столкнуться в процессе хоздеятельности, узнайте из размещенных на нашем сайте материалов:

- «Перерасчет больничного после предъявления справки»;

- «Перерасчет отпускных при больничном».

Перерасчет транспортного налога организацией

Возможными причинами ошибки организации в расчете транспортного налога могут быть следующие обстоятельства:

- неверно определен тип транспортного средства, и поэтому применена неправильная ставка;

- неверно определено количество месяцев для неполного года, и поэтому неправильно рассчитан коэффициент, уменьшающий ставку;

- допущена ошибка в установлении условий обязательности применения и определении величины повышающего коэффициента для дорогостоящего автомобиля;

О том, понадобится ли повышающий коэффициент для вашей машины, читайте в материале «Как считать возраст дорогого авто для применения повышающего коэффициента по транспортному налогу».

- ошибочно в расчете учтены выбывшие транспортные средства или не учтены поступившие;

- допущена техническая ошибка в примененной базе, ставке или коэффициенте.

Если налог уплачивается в регионе один раз в год по данным расчета, сделанного в декларации, то для устранения ошибки организация должна уточнить декларацию по транспорту, представленную в ИФНС. В результате уточнения может образоваться переплата налога или недоимка по нему. Сумму недоимки придется доплатить с учетом пеней, если пропущен срок уплаты налога.

Если в регионе установлены авансовые платежи по налогу, и ошибка допущена в их расчете, то она будет исправлена либо при составлении первичной годовой декларации (если ошибка выявлена до ее сдачи), либо при уточнении этой декларации. Соответственно, по авансовым платежам также возможно образование недоимки или переплаты.

В декларации начисление авансов отражается поквартально, поэтому при нарушении сроков перечисления сумм авансовых платежей организации придется уплатить пени. С учетом этого при выявлении ошибки в расчете авансовых платежей до составления первичной декларации есть смысл доплатить аванс до правильной суммы сразу после выявления ошибки, требующей доплаты, чтобы уменьшить пени.

Учитываются ли повышающие коэффициенты при расчете авансовых платежей, узнайте здесь.

Действия физического лица для уточнения налога

Если физическое лицо не согласно с расчетом, приведенным в полученном им уведомлении на уплату налога, которое должно быть направлено ему не позднее чем за 30 дней до наступления срока платежа (п. 2 ст. 52 НК РФ), то у него есть 2 варианта дальнейших действий:

- непосредственно обратиться в налоговые органы, устно изложив свои возражения, подкрепленные демонстрацией необходимых подтверждающих документов;

- направить почтой в ИФНС заполненный бланк заявления, который прилагается к уведомлению и предназначен для оформления таких возражений.

После проверки данных, предоставленных физическим лицом, при согласии ИФНС с ними налог будет пересчитан, и физическое лицо получит новое уведомление.

Физические лица, не получающие из ИФНС уведомления об уплате транспортного налога, обязаны сами уведомлять ИФНС о наличии транспорта, подлежащего налогообложению (п. 2.1 ст. 23 НК РФ). С 2017 года за неисполнение этой обязанности может последовать штраф в размере 20% от суммы налога (п. 3 ст. 129.1 НК РФ).

Итоги

Перерасчет транспортного налога может понадобиться, если сумма налога определена неверно (применена не та ставка налога, не учтен повышающий коэффициент и др.).

Компании могут обнаружить ошибку сами (и подать уточненную декларацию) или налоговики выявят ее при проверке. Физлица, не согласные с указанной в уведомлении суммой транспортного налога, могут обратиться за перерасчетом к налоговикам.

- Опубликовано 28.02.2023 20:12

- Просмотров: 1478

Наличием дорогостоящих автомобилей на балансе организации сейчас никого не удивишь. Большинство из них взяты в лизинг, но некоторые компании могут позволить себе и сразу купить машину. В 2022 году произошли некоторые изменения в расчете транспортного налога для дорогостоящих автомобилей, многие бухгалтеры отмечают это, заказывая сверку с ФНС. В этом коротком лайфхаке расскажем о нюансах законодательства в части повышающего коэффициента, а также и где спрятаны настройки этого коэффициента в программе 1С: Бухгалтерия предприятия ред. 3.0.

Повышающий коэффициент Кп по транспортному налогу нужно применять по автомобилям, которые включены в специальный Перечень. В него входят некоторые модели легковых автомобилей средней стоимостью от 10 млн руб.

Такой перечень устанавливается ежегодно. Минпромторг России публикует его на своем официальном сайте не позднее 31 марта года, на который он установлен (согласно п. 2 ст. 362 НК РФ).

В Перечень на 2022 г. включены автомобили стоимостью от 3 млн руб., но применяется он только в части, относящейся к автомобилям стоимостью от 10 млн руб. (п. 2 Письма ФНС России от 28.03.2022 N БС-4-21/3670@).

Если автомобиль стоит от 10 млн руб., но в Перечне его нет, то применять коэффициент не надо (Письмо Минфина России от 13.05.2019 N 03-05-06-04/33968).

Важный нюанс: с Перечнем должны совпадать два параметра вашего автомобиля:

— модель автомобиля;

— год выпуска автомобиля.

Модель автомобиля может быть указана в Перечне более кратко или более полно, чем в вашем ПТС (электронном ПТС). Например, такое может произойти в силу разных комплектаций автомобиля. В указанных случаях надо применять повышающий коэффициент (Письма ФНС России от 19.09.2022 N БС-4-21/12419@, от 18.02.2020 N БС-4-21/2856@ (вместе с Письмом Минпромторга России от 17.02.2020 N ПГ-20-1140), от 18.02.2019 N БС-4-21/2662@ (вместе с Письмом Минпромторга России от 05.02.2019 N ПГ-20-637)).

Помимо модели, обращайте внимание на то, соответствует ли тип двигателя вашей машины и его объем указанным данным в Перечне.

Год выпуска важен для определения возраста вашего автомобиля. В частности, в Перечне указаны:

— количество лет, прошедших с года выпуска. Например «2 года». В этом случае применять повышающий коэффициент надо в отношении двухлетнего автомобиля. Если машина выпущена раньше или позже, то коэффициент Кп применять не нужно;

— нижний и верхний предел возраста машины. Например, от «1 до 4 лет (включительно)». В этом случае применяйте коэффициент Кп, если возраст вашего автомобиля попал в эти пределы.

Если ваш автомобиль есть в Перечне, но его возраст не соответствует, то применять повышенный коэффициент не нужно (Письмо ФНС России от 11.01.2017 N БС-4-21/149).

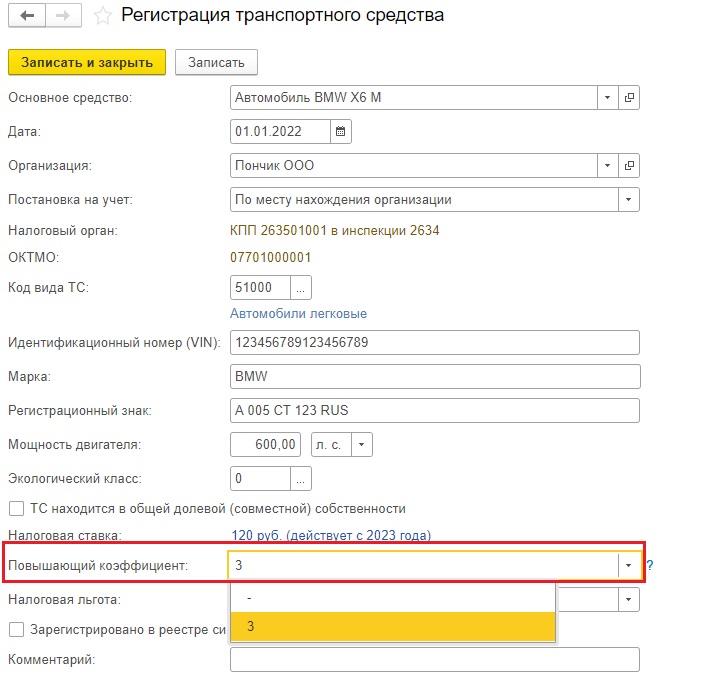

С 2022 года для расчета транспортного налога по дорогостоящим автомобилям применяется только повышающий коэффициент в размере 3 и только в отношении легковых автомобилей от 10 млн руб. (п. 2 ст. 362 НК РФ, п. 16 ст. 2, ч. 6 ст. 5 Федерального закона от 26.03.2022 № 67-ФЗ).

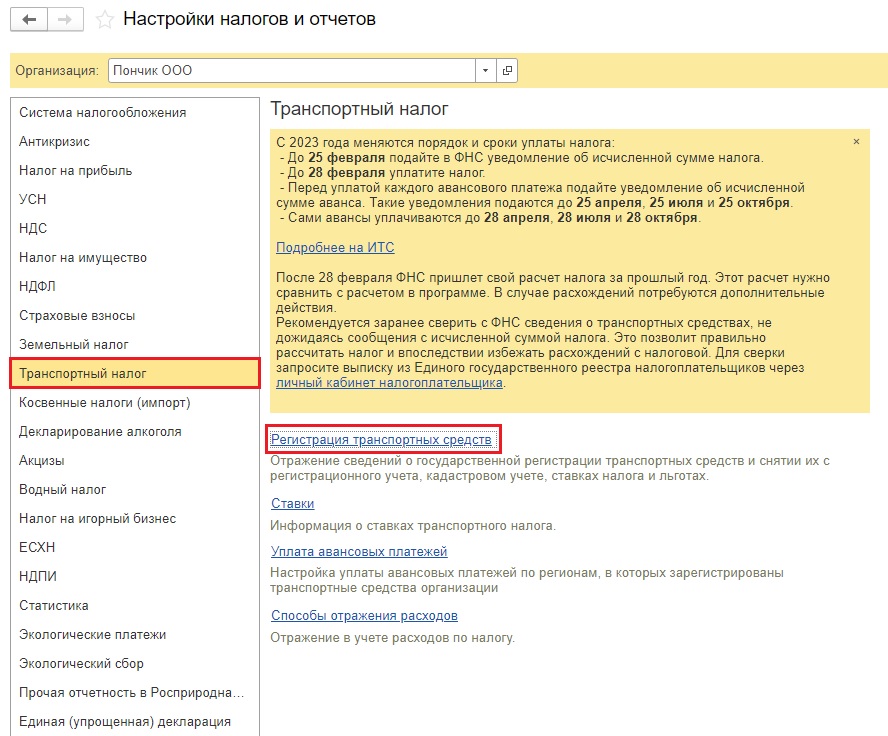

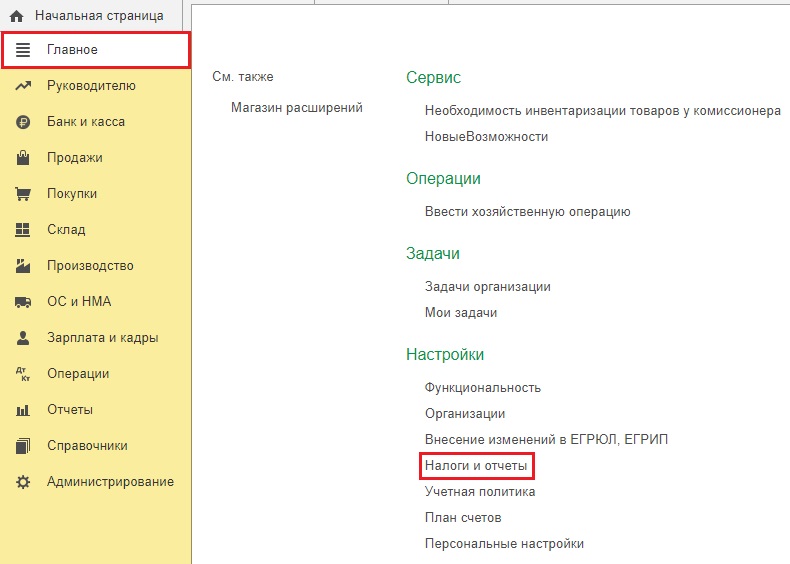

В 1С: Бухгалтерии настройка повышающего коэффициента находится в разделе «Главное» – «Налоги и Отчеты» — «Транспортный налог» — «Регистрация транспортных средств».

Если вам необходимо внести повышающий коэффициент 3 на имеющийся автомобиль из Перечня, то создаете новую Регистрацию транспортного средства с 01.01.2022 г., указывая новый повышающий коэффициент 3.

Снова запускаете регламентную операцию Закрытие месяца за весь 2022 г. Программа автоматически применит повышающий коэффициент 3 к расчету налога за 2022 г.

Если какой-то дорогостоящий автомобиль в 2022 г. не попадает под повышающий коэффициент, то предыдущий коэффициент (1,1 или 2) необходимо убрать из расчета транспортного налога за 2022 г. Для этого также вводите новую запись Регистрации транспортного средства с 01.01.2022 г. и в поле «Повышающий коэффициент» ставите прочерк.

Как свериться с налоговой инспекцией в части начисления транспортного налога мы рассказывали в закрытом клубе бухгалтеров.

Автор статьи: Ирина Плотникова

Понравилась статья? Подпишитесь на рассылку новых материалов