Свое финансовое благополучие часто оценивают по формуле «доходы минус расходы». Но даже если не приходится жить в долг, это не значит, что остается достаточно денег, чтобы ими можно было свободно распоряжаться. Чтобы воплотить свои мечты или сформировать «неприкосновенный запас», мало просто копить. Нужно увеличивать доходы, снижать расходы и инвестировать. А правильно оценить успехи и скорректировать финансовую стратегию позволят несколько формул.

1. Сколько копить на мечту

Понять, сколько придется копить на свою цель, если регулярно инвестировать небольшие суммы в ETF, позволит, например, сервис «Финансовый автопилот». Допустим, вы хотите купить дачу через несколько лет. Уже есть 800 тыс. рублей, а нужно еще 2 млн. Согласно калькулятору, если ежемесячно покупать ETF на сумму около 21 тыс. рублей, то при доходности около 12% в год, нужные 2 млн получится накопить уже к маю 2023-го, причем около полумиллиона из этих денег будут за счет процентов. А если продолжать инвестировать, то через 6 лет эта сумма уже превратится в 3 млн 800 тыс. рублей — еще и на ремонт хватит!

2. Как оценить стоимость своей работы

Допустим, вы фрилансер, который пишет статьи на заказ. И раздумываете, браться ли за очередной заказ. Для этого прежде всего нужно определить для себя «внутреннюю» цену работы (себестоимость) и «внешнюю» (то, за сколько вы готовы продать ее конкретному заказчику). Посчитайте личные расходы на год (еда, жилье, предметы первой необходимости) и, если есть, расходы на производство самой статьи. Также для расчета нужно определить количество человеко-часов, потраченных на статью.

Допустим, всего ваши расходы в год составляют 13 тыс. долларов. Делим эту сумму на 1000 рабочих часов и получаем 13 долларов — минимальную ставку работы в час. Не забудьте также добавить налоги (если вы самозанятый автор, они составляют 6% при выполнении заказа для организаций). То есть к 13 долларам нужно прибавить еще 0,82 доллара налогов. Рассчитывается это по формуле: 13 * 100 / 94. Значит, при таких расходах соглашаться писать произведение нужно из расчета, что час вашей работы будет стоить около 14 долларов.

По этой формуле можно рассчитать любую себестоимость работы, зависящую от количества часов, потраченных на нее.

На «внешнюю» стоимость будет влиять масса факторов: ситуация на рынке труда, ваш опыт, знания, желание выстроить долгосрочное сотрудничество именно с этим заказчиком и т. д.

3. Можно ли позволить себе кредит

Большинство банков оценивают кредитную нагрузку, которую в состоянии выдержать заемщик, устанавливая ее предельное значение. Считают ее, как правило, по форуме: платеж по кредиту / доходы * 100%. Каждый банк сам регулирует кредитную нагрузку, но обычно максимально она составляет около 40—60% от доходов заемщика и учитывает также и неофициальные доходы. Если соотношение выше, то кредит вам не выдадут.

Впрочем, финансовые консультанты все-таки советуют для себя другое соотношение: (доходы – расходы) / платеж по кредиту * 100%. Формула покажет, сколько денег останется в запасе после покрытия обязательных платежей. В идеале стоит иметь покрытие в 200—300%. Его можно достичь, если, например, вы получаете 100 тыс. рублей в месяц, тратите 40 тыс. рублей, а по кредиту — 20 тыс. рублей.

По возможности лучше погашать кредит не минимальными платежами, а вносить суммы больше. Дело в том, что каждый месяц вы сначала будете покрывать проценты, а уже потом тело долга. Так, отдавая, например, по 10% от общей суммы, выплаты растянутся не на 10 месяцев, а больше — в зависимости от процентной ставки вашего кредита.

4. Как рассчитать размер необходимой финансовой заначки

Согласно исследованиям, проведенным в феврале компанией OnePoll, каждый четвертый американец не имеет финансовой заначки, и это, по мнению исследователей, ошеломляющие цифры. В России больше 50% живут от зарплаты до зарплаты, по опросам ВШЭ. При этом эксперты советуют всем формировать неприкосновенный запас, ежемесячно откладывая суммы в размере примерно 20% от всех доходов.

Реальный размер финансовой подушки зависит от того, на сколько месяцев хочется иметь заначку и для каких целей. То есть нужно взять средние расходы семьи в месяц и умножить на количество месяцев, в течение которых нужно продержаться.

Считается, что трехмесячный запас средств — это фонд, который позволит пережить короткий кризис (например, погасить непредвиденные траты из-за поломки авто), полугодовой — спокойно сменить работу, годовой — поддержать уровень жизни при изменившихся жизненных обстоятельствах, в декрете или при разводе.

5. Сколько копить, чтобы жить на проценты

Многие мечтают о жизни рантье: заниматься чем хочется и жить на проценты от доходов. Для этого нужно понять, сколько денег вам требуется в месяц и какую сумму стоит скопить. Также нужно примерно представлять доходность вложений. Формула для расчета будет такой: капитал = ежемесячный процентный доход (то есть сколько вы хотели бы получать в качестве пассивного дохода от инвестиций) * 12 месяцев / годовая доходность * 100%. Например, 100 000 * 12 / 10% * 100% = 12 млн рублей должно лежать на счете с 10% годовых, чтобы каждый месяц у вас было на жизнь 100 тыс. рублей.

Так с помощью простой математики можно прийти к важным решениям о том, как скорректировать свои планы, финансовые ожидания или даже стоимость услуг.

В такие времена, как сейчас особенно хорошо понимаешь: планы имеют свойство не сбываться. Когда верстались бюджеты на 2020 год, никто не знал о будущей пандемии и обвале цен на нефть. Но даже несмотря на это вряд ли кто-то всерьез откажется планировать будущее бизнеса. Значит, вопросы правильности подготовки бюджетов по-прежнему актуальны. В статье расскажем про бюджет доходов и расходов (БДР): откуда берется информация, какая форма используется, чем отличается от БДДС.

БДР: что это такое

БДР является ключевым документом в системе бюджетирования. В нем фиксируются планируемые:

- доходы;

- расходы;

- финансовый результат (прибыль или убыток).

Вместе с бюджетом движения денежных средств (БДДС) и балансовым бюджетом БДР формирует триаду финансовых бюджетов предприятия.

Составление бюджета доходов и расходов

БДР составляется на этапе, когда уже готовы все операционные бюджеты. Этим он схож с финансовой отчетностью. Ее нельзя получить, пока не будут отражены хозяйственные операции периода. По аналогии БДР не составить, пока не сверстаешь как минимум бюджеты продаж, производства, себестоимости реализации, коммерческих и управленческих расходов.

Именно поэтому формирование БДР – это, по сути, чисто технический процесс. Для него не требуется анализ емкости рынка. Не нужны оценка и корректировка норм потребления материалов. Нет необходимости считать плановые амортизацию и налоги. Если готова качественная информационная база в операционных бюджетах, то обобщить ее в БДР – вопрос лишь времени.

Давайте посмотрим, как это делается. Чтобы было проще, выделим три этапа, связанные с формированием плановых:

- доходов;

- расходов;

- финансового результата.

БДР: откуда берутся доходы

Основной источник – бюджет продаж. Его результирующий показатель – это выручка или доход от обычных видов деятельности. Он получается, как произведение плановых цены и объема реализации по каждой ассортиментной позиции.

В некоторых компаниях на этом и останавливаются. В других – включают в БДР еще сумму прочих доходов из числа тех, которые можно заранее спрогнозировать. Например, поступления от сдачи имущества в аренду или проценты по предоставленным займам. Если так, то дополнительно потребуется бюджет прочих доходов и расходов.

Здесь многое зависит от:

- существенности прочей составляющей в деятельности предприятия;

- степени тщательности, с которой подходят к процессу планирования;

- приемлемого уровня расхождения между фактом и планом.

В итоге совокупные доходы формируются по такой формуле:

БДР: как формируются расходы

Расходы аккумулируются из четырех операционных бюджетов:

- себестоимости проданной продукции, товаров, работ, услуг;

- коммерческих расходов;

- управленческих расходов;

- прочих доходов и расходов.

Первые три дают информацию о расходах по обычным видам деятельности, последний – по прочей составляющей. Как отмечали выше, он – опционален и в некоторых компаниях не составляется.

Остановимся подробнее на особенностях переноса данных. Сразу отметим: вариантов – несколько.

Вот первый:

- из бюджета себестоимости берется значение по итоговой строке. Оно показывает ту часть производственных затрат, которые приходятся на реализацию и поэтому становятся расходом. Для торговых компаний – это покупная стоимость товаров, которые планируется продать. Сумма попадет в одноименную строку БДР «Себестоимость продаж»;

- аналогично поступают с результирующими показателями бюджетов коммерческих и управленческих расходов. Они берутся в БДР в полной сумме в строки с соответствующим наименованием. Здесь есть свой нюанс: если организация формирует БДР по тем же принципам, что и бухгалтерский отчет о финансовых результатах, при этом расходы на управление по учетной политике списываются в себестоимость, то не выделяйте под них отдельную статью в БДР. Они уже «сидят» в себестоимости продаж. Добавлять их еще раз – неверно.

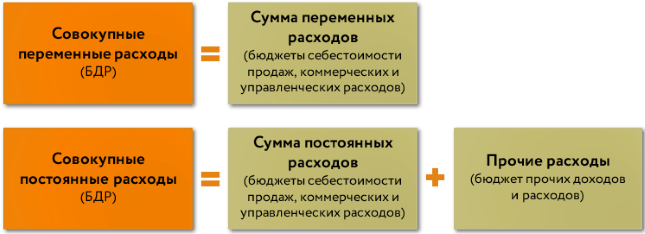

Второй вариант отличается разбивкой общей суммы каждой составляющей расходов на переменные и постоянные. Когда готовятся операционные бюджеты, то без такого деления не справиться. Однако в ходе обобщения в составе БДР иногда обходятся общими суммами. Для большей же информативности такую детализацию, напротив, сохраняют.

Третий вариант отражения расходов в БДР – показать их в разбивке на следующие элементы:

- материальная составляющая;

- оплата труда и отчисления с нее;

- амортизация основных средств и нематериальных активов;

- прочие расходы по обычным видам деятельности (командировочные, представительские, налоги и т.п.).

Этот вариант хорош с точки зрения расчета по финансовым бюджетам плановых показателей эффективности использования ресурсов (производительности труда, материалоотдачи, амортизационной отдачи). Однако он сложнее с позиции сбора данных для формирования БДР. Придется вычленить из операционных бюджетов зарплату, материальные расходы, амортизацию и т.п. Выходит, простым переносом итогов, как в первом варианте не обойдешься.

Четвертый вариант детализации расходов в БДР – разбить их по географическим или операционным сегментам. Если выбираете такой подход, тогда и доходы покажите аналогично. Что это даст? Возможность посчитать операционную прибыль не одной общей суммой, а, например, по регионам продаж или по продуктам.

Подробнее о классификации затрат по элементам и в зависимости от объема производства/продаж читайте в статье «Расчет себестоимости».

Какую прибыль показать в БДР

Вид финансовых результатов и порядок их расчета зависит от того, как вы показали расходную часть и в какой детализации нуждаетесь. На рисунке 1 мы привели несколько вариантов.

Рисунок 1. Финансовый результат в БДР в зависимости от выбранного способа представления расходов

Блок про составление БДР завершим ответами на частые вопросы.

Вопрос 1. Как быть с НДС в БДР?

Так, как вы поступаете с ним при формировании отчета о финансовых результатах. А именно – ориентироваться на то, является ли ваше предприятие плательщиком этого налога и имеет ли право возместить его из бюджета. Могут быть три варианта:

-

компания платит НДС по всем видам операций. В таком случае исключите «свой» НДС к уплате из состава выручки и прочих доходов, а «чужой» к возмещению – из материальных и прочих расходов. Так вы покажете «чистые» доходы и расходы. Это разумно, ведь НДС, пришедший в цене от покупателя, придется отдать в бюджет. Значит, это не доход. А НДС, уплаченный поставщику, можно возместить. Выходит, это не расход;

- компания не является плательщиком НДС по всем видам операций (например, работает на специальном налоговом режиме). В таком случае «своего» НДС вообще нет. Следовательно, и нет права на возмещение. Входные суммы налога, которые в будущем поставщики предъявят в счетах-фактурах, включайте в материальные или иные расходы;

- компания является плательщиком НДС, но по отдельным операциям освобождается от его уплаты в соответствии с НК РФ (например, по продаже ценных бумаг или предоставлению денежных займов). Для плановых значений БДР придется повторить раздельный учет по аналогии с тем, который ведется по фактическим данным. В итоге часть входного НДС от поставщиков будет возмещена, а другая – осядет в расходах. Осядет та, которая приходится на операции, не подлежащие налогообложению.

Вопрос 2. Нужно ли учитывать дебиторскую и кредиторскую задолженность при формировании БДР?

Нет. Они требуются при подготовке бюджетного баланса и БДДС. В первом документе показываются их остатки. Во втором – на них корректируются суммы денежных притоков и оттоков.

Доходы и расходы из БДР не зависят от их величины. Причина: доход генерирует денежный приток с поправкой на дебиторку, а расход – денежный отток с поправкой на кредиторку, а не наоборот. Значит, доходы/расходы – первичны по отношению к сумме счетов к получению и к оплате.

Форма БДР: пример

Варианты представления расходов определяют разные формы документа. Заметьте: БДР – это элемент управленческой отчетности. Для него нет образца, установленного приказом Минфина РФ. Поэтому предприятие вольно само решать, каким он будет.

Смотрите некоторые подходы с отличающимся расположением статей на рисунках 2, 3 и 4. Цифры – условные. Они нужны лишь для иллюстрации зависимости между статьями бюджета.

Рисунок 2. Форма БДР, аналогичная бухгалтерскому отчету о финансовых результатах

Рисунок 3. Форма БДР с разбивкой расходов на переменные и постоянные

Рисунок 4. Форма БДР с разбивкой расходов по обычным видам деятельности на элементы

БДР и БДДС: отличия

Главное отличие БДР от БДДС сводится к принципу, лежащему в основе формирования. Для БДР – это метод начисления, для БДДС – кассовый.

Начисление исходит из того, что доходы и расходы признаются в периоде их формирования, а не тогда, когда под них получили или отдали деньги, как в случае с кассовым методом.

Это общее правило раскладывается на такие частности:

- ни полученные, ни выданные авансы не формируют статьи БДР, но попадают в БДДС;

- амортизационные расходы отражаются только в БДР, так как не связаны с последующим оттоком денег;

- начисленный доход вовсе не означает одновременное получение денег под него. То же самое – для начисленных расходов и платежей, связанных с ними. Поэтому чаще всего доходы не равны денежным притокам, а расходы – оттокам;

- исходя из предыдущего пункта чистый финансовый результат обычно не совпадает с чистым денежным потоком. Подробнее о причинах несовпадения читайте в статье «Анализ движения денежных средств компании» в блоке «Факторный анализ».

Другие отличия БДР и БДДС мы обобщили в таблице.

|

Критерий сравнения |

БДР |

БДДС |

|

Цель |

Планирование доходов, расходов |

Планирование денежных притоков и оттоков |

|

Результирующие показатели |

Виды финансовых результатов |

Чистые денежные потоки по видам деятельности (операций) |

|

Иерархия |

Первичен по отношению к БДДС, так как чтобы корректно посчитать денежные притоки и оттоки нужны данные о доходах и расходах |

Вторичен по отношению к БДР |

Таким образом, БДР:

- это один из трех финансовых бюджетов предприятия;

- аккумулирует данные о плановых доходах, расходах и финансовых результатах;

- формируется по методу начисления, значит, не завязан на денежные потоки.

Понять, что происходит в экономике можно через экономические показатели. Один из основных — ВВП (валовый внутренний продукт). Он отражает рост и состояние всей экономики страны, поскольку является суммой дохода от произведённой в стране продукции и выполненных услуг. Его ежемесячно подсчитывают, чтобы следить за изменениями в производстве и экономике. Резкое падение говорит о снижении покупательской способности и падении темпов производства.

Валовый внутренний продукт (ВВП) — сумма рыночной стоимости всей конечной продукции, произведённой на территории страны в течение календарного года. В расчёт берутся все сферы экономики, а также товары, произведённые как для внутреннего потребления, так и для экспорта.

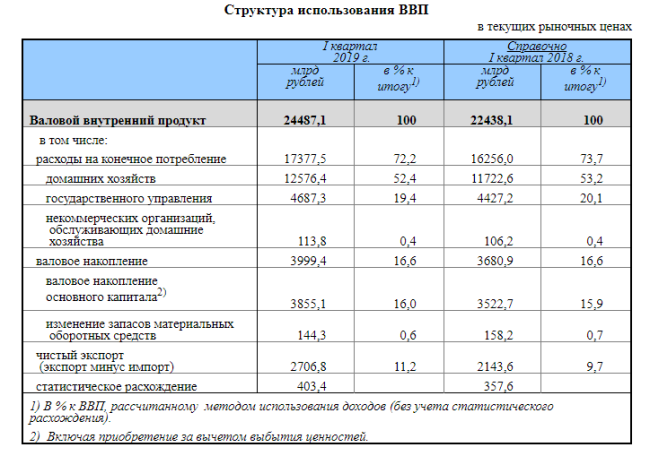

Размер ВВП по разным периодам можно найти на сайте Росстата. Подсчётами занимается Госкомстат, ежемесячно уточняя данные. На их основе делаются выводы не только об объёмах производства и покупательской активности населения, но и о распределении ВВП.

Расчёты делаются тремя основными методами, о которых пойдёт речь ниже. Зная методы подсчётов, можно понять, как формируется ВВП, что в него входит и какая зависимость между развитием производства, развитием экономики и уровнем жизни населения.

Каждый из трёх видов расчётов должен привести к одному результату, но попутно каждый из них решает дополнительные задачи, поэтому выбор зависит от поставленных задач.

Валюта расчёта может быть разной:

- национальная;

- иностранная по текущему биржевому курсу;

- доллары США (применяется, когда надо сравнить ВВП разных стран)

Метод добавленной стоимости (производственный)

Для подсчёта ВВП берутся только конечные товары и услуги, чтобы исключить задвоение в расчётах и завышения ВВП. Промежуточные товары, которые являются сырьём для производства конечной продукции, во внимание не берутся.

Например, столярная мастерская производит стулья.

Фото: 2gis

Рыночная стоимость стула будет включена в расчёт ВВП, а доски, из которых делались стулья нет, поскольку это промежуточная продукция и её цена уже заложена в окончательную стоимость стула.

Конечные товары и услуги:

- бытовая техника;

- услуги населению;

- продукты и товары народного потребления.

Промежуточные:

- мука для выпечки хлеба на хлебозаводе;

- цемент для строительства домов;

- молоко для изготовления кефира.

Чтобы исключить задвоение, в подсчётах применяют метод добавленной стоимости. То есть, вычисляют разницу между ценой продукции и затратами на её производство (материалы, инструменты, топливо, электричество, услуги других фирм). ВВП страны — сумма добавленных стоимостей всех фирм из всех отраслей производства. На значение будет влиять размер наценки и затраты. Поднять добавленную стоимость можно за счёт увеличения наценки, что отразится на конечной стоимости, либо сократить затратную часть.

Формула расчёта ВВП производственным способом:

ВВП = сумма ВДС + ЧНП, где

- ВДС — валовая добавленная стоимость;

- ЧНП — чистые налоги на продукты (налоги на продукты за вычетом субсидий.)

Приведём простой пример.

Исходные данные:

- Доходы от продажи выпущенной продукции — 200 млн руб.

- Расходы на закупку материалов и услуг, которые использовались в производстве — 60 млн руб.

- Налоги — 10 млн руб.

- Субсидии — 4 млн рублей.

Подставляем данные в формулу:

ВВП = (1 — 2) + (3 — 4)

ВВП = (200 — 60) + (10 — 4) = 146 млн рублей.

Метод расчёта по расходам

В таком методе расходов суммируются расходы всех экономических субъектов на приобретение конечной продукции. Логически этот метод вытекает из предыдущего. Там мы считали по произведённой конечной продукции, а здесь по потреблённой. Здесь учитывается обеспечение бюджетной и военной сферы, нововведения в производстве и прочее.

В расчётах участвуют:

- потребительские расходы населения — все расходы граждан страны на покупку одежды, продуктов, услуг, товаров длительного пользования;

- валовые частные инвестиции — чистые инвестиции или прирост капитальных благ длительного пользования (здания, машины, оборудование). Сюда не относятся инвестиции с точки зрения экономики — акции, облигации и прочие ценные бумаги. При расчёте ВВП к частным инвестициям относятся только те, которые образуют капитал;

- государственные закупки — деньги, которые потратили государственные учреждения и органы власти на покупку товаров и приобретение услуг. Сюда не учитываются пособия (трансферные платежи), поскольку они выплачиваются безвозмездно, а не в обмен на услуги или товары;

- чистый экспорт — разница между экспортом и импортом.

Метод расчёта по доходам

Метод основан на суммировании доходов всех субъектов (зарплата, иные доходы, рента и прочее), которые осуществляют свою деятельность на территории страны. Получается, что при этом методе надо учитывать в том числе и доходы нерезидентов, если они получены в географических границах государства. Кроме основной задачи, этот метод показывает дефицит производства или излишки обеспечения.

После продажи продукции добавленная стоимость переходит компании и формирует факторный доход.

Чтобы организовать производство, компании должны приобретать различные факторы производства. Благодаря этому наёмные рабочие получают зарплату, собственники помещений — арендную плату, собственники денег — процент, что становится доходами уже для них.

Доходы, которые используются в подсчёте ВВП:

- заработная плата — цена труда. В расчёт берётся начисленная, а не выплаченная зарплата. Получается, что сюда же входит подоходный налог, страховые выплаты, премии и доплаты. Сюда не входит зарплата госслужащих, поскольку она выплачивается из государственного бюджета из распределения ВВП;

- проценты от займов домашних хозяйств и бизнеса. Государственный долг сюда не входит;

- рента — доходы от любого вида недвижимости, в том числе и условная рента (предполагаемый доход);

- чистый косвенный налог (налоги на производство минус импорт и минус субсидии — плата государству за его услуги). Прямые налоги (получил зарплату — заплатил 13%) в расчёте не участвуют, поскольку они просто переходят из рук частных лиц в руки государства. Косвенные налоги формируются по-другому, они включаются в цену продукции. Например, НДС и акцизы. Эти налоги увеличивают конечную цену продуктов и включаются в ВВП;

- прибыль — доход юридических лиц, в числе которого выделяются дивиденды, нераспределённую прибыль, налоги;

- доход малого бизнеса, который не использует наёмный труд, считается как единый факторный доход.

Кроме всего перечисленного в расчёте ВВП по доходам включаются амортизационные отчисления, которые относятся к добавленной стоимости, а не к факторному доходу.

Итак, формула расчёта выглядит так: ВВП = зарплата + процент + рента + доходы собственников + косвенные налоги + прибыль + амортизация

В каждом из методов есть ряд показателей, которые не используются в подсчётах:

- Сделки с ценными бумагами, поскольку они не связаны с производством.

- Сделки по покупке подержанных вещей, поскольку они были уже учтены в ВВП прошлых лет.

- Частные подарки, поскольку это перераспределение средств.

- Государственные трансферты — социальная помощь и пособия.

Все три метода должны в итоге давать одинаковые результаты. Оценки ВВП пересматриваются, что выражает цикличный метод подсчётов. На первом этапе анализируются первичные отчёты и прогнозы для быстрой оценки ситуации в стране, динамики развития и объёмов производства. Затем данные уточняются. Наиболее важным показателем является годовая оценка. Для этого создан “Регламент разработки и представления данных по валовому внутреннему продукту”, в котором определены методы подсчёта и сроки сдачи данных.

3.3

Рейтинг статьи 3.3 из 5

.png)

.png)

.png)

.png)

.png)

.png)

.png)