Что такое ставка дисконтирования, для чего она нужна и как ее рассчитывать. Рассказываем об этом в нашем обзоре

В этой статье вы узнаете

- Что это

- Как появилась

- Как рассчитать

- Интуитивные методы определения ставки

- Модели расчета на основе премий за риск

- Аналитические методы расчета

- Как применяется

Что такое ставка дисконтирования

Ставка дисконтирования — это эталонная величина, выраженная в процентах, применяемая для сравнительной оценки эффективности инвестиций.

Например, вам нужно выбрать: положить деньги в банк со ставкой депозита 12% сроком на пять лет с ежегодной выплатой процента или купить

облигации

с погашением через девять лет с купоном 8,5%, выплачиваемым дважды в год и с текущей ценой 91% от номинала. Как вы будете выбирать, да еще учитывая, что уровень инфляции составляет около 8%?

Аналитик занимается оценкой стоимости

(Фото: Shutterstock)

Для решения этих задач используется прием, который называют дисконтированием. С помощью дисконтирования можно сопоставить будущие денежные потоки и выбрать из нескольких вариантов инвестиций самый выгодный. А ставка дисконтирования — это ключевой элемент, используемый в приеме дисконтирования.

Правильный расчет ставки дисконтирования позволит вам:

- оценить эффективность инвестиций относительно надежных вкладов;

- сравнить варианты инвестиций с разной длительностью вложения;

- сравнивать доходность вложений инструментов с разной степенью риска.

Ставка дисконтирования зависит от множества факторов: уровень инфляции, доступные для инвестора варианты вложений, риск вложений, стоимость вашего капитала и др. Но далеко не все внешние факторы можно достоверно учесть в ставке.

Как появилась ставка дисконтирования

Первоначально ставка дисконтирования применялась при учете векселей. Принимая к оплате вексель, банкиры знали сумму, которую они получат, когда предъявят вексель к погашению. Но чтобы им самим заработать, банкиры выплачивали предъявителю деньги со скидкой — дисконтом. А процентная ставка, в которой измерялся их доход, называлась учетной ставкой, или ставкой дисконтирования (discount rate). Сумма, которая выплачивалась предъявителю векселя, рассчитывалась как раз с помощью дисконтирования — зная, сколько он получит в будущем и учитывая текущий уровень процентных ставок, банкир определял текущую стоимость денег.

Этот прием оказался настолько универсальным и полезным, что стал широко применяться при оценке и сравнении эффективности вложений в разные инструменты или проекты. При дисконтировании инвестор, как и банкир при учете векселей, пересчитывает стоимость денег, которые он получит в будущем, причем в совершенно разные сроки, на текущую стоимость. Он как бы проецирует стоимость денег из будущего на плоскость настоящего времени. А центральным звеном расчетов выступает ставка дисконтирования.

Как рассчитать ставку дисконтирования

При расчете ставки дисконтирования очень важно определить ставку, которая позволит максимально корректно привести будущую стоимость доходов и расходов к текущей. Для этого нужно учитывать и общий уровень процентных ставок, и факторы риска вложений в отдельные инструменты.

При расчете ставки дисконтирования нужно учесть два основных вида факторов:

- Уровень безрисковых ставок.

- Премии за риск.

Безрисковые ставки — это процентные ставки инструментов с минимальным для инвестора уровнем риска. Обычно такими инструментами являются облигации центрального правительства — ОФЗ в России, US Treasuries в США и т. п. Также в качестве безрисковых ставок могут учитываться ставки по депозитам системообразующих банков. Иногда как безрисковая ставка может рассматриваться ключевая ставка центральных банков.

Уровень безрисковых ставок является фундаментальным — он определяет минимальный уровень всех ставок дисконтирования.

Премии за риск — это надбавки к уровню безрисковых ставок, которые стоит учитывать при вложении в отдельные инструменты или проекты. Это могут быть общие факторы — уровень инфляции, надбавка за страновой риск; факторы, учитывающие риск вложения в отдельные инструменты, — надбавка за отраслевой риск, надбавка за индивидуальный риск (зависит от надежности эмитента, инструмента или проекта).

Учет премий за риск позволит более точно настроить инструмент дисконтирования, чтобы избежать ошибок в сравнении разных инвестиций.

При расчете ставки дисконтирования используются различные способы и методы, которые можно объединить в такие основные группы:

- интуитивные методы;

- модели на основе премий за риск;

- аналитические модели.

Интуитивные методы

В эту группу включается:

- собственно интуитивный метод.

- экспертный метод.

Интуитивный метод — это способ определения ставки дисконтирования на основе субъективного видения инвестора. Проще говоря, когда инвестор прикидывает ставку дисконтирования практически на глазок. Например, он рассуждает так: «Я могу положить деньги на депозит в надежном банке под 12–15%. Тогда эффективность других вложений я буду сравнивать с таким уровнем ставок».

Экспертный метод — это, по сути, тот же интуитивный метод, только итоговая величина ставки дисконтирования выводится как совокупный консенсус нескольких экспертов с тем или иным уровнем обоснованности их мнений.

Аналитики совещаются

(Фото: Shutterstock)

Модели на основе премий за риск

К моделям на основе премий за риск относятся, например, такие модели, как:

- модель кумулятивного построения;

- модель капитальных активов CAPM.

Общим для этих моделей является то, что ставка дисконтирования выводится как сумма безрисковой ставки и премий за риск.

Модели кумулятивного построения — это метод определения ставки дисконтирования, при котором к безрисковой процентной ставке прибавляются все премии за риск, которые можно определить для конкретного инструмента.

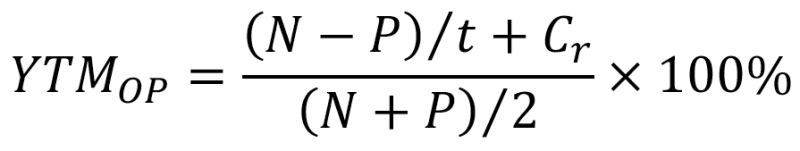

Формула расчета ставки дисконтирования кумулятивным способом выглядит так:

где r0 — безрисковая ставка,

r1, r2, rn — все премии за риск для оцениваемого инструмента.

Модель капитальных активов CAPM (Capital Asset Pricing Model, модель оценки капитальных активов) — это метод определения ставки дисконтирования для сравнительной оценки эффективности вложений в акции, при котором к безрисковой процентной ставке прибавляется премия за риск по отдельному инструменту с учетом его β-коэффициента.

β-коэффициент (бета-коэффициент) — это мера рыночного риска акции, которая показывает изменчивость доходности акции к доходности на рынке в среднем. β-коэффициент численно показывает, на сколько процентов изменяется цена акции бумаги при росте или снижении индекса на 1%. Положительный коэффициент говорит о том, что акция двигается в одном направлении с рынком, а отрицательный коэффициент означает, что акция двигается в противоположную от общего направления рынка сторону.

β-коэффициенты рассчитываются и публикуются и аналитиками, и торговыми площадками, например Московской биржей.

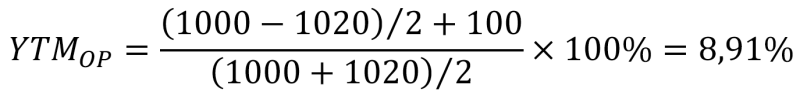

Формула расчета ставки дисконтирования по CAPM выглядит так:

где r0 — безрисковая ставка,

β — β-коэффициент,

rf — средняя доходность фондового рынка (биржевого индекса).

Аналитические диаграммы

(Фото: Shutterstock)

Аналитические методы

Аналитические методы — способы расчета ставки дисконтирования с применением элементов финансового анализа. Среди аналитических методов можно выделить:

- WACC;

- мультипликативные методы.

WACC — это средневзвешенная стоимость капитала (Weighted Average Cost of Capital). WACC используется компаниями для сравнительной оценки эффективности инвестиционных проектов.

Как правило, у компании есть два вида используемого капитала — собственный и заемный. Собственный капитал равен сумме средств, принадлежащих самой компании или причитающихся ее акционерам. Заемный капитал — это средства, привлеченные компанией извне (кредиты и займы). Заемный капитал достается компании не бесплатно — по кредитам и займам она должна платить проценты.

В случае когда у компании или у инвестора только заемные деньги, то для них самым главным становится то, чтобы инвестиционные проекты приносили больше, чем приходится платить по кредиту. В этом случае при оценке инвестиционных проектов в качестве ставки дисконтирования можно использовать ставку по кредиту, скорректированную на ставку налога на прибыль.

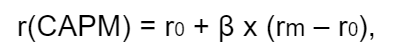

Но когда у компании есть и собственный, и заемный капитал, то ставка дисконтирования по модели WACC считается следующим образом:

где re — стоимость собственного капитала,

Se — доля собственного капитала,

rd — стоимость заемного капитала,

Sd — доля заемного капитала,

t — ставка налога на прибыль.

Стоимость заемного капитала rd — это средневзвешенный процент по имеющимся займам и кредитам.

Стоимость собственного капитала re может определяться либо методом CAPM, описанным выше, либо другим способом — например, с помощью модели Гордона.

Модель Гордона для оценки стоимости собственного капитала компании предполагает, что за возможность использования собственного капитала компания платит дивидендами. Значит, стоимость собственного капитала определяется отношением суммы выплаченных дивидендов к сумме денег, привлеченных в ходе размещения акций.

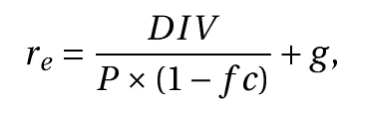

В итоге формула, по которой рассчитывается стоимость собственного капитала по Гордону, выглядит так:

где DIV — это сумма годовых ожидаемых дивидендов на одну акцию;

P — цена размещения акций,

fc — затраты на эмиссию (в %),

g — темпы прироста дивидендов.

Мультипликативные методы — это способы расчета ставки дисконтирования на основе различных коэффициентов прироста и других коэффициентов предприятий.

Это может быть, например:

- расчет ставки на основе рентабельности капитала (ROE), когда за ставку дисконтирования принимают показатель ROE;

- расчет ставки на основе рентабельности активов (ROA), когда за ставку дисконтирования принимают показатель ROA;

- расчет ставки на основе рыночных мультипликаторов, когда за ставку дисконтирования принимают значение доходности как отношения прогнозного дохода к текущей рыночной стоимости компании. Например, прогнозное значение чистой прибыли на акцию (EPS) к рыночной стоимости акций или прогнозное значение денежного потока к капитализации

Как применяется ставка дисконтирования

Как мы писали вначале, ставка дисконтирования — это ключевой элемент, используемый в приеме дисконтирования.

Дисконтирование — это приведение будущей стоимости денежных потоков к стоимости в настоящее время по ставке дисконтирования.

Один из частых результатов дисконтирования — получение чистой текущей (приведенной) стоимости денег.

Чистая текущая стоимость (NPV, Net Present Value) — разница между всеми денежными притоками и оттоками, приведенными к текущему моменту времени по ставке дисконтирования. Эта величина показывает сумму денежных средств, которую инвестор ожидает получить от проекта, пересчитанную к настоящему времени.

Сравнив NPV разных по длительности инвестиционных вариантов, инвестор может выбрать наиболее доходный.

Узнайте о возможностях нашего Каталога в телеграм-канале «РБК Инвестиций»

Долговая ценная бумага, владелец которой имеет право получить от выпустившего облигацию лица, ее номинальную стоимость в оговоренный срок. Помимо этого облигация предполагает право владельца получать процент от ее номинальной стоимости либо иные имущественные права.

Облигации являются эквивалентом займа и по своему принципу схожи с процессом кредитования. Выпускать облигации могут как государства, так и частные компании.

Доходность акции – это основной показатель ее выгодности для держателя. Она определяет, какую прибыль принесет акция в процентах к номиналу или в абсолютном выражении. Если держатель получил от вложения больше, чем потратил, значит доходность положительная. Когда потратил больше, чем заработал, значит доходность отрицательная.

Зачем нужно знать доходность

Как посчитать дивидендную доходность акции

Как открыть брокерский счет

Зачем нужно знать доходность

Знать доходность акции необходимо любому инвестору, это даст возможность выбрать наиболее успешный вариант инвестиций. Если ваша цель приумножить свои сбережения и эффективно управлять капиталом с наименьшими рисками, вам нужно знать, как посчитать дивидендную, текущую, полную доходность акции в процентах или в денежном выражении, понимать, чем они отличаются.

Как посчитать дивидендную доходность акции

Дивидендная доходность – это часть прибыли, в виде дивидендов, которой компания делится с акционерами. Дивиденды выплачиваются раз в квартал, полугодие или год. Величина дивидендов определяется на собрании акционеров.

Дивидендный доход по акциям зависит от различных факторов:

- Как компания завершила финансовый год, какую получила прибыль.

- Как общее собрание акционеров решит распределить прибыль: на выплату дивидендов на развитие бизнеса, в каких долях.

Есть факторы, влияющие на доходность акции, которые невозможно спрогнозировать:

- Уровень инфляции.

- Санкции.

- Рост ВВП в РФ.

- Стабильность рубля и т. д.

Поэтому сравнивать между собой акции двух разных компаний, только по критерию текущей дивидендной доходности, не является полностью объективным. Нужно уметь рассчитывать возможные риски.

Формула дивидендной доходности

Как посчитать дивидендную доходность акции в процентах:

R = d / p х 100, где

- R – дивидендная доходность;

- d – сумма дивидендов;

- р – актуальная цена акции.

Пример расчета:

В компании общее собрание акционеров решило выплачивать по 9 рублей дохода с одной акции. Стоимость одной акции на сегодня 130 руб., доходность акции составит: 9/130 х 100=6,92%

Формула текущей доходности

Текущая доходность акции определяет величину дохода инвестора при продаже ценных бумаг по текущей стоимости. Она рассчитывается исходя из текущей рыночной цены и суммы выплаченных за год дивидендов.

Как определить доходность акции, формула с примером:

R = (P2 – P1) / P1 х 100, где

- P1 – цена покупки актива;

- Р2 — цена продажи актива.

Например, если вы приобрели акции по 120 рублей за штуку и решаете их продать по 150 рублей за штуку, текущая доходность составит:

(150–120)/120 х 100=25%.

Чтобы упростить расчет, можно воспользоваться Excel.

Введите данные:

- В столбец А – название компании.

- В столбец В – даты.

- В С1 – покупная цена акции.

- В D1 – продажная цена акции.

- В Е1 задается процентный формат и вводится формула (D1 — C1) / C1 * 100%.

Формула полной доходности

Чтобы узнать полную доходность акции, нужно сложить дивиденды за год и величину роста курсовой стоимости акции.

Как посчитать доходность:

(D + (Р2 – Р1)) / Р1 * 100%, где

- D – размер дивидендных выплат;

- P1 – цена покупки актива;

- Р2 — цена продажи актива.

Например, доходность от выплаты дивидендов по акциям компании составила 29,8%, годовой рост котировок составил 21,2%. Полная доходность составит 51%.

Формула годового процента доходности

Чтобы вычислить годовой процент доходности, нужно посчитать, сколько дней инвестор владел акцией с момента покупки до момента продажи.

Как рассчитать дивидендную доходность за год:

(Р2 – Р1) / Р1 х 365 (количество дней в году) / количество дней владения х 100%, где

- P1 – цена покупки актива;

- Р2 — цена продажи актива;

- KD – количество дней владения.

Пример: акцию купили за 100 рублей, а через 180 дней продали за 110 рублей. Чтобы рассчитать годовую доходность подставим цифры в формулу:

(110–100)/ 100 х 365 / 180 х 100% = 20,28%.

Формула конечной доходности

Конечная доходность акции рассчитывается для того, чтобы узнать реальную привлекательность ценной бумаги.

Как рассчитать доходность акции:

DK = ((Ps — Pp)/ n + D)/Pp × 100 %, где

- DK– конечная доходность акции.

- D — среднее арифметическое дивидендов, выплаченных за год.

- n — количество лет обладания активом.

- Ps — стоимость продажи акций.

- Pp — цена покупки.

При расчете применяют годовые доходности акций.

Как заработать на акциях

Заработок на акциях возможен двумя способами:

- за счет роста курсовой стоимости;

- за счет получения дивидендов.

Более выгодным и перспективным считается первый способ. Если компания активно развивается, ее активы будут расти в цене и инвестор сможет получить хорошую прибыль с продажи акций.

За счет увеличения курсовой стоимости

Купля/продажа акций называется трейдингом. Это когда трейдер приобретает акции по одной цене и продает их дороже. Стоимость ценной бумаги определяет фондовый рынок. На нее влияют различные факторы, это не только успешность самой компании, но и обстановка на рынке в целом, настроение трейдеров, политическая ситуация и т. д. Стоимость может меняться несколько раз в день, поэтому важно уметь отслеживать информацию и вовремя реагировать на изменения рынка. Новичкам без помощи профессионалов здесь сложно обойтись. Как вариант можно отдать акции в доверительное управление.

Более пассивный вариант заработка на курсовой стоимости, когда, купив акцию, инвестор планирует получить прибыль на росте ее стоимости в долгосрочной перспективе. Такой вариант подойдет для крупных инвесторов, которые могут размещать крупные суммы на длительный срок.

За счет дивидендов

Величина дивидендов не зависит от котировок, инвестор получит доход, утвержденный собранием акционеров. Это хороший способ пассивного заработка, однако нужно правильно выбрать компанию, которая проводит политику на выплату дивидендов. Собрание акционеров может ограничивать выплаты по максимальной сумме за акцию или вообще не выплачивать дивиденды даже при хорошей прибыли.

Дивиденды могут выплачиваться раз в год, в полгода, в квартал или месяц.

Как открыть брокерский счет

Акциями торгуют на бирже, поэтому, если инвестор решил заниматься ценными бумагами, ему потребуется открыть брокерский счет. Брокер – это финансовая компания, имеющая лицензию на деятельность по покупке/продаже ценных бумаг. Это могут быть специализированные финансовые компании, банки. Инвестор, открыв у брокера счет, сможет совершать сделки на бирже через своего посредника.

Порядок открытия брокерского счета:

- Изучите рейтинги участников торгов.

- Проверьте наличие в компании лицензии на брокерскую деятельность.

- Свяжитесь с брокером и уточните, какие рынки и активы доступны через него и какие есть ограничения.

- Узнайте, можно ли открыть счет онлайн.

- Проверьте, наличие у брокера терминала для нужной вам платформы, например программа для ПК или приложение для смартфона.

- Узнайте о величине комиссий за сделки и наличие обязательных платежей.

- Определитесь с тарифным планом.

- Заключите договор на брокерское и депозитарное обслуживание.

- Получите извещение об открытии счета и регистрации на бирже.

- Установите программное обеспечение.

- Пополните счет.

- Приобретайте привлекательные активы на бирже.

Итоги

- Целью любого инвестирования является сохранение и приумножение собственного капитала.

- Доходность акции определяет выгодность и перспективность вложений.

- Приобретая акции, заработать на них можно, путем получения дивидендных доходов или покупая/продавая ценные бумаги.

- Полагаться только на котировки ценных бумаг на бирже недостаточно, необходимо объективно оценивать риски, основываясь на точных цифрах.

- Рассчитать доходность можно по специальным формулам, вводя данные в формы вручную или воспользовавшись функционалом Exsel.

- Чтобы точно определить доходность акции, нужно рассчитывать ее дивидендную доходность, текущую, полную и конечную доходность.

- Котировки и финансовые результаты иногда не отражают объективно реальную ситуацию. Для оценки привлекательности ценных бумаг лучше использовать показатель годовой доходности акций.

- Для покупок активов на бирже инвестору потребуется открыть брокерский счет.

- Услуги брокера предлагают многие банки и специализированные финансовые компании, имеющие лицензии на брокерскую деятельность.

- Теперь у вас не возникнет вопроса, как высчитать дивидендную доходность по акциям, и вы сможете быстро разобраться, куда и как можно выгодно инвестировать.

- Взять показатели по расчету доходности акций компании можно на ее сайте. Информация размещается в открытом доступе.

Часто задаваемые вопросы

Что такое акции роста и акции стоимости, какие лучше приобретать?

Акции роста — это акции компаний, которые расширяют свою долю на рынке гораздо быстрее, чем в среднем по отрасли. Соответственно, и цена на акции этих компаний растет очень высокими темпами. Примером таких компаний являются маркетплейсы, IT-сектор. Акции роста растут быстро и их можно выгодно и быстро продать, но как правило, быстро растущие компании вкладывают всю прибыль в развитие и не выплачивают дивидендов.

Акции стоимости — это акции больших компаний с уже устоявшимся и хорошо предсказуемым бизнесом, так как крупному бизнесу сложнее и дальше увеличиваться в размерах. Цена на акции этих компаний растет более скромными, но стойкими темпами. Такие компании как правило, платят дивиденды, но стоимость акции обычно не выше среднерыночных значений и хорошо заработать на продаже активов не получится. Примерами таких компаний являются Газпром, СберБанк.

Какие акции выгоднее – привилегированные или обычные?

Дивиденды по привилегированным акциям могут быть выше или равны доходности по обыкновенным акциям. По закону они не могут быть ниже обыкновенных.

Владельцы привилегированных акций имеют право на фиксированные минимальные дивиденды, даже если компания прияла решение их не выплачивать по обыкновенным акциям. Их размер устанавливается Уставом компании.

Акции каких компаний самые популярные на сегодня?

На сегодняшний день самыми популярными для инвестиций в России являются нефте- и газодобывающие компании, добытчики других полезных ископаемых, крупные ритейлеры. Дивидендная доходность доходит до 20–30%.

Популярные компании для вложения:

- Акции Газпрома, Газпромнефти, Лукойла.

- Высокая доходность у акций Татнефть, Роснефть, НАВАТЭК.

- По прогнозам экспертов акции металлургического сектора в 2023 году также будут давать хорошую доходность.

- На хорошем уровне находится средняя доходность ритейла и телекоммуникационного сектора.

По сравнению с российскими дивидендная доходность иностранных активов ниже. Высоким уровнем считается доходность в 3–5%. Чем выше доходность актива, тем он более высокорискованный.

Формула расчета рыночной доходности

Любому, кто занимается вложением средств, необходимо уметь грамотно рассчитывать доходность — как для собственных нужд, так и для правильного прочтения различных источников, где указываются результаты инвестиций. В самом простом случае — банковского депозита — рост дохода происходит по прямой линии и сложных расчетов не требуется.

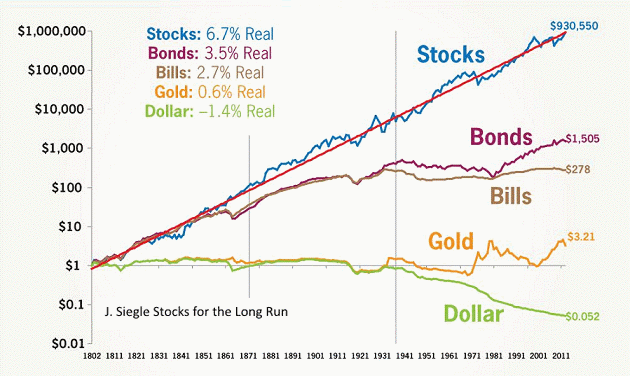

Однако если мы возьмем банковский депозит с возможностью капитализации процентов, то картина уже изменится: счет начнет расти по экспоненте. Аналогичный, но более сильный эффект дает инвестирование на фондовом рынке в акции (логарифмическая шкала):

Вообще говоря, в сети нетрудно найти калькулятор сложного процента — но подойдет он отнюдь не для каждой задачи и поскольку содержит формулу в закрытом виде, то не дает понимания о сути расчета. Непонимание работы с рыночными данными способно привести к ошибкам даже в самых простых случаях. Ниже мы рассмотрим, как посчитать доходность в процентах для разных случаев.

Например, в первый год стоимость произвольно выбранного актива увеличилась на 100%, а во второй год уменьшилась на 50%. Что будет с общей доходностью? Она будет считаться не как среднее арифметическое (25%) — а исходя из того, что в первый год она удвоилась, а во второй год в два раза упала. Следовательно, в сумме за два года оставшись на прежнем уровне.

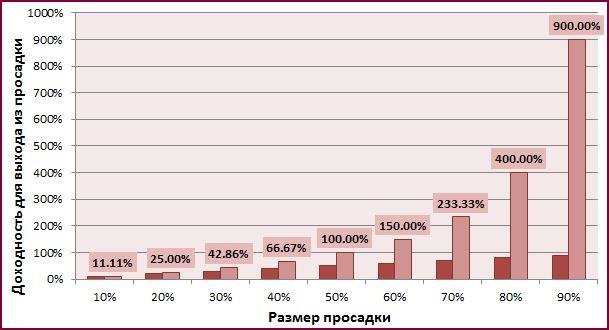

Из этого следует очень важное правило: чем выше просадка, тем большая доходность требуется, чтобы ее отыграть. К примеру, если стоимость актива за год уменьшилась на 80% (осталось только 20% начальной цены), то требуется доходность в целых 400%, чтобы достичь первоначального уровня:

Именно поэтому агрессивные стратегии с высоким кредитным плечом не живут долго — математическое ожидание даже при большей вероятности прибыли, чем убытка все равно со временем уничтожит депозит.

В общем случае формула доходности выглядит так:

A(n) = A(n-1) × (1 + X) = A(0) × (1 + X)^n или X = (A(2)/A(0))^(1/n) – 1

- A(0) – исходное количество денег

- А(n) – количество денег через n лет

- X – годовая доходность (в процентах)

Если же взять изменение за год в разах (Y) (т.е. мы рассматриваем изменение на 10% как рост в 1,1 раза, Y = 1 + 10/100 = 1,1), то

A(n) = A(n-1) × Y = A(0) × Y^n

Задача

Актив растет на 10% в год. Какова будет его доходность через 2 года?

Можно искать калькулятор сложного процента, а можно сказать, что Y = 1.1, число лет n = 2. Тогда взяв исходное количество денег за условную единицу

А(2) = 1 × 1.1² = 1.21, т.е. актив вырастет на 21% (из 1000 рублей будет 1210)

Обратная задача

Найти среднюю годовую доходность при росте актива на 21% в течение двух лет (понятно, что она может расти неравномерно — мы же найдем среднюю величину):

Y = ((A(2)/A(0))^(1/n)

Снова принимая нашу первоначальную доходность за условную единицу, считаем:

Y = (1.21/1)½ = 1.1, т.е. усредненная доходность равна 10%

Задача 2

За четыре года банковский вклад с ежегодной капитализацией прибыли вырос от 100.000 рублей до 150.000 рублей. Какова средняя доходность в годовом исчислении?

Y = (150.000/100.000)^(1/4) = 1.10668, т.е. средняя годовая доходность равна 10.67%

Соответственно, просто разделив 50% на 4 мы получили бы среднеарифметическую доходность 12.5%, что неверно. Эта разница и есть преимущество сложного процента: без него доходность каждый год начислялась бы на 100.000 рублей — т.е. каждый год мы получали бы 12.500, что за четыре года и даст ровно 50.000. Однако при ежегодной капитализации мы добиваемся того же результата уже с меньшим процентом (10.67%).

Задача 3

За 2 года и 6 месяцев стоимость пая в инвестиционном фонде выросла на 42.7% (допустим, пай стоил 5 рублей, а стал стоить 7.135 рубля — значит, 7.135/5 = 1.427). Какова средняя доходность фонда в год?

2 года и 6 месяцев это 2.5 года (n = 2.5), а Y = 1.427. Тогда

Y = (1.427/1)^(1/2.5) = 1.1528, т.е. средняя годовая доходность равна 15.28%

Если за «n» обозначить количество месяцев (n = 30), то теперь можно вычислить и среднемесячную доходность (1.427^(1/30) = 1.0119 или 1.19%. При этом среднеарифметическая доходность была бы 42.7/30 = 1.4233%). Если мы возьмем банковский депозит, где капитализация происходит ежемесячно, то считать надо в месяцах, если ежегодно — то в годах.

Задача 4

Значение индекса ММВБ на конец декабря 1997 года – 85.05 пунктов. Значение индекса ММВБ на конец 2007 года – 1888.86 пунктов. Какова среднегодовая доходность индекса ММВБ за 10 лет?

Y = (A(2)/A(0))^(1/n) = (1888.86/85.05)^(1/10) = 1.3635 или 36.35%

Задача 5

Ниже дана российская инфляция за 2000-2007 годы. Нужно рассчитать среднегодовую.

2000 г. – 20,2%

2001 г. – 18,6%

2002 г. – 15,1%

2003 г. – 12,0%

2004 г. – 11,7%

2005 г. – 10,9%

2006 г. – 9,0%

2007 г. – 11,9%

Это как раз случай, хорошо приближенный к реальности — доходность фондового рынка можно смотреть как по разнице пунктов за выбранный промежуток времени, так и считать (или брать из справочника) по годам. Тогда общий рост потребительской корзины:

1,202 × 1,186 × 1,151 × 1,120 × 1,117 × 1,109 × 1,090 × 1,119 = 2,777 раза (или на 177%)

И средняя инфляция

Y = (A(2)/A(0))^(1/n) =2.777^(1/8) = 1.1362 или 13.62%

P.S. Задача аналогично может быть использована для расчета средней доходности активов, которая за год бывает отрицательной. В этом случае коэффициент берется меньше 1, например при доходности минус 10% в год он равен 1 — 10/100 = 0.9.

Задача 6

Инвестор входит в некоторый счет, который показывает в текущий момент 1500%. Выходит из него через полгода, когда показатель достигает 1700%. Пусть он инвестировал 500 долларов и получил 70% от роста котировок. Каков его доход в % годовых и по абсолютной величине?

Это не 200%, умноженные на 0.7! Считаем: (1 + 1700/100)/(1 + 1500/100) и получаем 1.125, т.е. 12.5% за полгода. Следовательно, среднеарифметически в год будет в два раза больше, а среднегеометрически 1.125^(1/0.5) = 26.56%. Хотя такой расчет в этом случае не будет корректен — мы экстраполируем прибыль, т.е. считаем не только имеющийся, но и будущий результат.

Как видно, в этом случае среднегеометрическая доходность получается выше среднеарифметической — так что таким приемом иногда пользуются инвестиционные фонды, экстраполируя удачные квартальные результаты на целый год. Если же нужно рассчитать доход на 500 долларов за время инвестирования, то сначала учтем, что инвестор получает лишь 70% от роста, т.е. 12.5% × 0.7 = 8.75%. Следовательно, прибыль равна 500 × 8.75% / 100% = 43.75 долларов.

Похожий пример: вошли в счет на отметке доходности в 30%, вышли на 90%. При этом прибыль инвестора увеличилась не в три раза, а на (1 + 90/100)/(1 + 30/100) ≈ 1.46, т.е. примерно на 46%. Если взять 500 долларов, инвестированные в счет, то суммарный баланс составит примерно 730 долларов (прибыль около 230 $).

Задача 7

Расчет доходности акций с учетом дивидендов и курсового роста стоимости. Пусть была куплена акция одной компании за 120 рублей. Спустя какое-то время по ней получены дивиденды 7.2 рубля, а котировки выросли до 135 рублей — после чего акцию продали. Рассчитать полученный доход.

Y = [(7.2 + (135-120))/120] × 100% = 18.5%

Задача 8

По данным предыдущего примера рассчитать доходность в процентах годовых, если на момент продажи акции (достижения ее стоимости 135 рублей) прошло 250 дней:

Y = [(7.2 + (135-120))/120] × 365/250 × 100% = 27.01%

Практически всегда действует правило: чем выше возможная доходность, тем выше риски.

Но вот в обратную сторону правило работает не всегда, и это обидно: потенциальная доходность по активу так себе, а риск этого актива довольно высокий. Получается, для относительно невысокой доходности приходится рисковать так, будто вкладываешься в высокодоходный актив. В этом случае на помощь инвестору может прийти расчет соотношения «риск-доходность».

В статье я рассмотрю показатели, по которым можно оценить, насколько адекватно у определенного актива соотношение его риска и доходности. Вот какие показатели буду рассматривать:

- Коэффициент вариации — coefficient of variation.

- Коэффициент Шарпа — Sharpe ratio.

- Коэффициент информации — information ratio.

- Коэффициент Сортино — Sortino ratio.

- Коэффициент Трейнора — Treynor ratio.

Но прежде чем разбираться с показателями риска-доходности, нужно разобраться и с основой — с тем, как считаются сами доходность и риск.

Как считается доходность

Доходность — это показатель, характеризующий финансовый результат от инвестирования. Простыми словами, это процент от стоимости актива, который инвестор заработал «сверху». В общем виде доходность от вложения в финансовый актив считается так:

(Pt + 1 − Pt + CF) / Pt,

где Pt + 1 — цена актива сейчас или на момент продажи,

Pt — цена актива на момент покупки,

CF — промежуточный денежный поток, который принес актив за время владения им, — например, выплаченные дивиденды.

Бытовой пример: инвестор купил акцию за 100 $ и продал за 150 $, а за время владения получил 3 $ дивидендов. Доходность по формуле выше будет считаться так:

(150 − 100 + 3) / 100 = 0,53, или 53%

Для упрощения расчетов из формулы иногда убирают CF — промежуточные денежные потоки в виде дивидендов.

В зависимости от того, за какой период мы рассчитываем доходность, она может быть дневной, месячной, квартальной, годовой или общей.

Например, акции Apple 31 декабря 2016 стоили 27,4 $, а 30 сентября 2020 — 115,6 $. Посчитаем общую доходность за этот период:

(115,6 − 27,4) / 27,4 = 3,22, или 322%

Но доходность за все время владения инструментом не так показательна, если мы хотим сравнить активы, которыми владели в течение разных периодов. Например, один актив принес вам 11% за полгода, а второй — 30% за полтора года. Чтобы сравнить эффективность этих инструментов, их доходности нужно привести к общему знаменателю — годовой доходности. Годовая доходность показывает, сколько в среднем приносил актив за год владения им.

Для расчета годовой доходности можно использовать три подхода — в зависимости от того, какими данными владеет инвестор. Если есть сразу все данные, можно использовать любой из способов — результат будет одинаковый.

Если есть информация о доходности за каждый год владения активом, то доходность рассчитывается по следующей формуле:

((1 + r1) × (1 + r2) × (1 + r3) × (1 + rn))1/n − 1,

где rn — доходность за каждый анализируемый период,

n — количество периодов (лет).

Например, инвестор купил акцию компании за 100 $ и владел ею 3 года. За первый год стоимость акции выросла на 20%, во второй год — упала на 10% по отношению к прошлому периоду, а за третий год акции прибавили в цене 30%. Общая годовая доходность за эти три года будет считаться так:

((1 + 20%) × (1 − 10%) × (1 + 30%))1/3 − 1 = 11,98%

Кажется, что формула слишком сложная и что можно было бы просто взять доходность за каждый год, сложить и поделить на три — то есть посчитать среднее арифметическое. Но корректнее считать не среднее арифметическое, а среднее геометрическое — что и делает наша формула. И этому есть причина.

Для примера выше среднее арифметическое составило бы 13,33%:

(20% − 10% + 30%) / 3

Наше значение, полученное через среднее геометрическое, на 1,35 процентного пункта меньше. Геометрический показатель учитывает, что доходность неравномерна и меняется от года к году, — то есть такая доходность уже учитывает в себе некоторую волатильность.

Другими словами, чем выше волатильность актива, тем ниже будет значение среднего геометрического доходности к среднему арифметическому.

Для примера возьмем акции A и B и предположим, что за 4 года после покупки акции показали одинаковую итоговую доходность. Но на протяжении этих четырех лет вели себя по-разному: акции A росли более плавно, а акции B сильнее проседали и сильнее росли, то есть были более волатильными.

Котировки акций A и B за 4 года

| Покупка | Первый год | Второй год | Третий год | Четвертый год | |

|---|---|---|---|---|---|

| Акция A | 100 $ | 140 $ (+40%) | 150 $ (+7%) | 125 $ (−17%) | 180 $ (+44%) |

| Акция B | 100 $ | 70 $ (−30%) | 120 $ (+71%) | 100 $ (−17%) | 180 $ (+80%) |

Четвертый год

180 $ (+44%)

Четвертый год

180 $ (+80%)

Посчитаем данные для обоих активов: среднее арифметическое и среднее геометрическое, то есть годовую доходность.

Актив A:

Среднее арифметическое: (40% + 7% − 17% + 44%) / 4 = 18,5%.

Среднее геометрическое (годовая доходность): (1 + 40%) × (1 + 7%) × (1 − 17%) × (1 + 44%)1/4 = 15,8%.

Актив B:

Среднее арифметическое: (−30% + 71% − 17% + 80%) = 26%.

Среднее геометрическое (годовая доходность): (1 − 30%) × (1 + 71%) × (1 − 17%) × (1 + 80%)1/4 = 15,8%.

Среднее арифметическое актива А больше, чем актива В, — и если бы мы посчитали только среднее арифметическое, то сделали бы ложный вывод, что акции актива B выгоднее. Но ведь мы знаем, что это не так: в результате акции принесли одинаковую прибыль.

Годовая доходность по обеим акциям одинаковая — 15,8%. Но у акций B больше волатильность — и это выражается в разнице между средним арифметическим и средним геометрическим: чем она больше, тем больше волатильность.

В случае с акцией A разница между двумя арифметическим и геометрическим равна 2,8 процентных пункта. А у акции B эта разница составляет 10,4 процентных пункта — при равных доходностях по этой разнице можно сделать вывод, что акции B более волатильны.

Если известна совокупная доходность за весь срок владения, то формула для расчета годовой доходности будет выглядеть так:

(1 + Общая доходность)(365 / Количество дней владения активом) − 1

Например, инвестор купил акцию компании за 100 $, держал ее 714 дней, а на 715-й день продал и получил доходность 74% за весь период владения. Общая годовая доходность за рассматриваемый период будет считаться так:

(1 + 74%)(365 / 715) − 1 = 32,68%

Таким образом, на инвестициях в компанию инвестор заработал 32,68% годовых за рассматриваемый период.

Если известна начальная и конечная стоимость инвестиций, то общую годовую доходность можно вычислить по следующей формуле:

(Конечная стоимость актива / Начальная стоимость актива)(1 / Количество периодов) − 1

Например, инвестор купил 20 акций по 200 $ и решил удерживать их 2 года. За этот период компания каждый год выплачивала 1 $ дивидендов на акцию. На момент продажи цена акции составила 270 $. В этом случае общая годовая доходность будет такой:

((270 × 20 + 2 × 20) / 200 × 20)(1/2) − 1 = 16,62%

Совокупная доходность в данном кейсе составила 36%, а общая годовая доходность — 16,62%.

Как считается риск

Риск — это вероятность частичной или полной потери вложенного капитала. В классической портфельной теории риск вложения определяется как стандартное отклонение его доходности — то есть возможный разброс его фактической доходности вокруг средней доходности.

Предположим, в среднем акция растет на 10% в год, но при этом возможны отклонения на 5% в каждую сторону — то есть она может вырасти как на 15% в год, так и на 5%. Вот эти возможные отклонения нам и нужно рассчитать. Рассчитывается стандартное отклонение по следующей формуле:

где rn — доходность за n-й период, обычно годовая,

r̄ — среднее арифметическое доходности актива за все время владения,

n — количество периодов: если считаем по годовой доходности, то количество лет.

Например, инвестор владел активом 4 года — он знает доходность за каждый год и теперь хочет рассчитать стандартное отклонение доходности этого актива.

Доходность актива

| Период | Доходность |

|---|---|

| Первый год | −11,5% |

| Второй год | 15,9% |

| Третий год | 10% |

| Четвертый год | 7,2% |

Чтобы посчитать стандартное отклонение доходности, в первую очередь посчитаем — среднее арифметическое доходности:

(−11,5% + 15,9% + 10% + 7,2%) / 4 = 5,4%

Теперь можем подставить данные в формулу выше:

Стандартное отклонение составило 11,8%. Если допустить, что доходность акции нормально распределена, то по правилу трех сигм инвестор вправе ожидать, что с вероятностью 68,3% (одно стандартное отклонение — 68,3% вероятности) доходность акции в следующем году будет находиться в диапазоне от −6,4% до 17,2% — то есть от (5,4% − 11,8%) до (5,4% + 11,8%).

Чем сильнее значения фактической доходности отклоняются от ее среднего значения, тем больше стандартное отклонение, а значит, больше риск. Низкое значение стандартного отклонения означает, что годовые доходности лежат вблизи среднего значения и риск от вложения в актив невелик.

Формулу выше используют в случаях, если берутся котировки по акции не за весь период ее существования, а, предположим, за 2—3 года из возможных 10 лет, прошедших с момента первичного размещения акции на фондовом рынке. А если берутся котировки за весь период существования акции, то для расчета стандартного отклонения используется следующая формула — она отличается только знаменателем — берется полное количество периодов:

Анализируем на примере портфеля Баффетта

Итак, в общем виде мы рассмотрели понятия доходности и риска. Теперь я построю диаграмму «риск-доходность», чтобы проанализировать, какие активы показывают оптимальное отношение риска к доходности. Простыми словами, по диаграмме можно понять, какой актив дает максимальную доходность на единицу риска.

Для примера возьмем портфель Уоррена Баффетта: я взял те активы, по которым есть данные котировок за период с 2012 по 2020 год. По отчетным данным на 30 сентября 2020 года в портфель Баффетта входило 49 компаний, но лишь по 6 компаниям, составляющим существенную долю портфеля, были данные за нужный период.

6 крупнейших по весу компаний в портфеле Berkshire Hathaway на 30.09.2020

| Компания | Тикер | Вес актива в портфеле |

|---|---|---|

| Apple | AAPL | 47,78% |

| Bank of America | BAC | 10,63% |

| Coca-Cola | KO | 8,63% |

| American Express | AXP | 6,64% |

| Moody’s | MCO | 3,12% |

| US Bancorp | USB | 2,07% |

Вес актива в портфеле

47,78%

Вес актива в портфеле

10,63%

Вес актива в портфеле

8,63%

Вес актива в портфеле

6,64%

Вес актива в портфеле

3,12%

Вес актива в портфеле

2,07%

В расчетах для повышения точности я опираюсь на ежедневные котировки акций с 2012 по 2020 год — данные и расчеты представлены в гугл-таблице.

Еще для расчетов нам понадобится бенчмарк и безрисковая ставка. Бенчмарк — это портфель, с которым мы будем сравнивать эффективность наших активов. Обычно в качестве бенчмарка берут индекс на широкий рынок США — я взял ETF SPDR S&P 500.

Безрисковая ставка нужна для расчета показателей эффективности инвестиций: в ряде этих показателей она используется как доходность от вложения в безрисковый актив, то есть актив, риск наступления дефолта по которому стремится к нулю. Конечно, абсолютно безрисковых активов не существует, поэтому в качестве безрисковой ставки часто используют процентную ставку по государственным облигациям или определяют ее равной нулю. В качестве безрисковой ставки (RFR, risk-free rate) я взял 10-летние казначейские облигации США — 10-Year Treasury Constant Maturity Rate.

Шаги будут такие:

- Берем дневные доходности активов.

- Рассчитываем по ним среднюю годовую доходность и стандартное отклонение — как делали в разделе с расчетом риска.

- Строим карту «риск-доходность».

Показатели доходности и риска

| Компания | Тикер | Среднегодовая доходность | Стандартное отклонение |

|---|---|---|---|

| Apple | AAPL | 30,2% | 28,6% |

| Bank of America | BAC | 18,4% | 31,1% |

| Coca-Cola | KO | 10,0% | 18,3% |

| American Express | AXP | 15,0% | 29,3% |

| Moody’s | MCO | 27,1% | 27,7% |

| US Bancorp | USB | 10,8% | 26,1% |

| ETF S&P 500 | SPY | 15,5% | 16,8% |

| 10-Y Treasury Bonds | DGS10 | 2,1% | 0,0% |

Среднегодовая доходность

30,2%

Стандартное отклонение

28,6%

Среднегодовая доходность

18,4%

Стандартное отклонение

31,1%

Среднегодовая доходность

10,0%

Стандартное отклонение

18,3%

Среднегодовая доходность

15,0%

Стандартное отклонение

29,3%

Среднегодовая доходность

27,1%

Стандартное отклонение

27,7%

Среднегодовая доходность

10,8%

Стандартное отклонение

26,1%

Среднегодовая доходность

15,5%

Стандартное отклонение

16,8%

Среднегодовая доходность

2,1%

Стандартное отклонение

0,0%

Теперь строим карту по данным из таблицы: данные по среднегодовой доходности откладываем по вертикали, а по стандартному отклонению (риску) — по горизонтали.

Из диаграммы выше можно сделать ряд выводов относительно соотношения доходности и риска активов, определить наиболее предпочтительные и исключить наиболее убыточные из них: например, можно сделать вывод, что акции AAPL дают большую доходность, чем BAC и AXP, но при этом риск инвестирования в AAPL ниже.

Но зачастую неочевидно, какой из активов лучше, — в таком случае на помощь приходят показатели оценки соотношения риска и доходности.

Считаем индикаторы привлекательности активов

Индикаторы привлекательности активов приводят данные из таблицы выше к одному знаменателю: мы можем посчитать конкретные показатели для каждой бумаги и сравнить их. Разберем основные показатели.

Коэффициент вариации показывает величину риска, приходящуюся на единицу доходности. Он рассчитывается по следующей формуле:

CV = σ / r̄,

где σ — стандартное отклонение доходности актива,

r̄ — среднее арифметическое доходности актива.

Коэффициент вариации применяется для сравнения активов с разными доходностями и стандартными отклонениями. Применение показателя позволяет ранжировать активы по степени их рискованности. Чем больше значение показателя, тем выше риск инвестиций.

Коэффициент вариации для рассматриваемых акций

| Тикер | Среднегодовая доходность | Стандартное отклонение | Коэффициент вариации |

|---|---|---|---|

| AAPL | 30,2% | 28,6% | 0,95 |

| MCO | 27,1% | 27,7% | 1,03 |

| SPY | 15,5% | 16,8% | 1,09 |

| BAC | 18,4% | 31,1% | 1,70 |

| KO | 10,0% | 18,3% | 1,82 |

| AXP | 15,0% | 29,3% | 1,95 |

| USB | 10,8% | 26,1% | 2,40 |

Среднегодовая доходность

30,2%

Стандартное отклонение

28,6%

Коэффициент вариации

0,95

Среднегодовая доходность

27,1%

Стандартное отклонение

27,7%

Коэффициент вариации

1,03

Среднегодовая доходность

15,5%

Стандартное отклонение

16,8%

Коэффициент вариации

1,09

Среднегодовая доходность

18,4%

Стандартное отклонение

31,1%

Коэффициент вариации

1,70

Среднегодовая доходность

10,0%

Стандартное отклонение

18,3%

Коэффициент вариации

1,82

Среднегодовая доходность

15,0%

Стандартное отклонение

29,3%

Коэффициент вариации

1,95

Среднегодовая доходность

10,8%

Стандартное отклонение

26,1%

Коэффициент вариации

2,40

Можно сделать вывод относительно того, какой из активов несет больше или меньше риска. Теперь мы видим, что инвестиции в AAPL выгоднее не только инвестиций в BAC и AXP, но и вообще в любой из рассматриваемых активов: на единицу риска тут приходится наибольшая доходность. Самый рискованный актив — USB: на 1% доходности приходится 2,4% стандартного отклонения.

Коэффициент Шарпа показывает, во сколько раз избыточная доходность от инвестирования в портфель по сравнению с безрисковым активом выше уровня риска инвестиций. Избыточная доходность показывает, насколько доходность инвестиционного портфеля выше доходности безрискового актива, в роли которого чаще всего выступают государственные облигации.

Коэффициент Шарпа определяется по следующей формуле:

R̄x − R̄f / σx,

где R̄x — средняя доходность актива (среднемесячная, среднегодовая и так далее),

R̄f — средняя доходность безрискового актива за сопоставимый период,

σx — стандартное отклонение доходности актива за сопоставимый период.

Рассмотрим пример. Предположим, что средняя доходность по акции составляет 30% годовых при 20% стандартного отклонения, а средняя доходность по государственным облигациям США (безрисковый актив) равна 3% годовых. Тогда коэффициент Шарпа для нашей акции будет считаться так:

(30% − 3%) / 20% = 1,35

Это значение показателя говорит о высокой инвестиционной привлекательности нашей акции: доходность по ней выше доходности безрискового актива и превышает уровень риска.

Из формулы видно, что коэффициент Шарпа измеряет вознаграждение в виде средней избыточной доходности на единицу риска. Также следует отметить, что коэффициент был создан для анализа портфелей, а не отдельных инструментов, но все же его следует учитывать при отборе активов в портфель: он позволяет сделать вывод об эффективности вложения.

Критерии эффективности инвестиций на основе коэффициента Шарпа

| Критерий | Вывод по активу |

|---|---|

| Коэффициент Шарпа > 1 | Доходность инвестиций выше доходности безрискового актива и превышает уровень риска |

| 1 > коэффициент Шарпа > 0 | Риск инвестирования выше, чем доходность от инвестирования, — необходимо пересмотреть инвестиционное решение относительно этого актива или группы активов. Инвестирование в актив не приносит достаточной доходности |

| Коэффициент Шарпа < 0 | Доходность от инвестирования ниже доходности безрискового актива. Вероятно, лучше инвестировать в безрисковый актив |

Коэффициент Шарпа > 1

Доходность инвестиций выше доходности безрискового актива и превышает уровень риска

1 > коэффициент Шарпа > 0

Риск инвестирования выше, чем доходность от инвестирования, — необходимо пересмотреть инвестиционное решение относительно этого актива или группы активов. Инвестирование в актив не приносит достаточной доходности

Коэффициент Шарпа < 0

Доходность от инвестирования ниже доходности безрискового актива. Вероятно, лучше инвестировать в безрисковый актив

Рассмотрим результаты расчетов по коэффициенту Шарпа для акций в нашем примере.

Коэффициент Шарпа у акций из портфеля Баффетта

| AAPL | 0,98 |

| MCO | 0,90 |

| SPY | 0,79 |

| BAC | 0,52 |

| AXP | 0,44 |

| KO | 0,43 |

| USB | 0,33 |

Коэффициент информации характеризует соотношение риска-доходности актива или портфеля по сравнению с бенчмарком. Коэффициент расчетами напоминает коэффициент Шарпа, только вместо безрисковой ставки используется определенный эталон — бенчмарк. Бенчмарком могут выступать широкие рыночные индексы — MSCI, S&P 500, отраслевые индексы — DJA, собственноручно разработанные бенчмарки и так далее.

Иными словами, коэффициент информации — это отношение сверхдоходности к стандартному отклонению этой сверхдоходности у актива и бенчмарка. Коэффициент помогает понять, выгодно ли инвестировать в актив или набор активов — или проще и безопасней инвестировать в актив, выбранный бенчмарком. В нашем случае в качестве бенчмарка мы взяли ETF на S&P 500.

Формула выглядит так:

R̄x − R̄m / σx − m,

где R̄x — средняя доходность актива (среднемесячная, среднегодовая и так далее),

R̄m — средняя доходность бенчмарка за сопоставимый период,

σx − m — стандартное отклонение разности доходности актива и бенчмарка за сопоставимый период.

На примере AAPL и S&P 500 все будет выглядеть так:

В числителе: считаем разницу между средней доходностью акции AAPL (30,2% годовых) и средней доходностью индекса S&P 500 (15,5% годовых).

В знаменателе: сначала считаем разницу между дневными доходностями акции AAPL и индекса S&P 500, а потом по полученной совокупности дневных сверхдоходностей определяем стандартное отклонение и приводим дневное значение стандартного отклонения к годовому, перемножив дневное стандартное отклонение на корень из 252. Перемножаем на 252, так как в году 252 торговых дня. В нашей таблице этот расчет произведен на листе «Дневная доходность».

Итого получается:

(30,2% − 15,5%) / 21,28% = 0,69. Значение показателя выше 0,5 говорит о хорошей инвестиционной привлекательности акции.

Следует отметить, что этот коэффициент показывает эффективность активного управления, — при пассивном управлении, если мы просто покупаем индексный фонд и держим его, коэффициент будет равен нулю.

Чем больше значение коэффициента, тем выше избыточная «отдача» от инвестирования в определенный актив или портфель по сравнению с бенчмарком. Значение коэффициента информации в диапазоне от 0,5 до 0,74 считается хорошим, значение от 0,75 до 0,99 считается очень хорошим, а значение свыше 0,99 считается отличным. Ниже представлены результаты расчетов коэффициента информации для рассматриваемых акций.

Коэффициент информации у рассматриваемых акций

| AAPL | 0,69 |

| MCO | 0,63 |

| BAC | 0,13 |

| SPY | 0 |

| AXP | −0,02 |

| KO | −0,36 |

| USB | −0,26 |

Можно заметить, что для SPY (ETF на S&P 500) коэффициент информации равен нулю, так как он отражает движение рынка и не подразумевает сверхдоходности за активное управление. Напротив, хорошее значение коэффициента имеют акции AAPL и MCO, у которых на 1% стандартного отклонения сверхдоходности приходится 0,69 и 0,63% сверхдоходности соответственно. В случае с KO, AXP и USB отрицательные значения коэффициента связаны с отрицательными избыточными доходностями относительно бенчмарка.

Коэффициент Сортино — показатель, напоминающий коэффициент Шарпа, он отличается лишь расчетом риска. В коэффициенте Сортино для расчета риска учитываются только доходности актива ниже определенного уровня — чаще всего этот уровень определяется как доходность безрискового актива за сопоставимый период либо нулевая ставка.

Предполагается, что положительные отклонения доходностей — выше доходности безрискового актива — не несут риск, так как повышают доходность актива, — соответственно, учитывать их при расчете риска не нужно. Таким образом, для расчета стандартного отклонения необходимо выбрать только те дневные доходности, значение которых будет ниже доходности безрискового актива за этот же день. В нашей таблице все посчитано на листе «Кф. Сортино». Вот по какой формуле этот коэффициент рассчитывается:

R̄x − R̄f / σxd,

где R̄x — средняя доходность актива (среднемесячная, среднегодовая и так далее),

R̄f — средняя доходность безрискового актива за сопоставимый период,

σxd — стандартное отклонение доходности актива ниже заданного уровня.

Для примера рассмотрим логику, по которой фильтруются доходности для расчета риска по коэффициенту Сортино.

Месячные доходности акции и безрискового актива

| Период | Доходность акции | Доходность безрискового актива | Отфильтрованная доходность |

|---|---|---|---|

| 1 месяц | 0,16% | 0,18% | 0,16% |

| 2 месяц | −2,54% | 0,18% | −2,54% |

| 3 месяц | 0,29% | 0,18% | 0,00% |

| 4 месяц | 0,00% | 0,18% | 0,00% |

| 5 месяц | 2,24% | 0,18% | 0,00% |

| 6 месяц | −11,80% | 0,18% | −11,80% |

| 7 месяц | 14,10% | 0,18% | 0,00% |

| 8 месяц | 8,36% | 0,18% | 0,00% |

| 9 месяц | −2,14% | 0,18% | −2,14% |

| 10 месяц | 9,67% | 0,18% | 0,00% |

| 11 месяц | 7,00% | 0,18% | 0,00% |

| 12 месяц | 0,90% | 0,18% | 0,00% |

Доходность безрискового актива

0,18%

Отфильтрованная доходность

0,16%

Доходность безрискового актива

0,18%

Отфильтрованная доходность

−2,54%

Доходность безрискового актива

0,18%

Отфильтрованная доходность

0,00%

Доходность безрискового актива

0,18%

Отфильтрованная доходность

0,00%

Доходность безрискового актива

0,18%

Отфильтрованная доходность

0,00%

Доходность безрискового актива

0,18%

Отфильтрованная доходность

−11,80%

Доходность безрискового актива

0,18%

Отфильтрованная доходность

0,00%

Доходность безрискового актива

0,18%

Отфильтрованная доходность

0,00%

Доходность безрискового актива

0,18%

Отфильтрованная доходность

−2,14%

Доходность безрискового актива

0,18%

Отфильтрованная доходность

0,00%

Доходность безрискового актива

0,18%

Отфильтрованная доходность

0,00%

Доходность безрискового актива

0,18%

Отфильтрованная доходность

0,00%

В последней колонке оказались лишь те значения доходности акции, которые были ниже доходности безрискового актива за соответствующий период. Затем с помощью формулы стандартного отклонения рассчитываем риск по отфильтрованной доходности — он составит 3,54%. Среднемесячная доходность по акции — 2,19%, а среднемесячная доходность по безрисковому активу — 0,18%. Таким образом, коэффициент Сортино для акции из примера считается так:

(2,19% − 0,18%) / 3,54% = 0,57. Значение показателя ниже единицы указывает на то, что актив не обеспечивает должного уровня доходности на единицу нисходящего риска.

Чем больше значение коэффициента, тем выше вероятность безубыточности вложения и тем большей инвестиционной привлекательностью обладает рассматриваемый актив. Минимально допустимое значение показателя, определяющее инвестиционную привлекательность актива, — 1. Таким образом, на примере портфеля Баффетта допустимая и большая привлекательность у AAPL, MCO и SPY, а остальные же активы по коэффициенту Сортино непривлекательны, потому что не обеспечивают должного уровня доходности на единицу нисходящего риска.

Коэффициент Сортино у рассматриваемых акций

| AAPL | 1,59 |

| MCO | 1,40 |

| SPY | 1,19 |

| BAC | 0,86 |

| AXP | 0,73 |

| KO | 0,66 |

| USB | 0,53 |

Коэффициент Трейнора — еще один показатель, напоминающий коэффициент Шарпа и отличающийся только расчетом риска. В качестве риска берется коэффициент бета акции — он отражает волатильность актива по отношению к рынку. Коэффициент Трейнора показывает отношение сверхдоходности к рыночному риску.

Для расчета коэффициента бета акции используется следующая формула — рассчитанную бета акции можно найти на Yahoo Finance в разделе Summary на странице акции:

где σxm — ковариация между доходностью актива (портфеля) и доходностью рынка,

σm2 — дисперсия доходности рынка.

Методика расчета коэффициента бета акции раскрыта на листе «Дневная доходность» нашей таблицы, в столбце «Рыночный риск».

Коэффициент бета, находящийся в диапазоне от 0 до 1, свидетельствует о том, что акция движется в целом в одном направлении с рынком: если фондовый индекс растет, то растет и акция. Но значение коэффициента меньше 1 говорит о том, что актив менее чувствителен к движению рынка.

Коэффициент бета, равный 1, говорит о том, что движение актива полностью повторяет движение фондового индекса. Можно заметить, что значение 1 наблюдается у SPY, то есть у рыночного индекса.

Коэффициент бета больше 1 говорит о том, что динамика акции коррелирует с движением индекса, но при этом акция более чувствительно реагирует на любое движение рыночного индекса.

Коэффициент бета у рассматриваемых акций

| BAC | 1,38 |

| MCO | 1,26 |

| AXP | 1,26 |

| AAPL | 1,14 |

| SPY | 1,00 |

| USB | 1,15 |

| KO | 0,69 |

Зная коэффициент бета, доходность актива и доходность безрискового актива, мы можем рассчитать коэффициент Трейнора по следующей формуле:

R̄x − R̄f / βx,

где R̄x — средняя доходность актива (среднемесячная, среднегодовая и так далее),

R̄f — средняя доходность безрискового актива за сопоставимый период,

βx — коэффициент бета актива.

Допустим, необходимо рассчитать коэффициент Трейнора для акции USB — US Bancorp. Переходим на страницу компании на Yahoo Finance и находим Beta — 1,14 на момент написания статьи. Далее для расчета коэффициента Трейнора достаточно найти разницу между среднегодовой доходностью акции — 10,8% и среднегодовой доходностью безрискового актива — 2,1% и поделить полученное значение на бета акции.

Для акции USB:

(10,8% − 2,1%) / 1,14 = 0,076

Значение показателя выше нуля указывает на то, что инвестирование в актив более привлекательно, чем в рыночный индекс. Если коэффициент ниже нуля, то целесообразнее вкладывать в рыночный индекс, так как актив проигрывает рынку по соотношению риска и доходности. Таким образом, все акции портфеля инвестиционно привлекательны по этому показателю.

Коэффициент Трейнора у рассматриваемых акций

| AAPL | 0,24 |

| MCO | 0,20 |

| SPY | 0,13 |

| BAC | 0,12 |

| KO | 0,11 |

| AXP | 0,10 |

| USB | 0,08 |

Выводы

Теперь мы можем собрать сводную таблицу и оценить инвестиционную привлекательность активов на примере акций из портфеля Баффетта.

По данным из таблицы можно сделать вывод, что из рассмотренных активов наиболее привлекательны для инвестора Apple (AAPL), Moody’s (MCO) и SPDR S&P 500 (SPY).

Но важно помнить: кроме расчета индикаторов нужно оценивать перспективы отрасли и самой компании — и только когда картина собрана целиком, можно решать, инвестировать ли в компанию.

Облигации считаются самым простым финансовым инструментом на бирже. Однако при этом у данных ценных бумаг есть свои нюансы, о которых должен знать каждый инвестор прежде, чем их купить. В этой статье расскажем о том, что такое доходность облигации, от чего она зависит и как её посчитать.

Что такое доходность облигации простыми словами

Облигация — долговое обязательство эмитента бумаги (того, кто её выпустил) перед держателем (тем, кто ей владеет). Эта бумага подтверждает, что тот, кто выпустил облигацию (компания или государство), одолжил капитал у инвестора с обещанием вернуть деньги с процентами в определённый срок.

Чтобы понимать, насколько прибыльна долговая бумага, инвестор должен уметь рассчитать её доходность. Если говорить простыми словами, доходом по облигации называется величина прибыли, полученная инвестором от вложений в ценную бумагу.

От чего зависит доход

Факторов, влияющих на доход облигации, много. Рассмотрим основные.

Рост котировок. Заработать инвестор может путём продажи бумаги по цене выше её покупки, так как облигациям, как и другим ценным бумагам на рынке, характерна волатильность.

Волатильность — показатель изменчивости цены актива за определённый промежуток времени.

Размер купона. Процент по облигации называется купоном. Эмитент облигации платит инвестору определённую сумму раз в месяц / квартал / год за то, что он одолжил у инвестора деньги.

По способу получения купонного дохода долговые бумаги бывают трёх видов:

- Купонная облигация. Инвестору в равные промежутки времени начисляется купонный платёж, а в конце срока обращения выплачивается обратно номинал бумаги.

- Облигация с плавающим купоном. Доходность по бумаге не фиксирована и изменяется вместе с внешними показателями: инфляцией, ключевой ставкой ЦБ и т. д.

- Дисконтная облигация. По ним не выплачиваются проценты за владение. Доходность бескупонной облигации фиксирована и формируется за счёт разницы между ценой покупки ниже номинала и первоначальной стоимостью облигации.

Погашение облигации. Это дата, в которую долговая бумага перестаёт торговаться на рынке. Как правило, в этот день эмитент выплачивает последний купон и возвращает инвестору номинал в полном размере.

Если инвестор приобрёл облигацию изначально ниже цены номинала, то при погашении, помимо купонов, он получит доход в виде курсовой разницы бумаги. Если же облигация покупалась по цене выше её первоначальной стоимости, то после выплаты номинала инвестор зафиксирует убыток.

Какие бывают виды

Чтобы выбрать облигацию, нужно сперва оценить её доходность. С одной стороны, инвестору не обязательно самостоятельно рассчитывать все показатели. Доходность бумаг можно узнать на сайтах Московской и Санкт-Петербургской бирж, а также в онлайн-приложении своего брокера.

С другой стороны, долговые бумаги не всегда продаются по номинальной стоимости. Соответственно, облигация может принести как больше прибыли, так и меньше ранее заявленным значениям. И чтобы правильно определить эту величину, необходимо различать виды доходности по облигациям.

Купонный доход

Данный показатель необходим, чтобы понимать, какой процент от номинала облигации (купон) начисляется каждый месяц / квартал / полгода / год.

Несмотря на то, что купонный доход выплачивается в определённые сроки, сумма купона начисляется инвестору ежедневно. Поэтому, если решите продать облигацию раньше следующего платежа, то уже начисленные неполные купоны вы не потеряете — следующий держатель облигации выплатит вам накопленный купонный доход (НКД) автоматически.

В этом примере есть и обратный эффект. Если вы только покупаете облигацию, то при выплате очередного купонного дохода часть полученной прибыли с вас спишут в пользу предыдущего владельца. Сумма списаний зависит от того, сколько дней прошло с момента выплаты прошлого купона.

Текущая доходность облигации

Если купонная доходность облигации определяется на основе номинала бумаги, то текущая учитывает только реальную цену приобретения бумаги на рынке.

Доходность к погашению облигации (простая)

Доходность к погашению облигации — экономический показатель, который отражает прибыльность бумаги на протяжении всего срока её обращения.

Простая доходность к погашению учитывает не только реальную цену покупки, но и ожидаемую стоимость погашения.

Если инвестор намерен владеть облигацией до конца её срока, то планируемая цена погашения бумаги будет равна её номиналу.

Эффективная к погашению

Эффективная доходность облигации — полный доход инвестора от вложений в долговую бумагу с учётом реинвестирования купонов по аналогичной купонной ставке.

Как рассчитать доходность облигации

Определить доходность долговой ценной бумаги можно 4 способами. Перед тем как считать доходность облигации, важно узнать некоторые данные:

- номинал облигации;

- размер купона / купонную ставку;

- срок погашения бумаги;

- рыночную стоимость облигации;

- частоту купонных выплат.

1 способ. Если покупать облигацию по номиналу и определять только купонный доход, потребуется следующая формула:

Купонный доход, за год = (Размер годовых купонов / Номинал) × 100%

Пример расчёта доходности облигации.

Эмитент выпустил облигацию номиналом 1000 руб. с ежеквартальной выплатой 25 руб. Определим купонный доход.

Купонный доход, за год = (25 руб. х 4 / 1000 руб.) х 100% = 10%

Таким образом, годовой купонный доход составляет 10%. Для простоты восприятия в данном случае учитывается тот факт, что инвестор приобрёл корпоративную облигацию по номиналу и держал её в своём инвестиционном портфеле весь срок обращения.

2 способ. При приобретении бумаги по цене, отличной от номинала, необходимо будет рассчитать текущую доходность облигации:

Доходность, годовых = (Купонный доход за год / Цена покупки облигации) × 100%

Пример расчёта справедливой доходности облигации.

Номинал долговой бумаги компании А равен 1000 р. Доходность по облигации составляет 8%. Купонный доход за год — 80 р. Инвестор покупает эту бумагу на вторичном рынке по цене 970 р. Определим её текущую доходность.

Доходность, годовых = (80 р. / 970 р.) х 100% = 8,24%

В данном случае показатель выше первоначальной купонной ставки, так как текущая стоимость облигации ниже номинала. По доходности бумага выглядит привлекательной, её необходимо покупать.

3 способ. Если же инвестор купил облигацию не по номиналу и знает, по какой цене он готов будет её продать, то его расчёт должен сводиться к формуле простой доходности облигации:

((Номинал − Полная цена покупки + Все купоны за период владения) / Полная цена покупки) × (365 / Количество дней до погашения) × 100%

Определим простую доходность к погашению долговой бумаги на основе следующего примера.

Номинал облигации — 1000 руб. Купон в размере 20 руб. выплачивается 4 раза в год (каждый квартал). Срок обращения — 2 года. Облигация начала торговаться на рынке 1 марта. При этом инвестор приобретает бумагу по цене 950 руб. 1 июня, сразу же после первой выплаты купона. Соответственно, предыдущему владельцу инвестор не перечисляет ничего из накопленного купонного дохода (НКД).

Купонов для выплат осталось 7 (4 раза х 2 года − 1 купон). Общая сумма оставшихся купонов — 140 руб. (7 х 20 р). Количество дней до погашения — 638 (365 х 2 года − 92 дня).

Примечание. Суммарно весенних дней в календаре — 92.

Считаем:

((1000 руб. − 950 руб. + 140 руб.) / 950 руб.) × (365 / 638) × 100% = 11,44%

Получается, что годовая доходность облигации составит 11,44% с учетом неполученного купона, но с ценовым дисконтом при покупке.

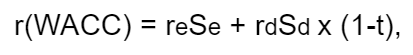

4 способ. Наиболее объективным и полным вариантом определения доходности облигации с учётом возможности реинвестирования купонных платежей можно считать формулу расчёта эффективной доходности:

- YTMOP — доходность к погашению;

- Cr — сумма купонных выплат за год;

- P — текущая рыночная цена облигации;

- N — номинал облигации;

- t — лет до погашения.

Простой пример для расчёта эффективной доходности.

Номинал облигации — 1000 руб. Инвестор приобрел бумагу за 1020 руб. Ставка купона — 10%. Соответственно, сумма купонных выплат составит 100 руб. Срок обращения — 2 года.

Рассчитаем:

Итоговая доходность по бумаге составляет для инвестора не 10% годовых, а лишь 8,91%.

Налог на доход и комиссия брокера

По состоянию на 2022 год ставка НДФЛ по операциям с ценными бумагами равна 13%. Налоговым агентом на фондовом рынке является сам брокер. Это значит, что при продаже ценной бумаги из полученного инвестором дохода брокерская фирма автоматически вычтет сумму налога.

Если совокупный доход за год более 5 млн руб., то сумма превышения данного порога облагается НДФЛ по ставке 15%.

Помимо налогов, с инвестора также взимаются различные комиссии — сборы со стороны брокера. Их размер зависит от выбранного вами тарифа.

За что брокер может взимать комиссию:

- За ведение счёта. Как правило, российские брокеры взимают подобную комиссию, если клиент совершал хоть одну торговую операцию за месяц.

- За сделки. Это основной вид брокерской комиссии. Плата в пользу брокера взимается за каждую покупку и продажу ценной бумаги. У всех посредников величина сбора разная и может варьироваться в диапазоне от 0,05 до 0,1% от суммы сделки.

- За вывод средств. Согласно тарифу, брокер имеет право взимать с клиента фиксированный процент от величины вывода средств. Однако данная форма комиссии всё реже практикуется на рынке.

- За доступ к торговым платформам. Зачастую брокер не берёт комиссию за установку торгового терминала, разработанного брокерской компанией. Однако посредник может взять с инвестора фиксированную комиссию, если сумма депозита меньше заявленной для бесплатной установки ПО.

- Депозитарная комиссия. Когда инвестор откроет у посредника брокерский счёт, ему автоматически открывается и депозитарный счёт для учёта ценных бумаг. Сейчас почти все российские брокеры отказались от данной комиссии. Однако нередко этот вид комиссии может быть прописан в общих условиях тарифа.

Важно! Прежде чем выбрать брокера, тщательно ознакомьтесь с тарифными планами каждого. Зачастую в правилах пользования тарифом могут прописываться дополнительные комиссии за те или иные действия, совершаемые инвестором.

Почему меняется доходность к погашению?

Доходность к погашению облигации нередко в течение всего срока обращения изменяется. Причиной этому может быть изменчивость процентных ставок ЦБ, кризис в экономике, обострение политической обстановки в стране и в мире и многое другое.

Что происходит с доходностью облигации, когда цена облигации растёт?

Когда облигация начинает дорожать, то уровень её доходности падает.

Где посмотреть доходность к погашению облигации?

Наиболее эффективный и быстрый способ узнать доходность к погашению облигации — воспользоваться облигационным калькулятором на сайте биржи. Также можно посмотреть доходность в личном кабинете у брокера или рассчитать её значение самостоятельно.

Как рассчитать НКД по облигации?

Накопленный купонный доход по облигациям рассчитывается по следующей формуле:

НКД = Н × (С / 100) × Д / 365, где

- Н — величина номинала,

- С — годовая ставка купона,

- Д — число дней с момента прошедшей выплаты по купону.