Резервы по отпускам в бухгалтерском и налоговом учете используют для накопления отпускных отчислений работникам. Расчеты можно сделать несколькими способами.

Кто обязан создавать

Обязанность создать оценочное обязательство по отпускам в бухгалтерском учете предписывает ПБУ 8/2010, утвержденное Приказом Минфина № 167н от 13.12.2010. Резерв отпусков — это оценочное денежное выражение обязательства работодателя по выплате отпускных сумм работников, сформированное на определенную дату.

Другими словами, что такое резерв отпусков простым языком — это отложенные средства, которые будут потрачены в будущем. В нашем случае сотрудник планирует отдыхать через несколько месяцев, а суммы будущих отпускных мы уже сейчас признаем в расходах и откладываем на будущее.

Правила его формирования организация определяет самостоятельно и предусматривает в своей учетной политике. При его создании в расходах признается сумма оценочного обязательства, а не выплата отпускных. Последние будут начисляться за счет оценочного обязательства. Для их учета используется счет 96 плана счетов бухучета, к которому открывается отдельный субсчет «Резерв на оплату отпусков».

| Операция | Дебет | Кредит |

|---|---|---|

| Зарезервированы денежные средства на будущую оплату отпусков | 20, 25, 26, 44 | 96 |

| Начислены отпускные | 96 | 70 |

| Выплачены начисленные суммы | 70 | 51, 50 |

Все ли организации обязаны создавать в бухучете резерв на оплату отпусков — да, это обязаны делать все компании, за исключением тех, кто вправе вести бухучет в упрощенной форме. Право ведения упрощенного бухгалтерского учета установлено законом о бухучете № 402-ФЗ для следующих организаций:

- субъектов малого предпринимательства;

- некоммерческих организаций;

- участников проекта «Сколково».

Подробнее: какие компании попадают в категорию малых предприятий

Методики создания оценочного обязательства в бухучете

Необходимо как минимум один раз в год создать резерв на оплату отпусков по ПБУ 8/2010, пункт 15, по состоянию на 31 декабря (то есть отчетную дату).

В таком случае на 31 декабря единовременно резервируется сумма отпускных, которую предполагается выплатить в будущем году одной проводкой. Например, допустимо взять объем выплат, аналогичный выплатам за отчетный год.

Такой принцип формирования резерва на оплату отпусков в бухгалтерском учете является наиболее простым для бухучета, но некорректен для признания расходов, поскольку на отчетную дату у компании еще нет обязательств к выплате отпускных сумм сотрудникам: к примеру, работник уволится, компания примет нового сотрудника, и оценка окажется неверной.

Более правильным является равномерное признание расходов на формирование оценочного обязательства в течение всего года. Если использовать такой метод, то необходимо оценить сумму неиспользованных дней отдыха по состоянию на 31 декабря и ежемесячно определять стоимость накопленных отпусков и делать доначисление резервируемых сумм. Оцените возможную сумму накоплений на будущий год и включайте эту величину равномерно:

- ежемесячно (разделив на 12);

- ежеквартально (разделив на 4).

Оценив, какие бывают методы расчета резерва на оплату отпусков, их трудоемкость, организация вправе самостоятельно закрепить в учетной политике правила создания оценочного обязательства.

Это важно: как правильно составлять учетную политику для целей налогового учета

Налоговый учет

Отвечая на вопрос, кто обязан создавать резервы по отпускам в налоговом учете, обратимся к положениям, содержащимся в статье 324.1 НК РФ. В налоговом учете создание такого оценочного обязательства является правом, а не обязанностью компании. Но если вы хотите избежать учета временных разниц, то есть смысл принять решение о том, чтобы предусмотреть начисление отпускного оценочного обязательства в налоговом учете. В этом случае в расходах тоже засчитываются отчисления в резерв, но не учитываются отпускные и начисленные на них страховые взносы.

Порядок создания описан в Налоговом кодексе в статье 324.1. Если компания примет решение о его формировании, то в учетной политике необходимо отразить:

- сам факт принятия решения;

- способ резервирования;

- максимальное отчисление на текущий налоговый период;

- процент отчисления.

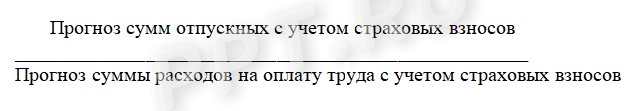

Процент отчисления рассчитайте по формуле:

Ежемесячные отчисления рассчитывайте так:

На конец каждого года необходимо провести инвентаризацию оценочного обязательства. Для этого:

- Определяется количество неиспользованных дней отдыха у каждого сотрудника.

- Исходя из расчета средней зарплаты для резерва отпусков определяется прогнозное значение сумм отпускных.

- Сравнивается оценка и фактически полученный остаток на конец года.

- Если фактически начисленная сумма меньше расчетной, то ее доначисляют, отнеся сумму превышения к расходам на оплату труда.

- Если фактическое начисление окажется выше инвентаризационной оценки, то излишнюю часть списывают и включают во внереализационные доходы.

По теме: особенности проведения инвентаризация за 2022 год

Для облегчения учета и минимизации временных разниц следует принять решение о создании оценочного обязательства и в налоговом учете. Причем стоит разработать правила его создания в бухучете, аналогичные тем, которые установлены в Налоговом кодексе.

Минфин в 2012 году в Письме № 03-03-06/4/29 высказал мнение, что компенсацию неиспользованного отпуска нельзя начислять за счет резерва, а следует включать в затраты в момент начисления. Такая позиция является спорной, поскольку суммы, за которые выплачивается компенсация, уже были включены в расходы при формировании оценочного обязательства. Следование ей ведет к завышению расходов, к тому же создает временную разницу с бухгалтерскими данными.

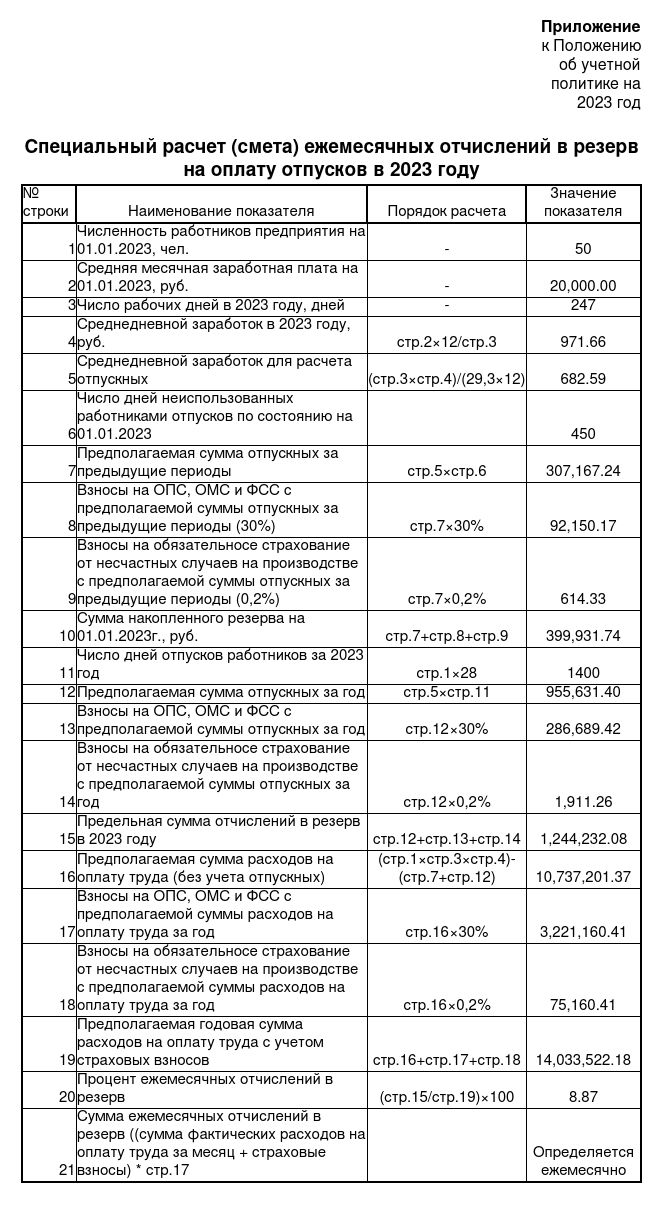

Пример расчета отпускного оценочного обязательства

ООО «Ppt.ru» создает оценочное обязательство на выплату отпускных. По состоянию на 31.12.2022:

- остаток начисленного ранее оценочного обязательства составляет 410 000 руб.;

- численность работников — 50 человек;

- средняя месячная зарплата — 25 000 руб.;

- количество неиспользованных отпускных дней — 450.

Пример, как формируется таблица резерва отпусков:

Сумму превышения фактически начисленного и расчетного резервирования отпускных сумм учитываем 31.12.2022 в составе внереализационных доходов в размере:

410 000 — 39991,74 = 10068,26 руб.

Другие способы расчетов

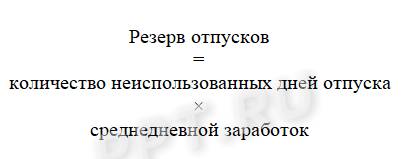

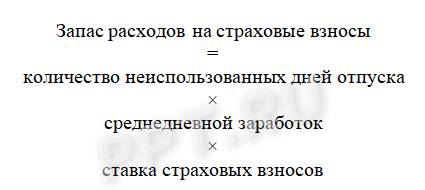

Еще один способ, как рассчитать среднедневной заработок сотрудника, исчисленный по правилам расчета среднего заработка для оплаты отпусков на дату расчета резерва, — расчет по каждому сотруднику отдельно. Для исчисления используйте следующую формулу:

При этом необходимо зарезервировать и средства, необходимые для уплаты страховых взносов. Считается такой резерв так:

Оба значения (резерва и запаса расходов на взносы) суммируются. Все данные берутся на день расчетов.

Особенности формирования оценочного обязательства в бюджетном учреждении

Бюджетные и автономные учреждения при отражении операций используют собственный план счетов, установленный Приказом Минфина № 157н от 01.12.2010. Минфин в Письме № 02-07-07/28998 от 20.05.2015 рекомендует проводки и примеры резерва отпусков в бюджетном учреждении в 2023 году: определяется оценочное обязательство ежемесячно исходя из данных о неиспользованных днях отдыха на последний день месяца.

Производить расчет резерва отпусков на 2023 год в бюджетном учреждении предлагается одним из трех методов.

Метод 1. Персонально по каждому сотруднику:

Метод 2. По учреждению в целом:

Метод 3. По отдельным категориям (например, отдельно по каждому структурному подразделению),

где К1, К2… Кn — неиспользованные дни отдыха по каждой категории сотрудников,

ЗП1, ЗП2… ЗПn — средняя дневная зарплата по каждой категории сотрудников.

Пример, как формируется резерв отпусков в бюджете на 2023 год

Средняя дневная зарплата сотрудников — 1000 руб.

Число неиспользованных отпускных дней на 31.12.2022 — 125.

Сумма резервируемых отпускных на 01.01.2023 составит:

| Операция | Дебет | Кредит |

|---|---|---|

|

Зарезервированы денежные средства на будущие отпускные платежи по выплатам работникам, |

040120211 (010961211) |

040161211 |

|

по страховым взносам |

040120213 (010961213) |

040161213 |

|

Начислены отпускные |

040161211 |

030211730 |

|

Начислены страховые взносы на оплату дней отдыха |

040161213 |

0303XX730 |

Вам в помощь образцы, бланки для скачивания

За каждый отработанный год сотруднику предоставляется право на отдых минимум 28 дней. Обязательно формируется график отпусков, по которому работники выбирают путевки, а работодатель рассчитывает отпускные. Полученная сумма направляется в резерв отпусков.

Когда создается?

Резерв обязателен для всех компаний, кроме тех, что функционируют на упрощенной системе. Рассчитать сумму можно для одного из трех периодов:

- Месяц

- Квартал

- Год

Самый простой вариант – ежегодный учет. Вам нужно рассчитать сумму на весь год и отправить в резерв. Если никаких изменений по сотрудникам не произойдет, то вы избежите лишней работы. На самом деле – это очень рискованный способ. Увольнение и прием на работу новых сотрудников приведут к ошибке данных, в итоге проблем станет только больше. Резерв каждый месяц – самый точный, но для некоторых трудозатратный, поэтому можно использовать компромисс – ежеквартальный учет.

Налоговый учет

Отчитываться по резерву в налоговую – это добровольное решение. Если вы заносите в расходы резерв отпусков, то уже вносить сами отпускные и страховые выплаты не нужно. В случае решения в пользу ведения учета, вы избегаете временных разниц, но вам нужно внести дополнения в учетную политику:

- Решение о ведении налогового учета

- Способ резервирования

- Предельное отчисление на налоговый период

- Процент отчислений

Рассчитать процент отчислений можно по формуле: «Расчет отпускных со страховыми взносами» делим на «Сумму расходов на оплату труда со страховыми взносами».

В декабре по данным резерва нужно провести инвентаризацию. Вычислить число оставшихся дней по каждому сотруднику и сумму выплат отпускных на каждого сотрудника. После подсчетов нужно сравнить фактическую сумму с резервом. Если сумма в резерве больше, то ее списывают в нереализованные расходы, а если меньше, то ее нужно восполнить.

Резерв в 1С — автоматический режим

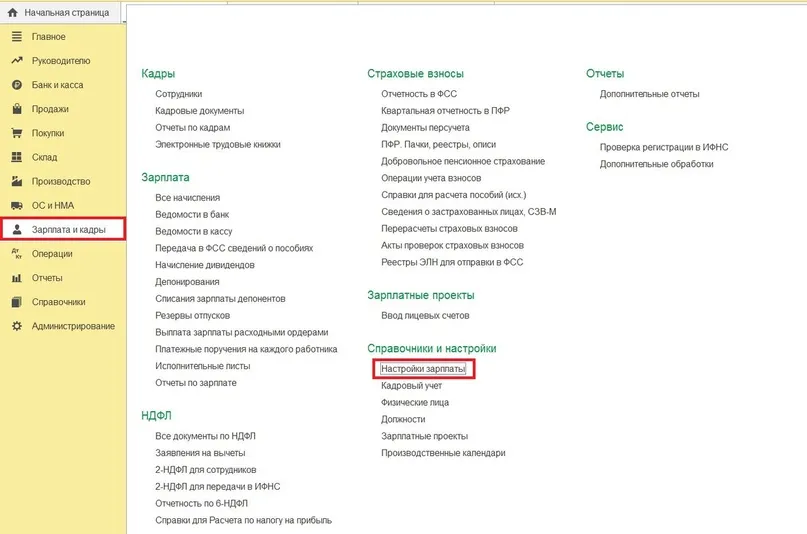

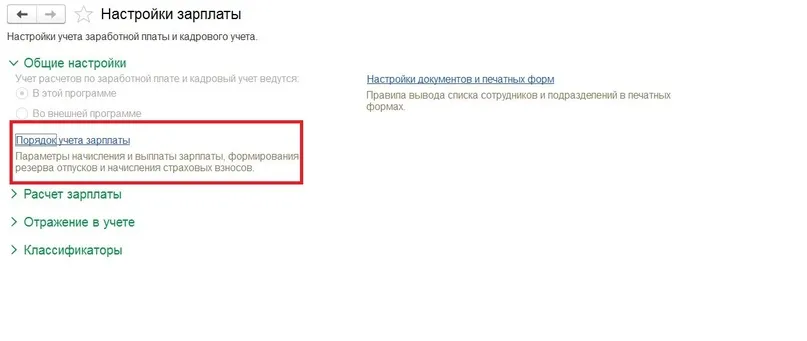

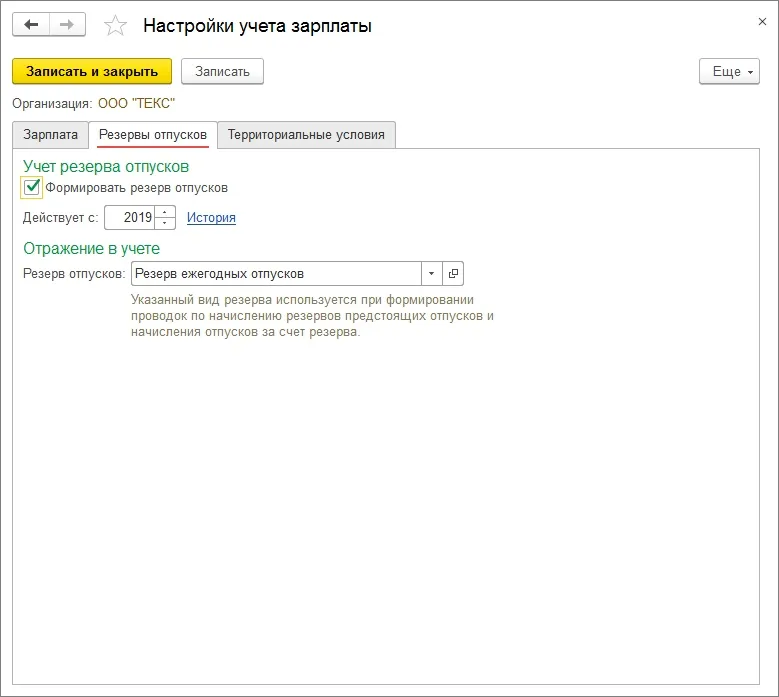

1С производит учет резерва и начислений в автоматическом и ручном режиме. Автоматический режим недоступен крупным компаниям, штат которых превышает 60 человек. Владельцы бизнесов поменьше могут настроить самостоятельное заполнение. Перейдем к настройке: «Зарплата и кадры», «Настройка зарплаты», «Порядок учета зарплаты».

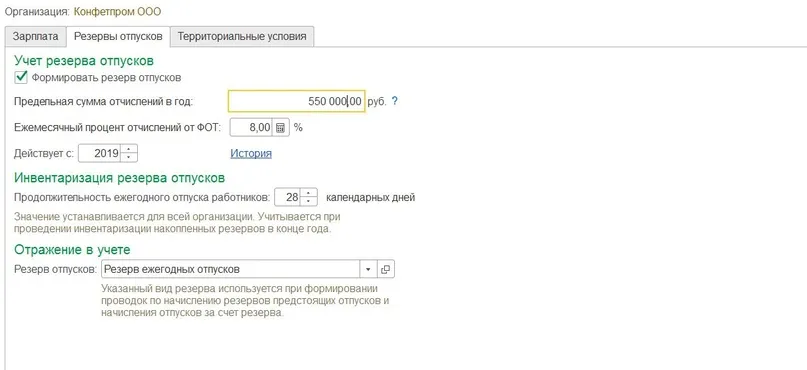

Выбираем организацию и нажимаем «Изменить». В новой вкладке нам нужен раздел «Резервы отпусков». Ставим галочку в пункте «Формировать резерв отпусков».

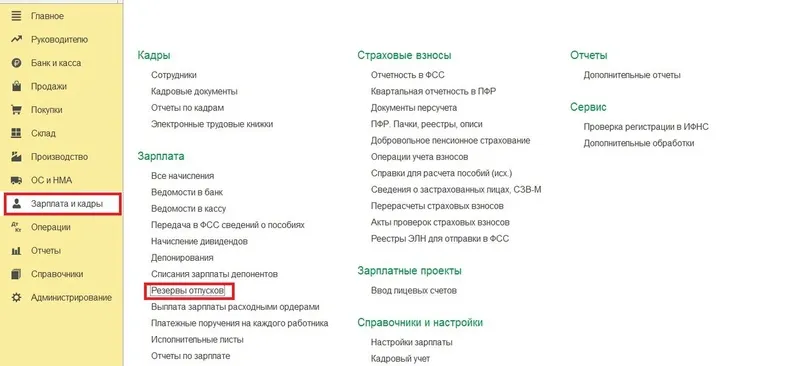

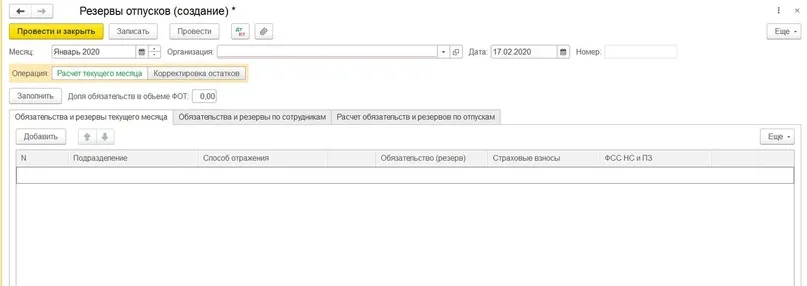

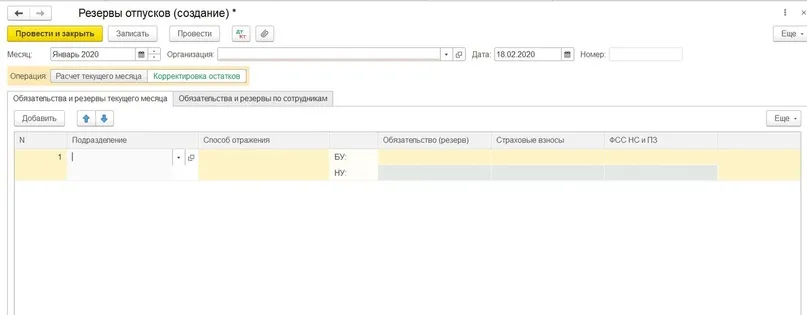

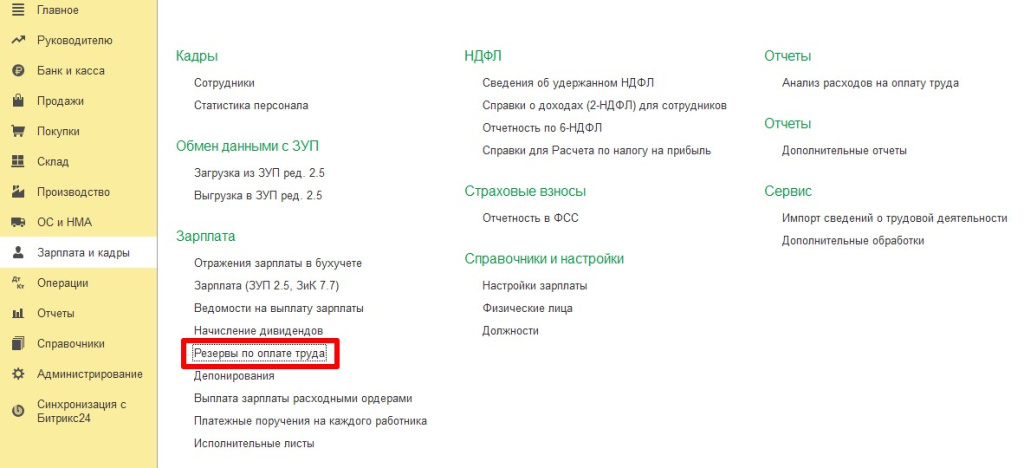

Инвентаризация пройдет автоматически в декабре. Указанное количество дней будет уменьшаться. Если деньги за этот период еще останутся в резерве, то они будут отправлены на счет 91.01 «Прочие доходы». Теперь нам нужно перейти к самому учету. Он возможен только после перечисления зарплаты за месяц. Снова выбираем «Зарплата и кадры», но теперь нас интересует раздел «Резервы отпусков». В открывшемся окне нажмите «Создать».

Заполняем новый документ:

- Месяц – месяц начисления обязательств.

- Дата – регистрация в информационной базе.

- Операция – для небольших компаний предусмотрен «Расчет текущего месяца». Если в организации больше 60 сотрудников, выберите «Корректировка остатков», рассчитайте вручную данные и введите их в таблицу.

- Заполнить – нажмите для автоматического расчета обязательств от ФОТ (для автоматического режима).

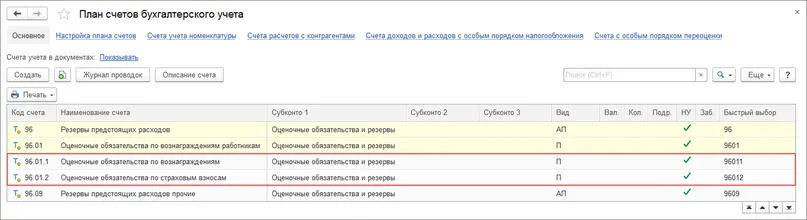

Осталось только провести и нажать «Показать проводки и другие движения документа», чтобы убедиться в правильности заполнения. Сам учет резерва будет проходить по следующим счетам:

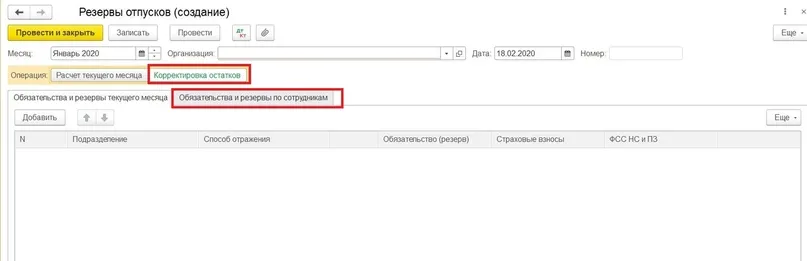

Теперь попробуем создать резерв для компаний с большим штатом сотрудников.

Создание резерва вручную

Ручное управление не сложнее, чем настройка автоматического учета. Сначала нам нужно снова проделать путь: «Зарплата и кадры», «Настройки зарплаты», «Порядок учета зарплаты», «Настройки учета зарплаты». Само окно «Резервы отпусков» будет выглядеть немного иначе. Ставим галочку напротив строки «Формировать резерв отпусков».

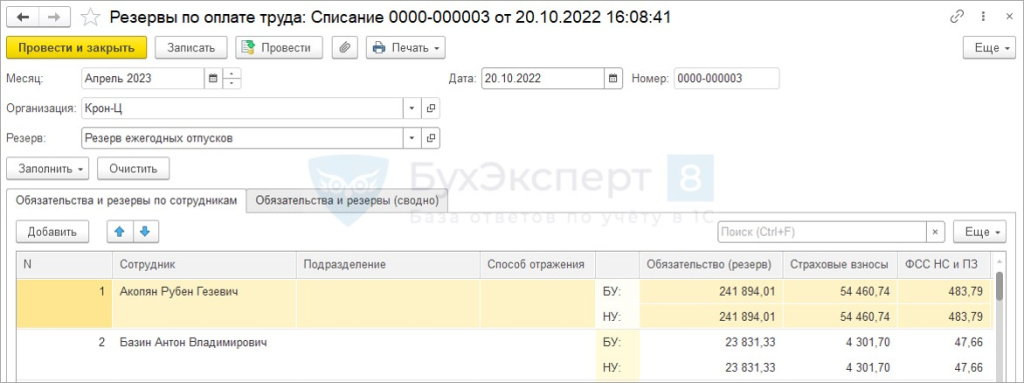

Возвращаемся в меню «Зарплата и кадры», «Резерв отпусков». В новом окне заполняем: месяц, организацию, дату. В строке «Операция», мы нажимаем «Корректировка остатков». В таблице представлено два раздела: «Обязательства и резервы текущего месяца» и «Обязательства и резервы по сотрудникам». Начинать заполнение лучше с сотрудников. В таком случае резервы текущего месяца заполнятся автоматически.

Нажимаем кнопку «Добавить». Появилась новая строка, где нужно указать сотрудника, подразделение. В графе «Способ отражения» выберите как учитываются затраты на оплату труда в подразделении. Следующая графа: «Обязательство (резерв)». В строке «БУ» нужно указать сумму резерва для бухгалтерского учета, а в строке «НУ» – для налогового. Таким же образом заполняется пункт «Страховые взносы». Здесь указываются суммы для Бухгалтерского учета (БУ) и налогового (НУ), только здесь в сумму входят взносы по страховке на случай недееспособности сотрудника. В колонке «ФСС НС и ПЗ» нужно вбить сумму для обоих учетов на случай несчастного случая.

Проверяем введенные данные и нажимаем «Провести». Теперь можно посмотреть движение документа. Если все получилось верно, то учет будет проведен по счетам: 96.01.1 и 96.01.2.

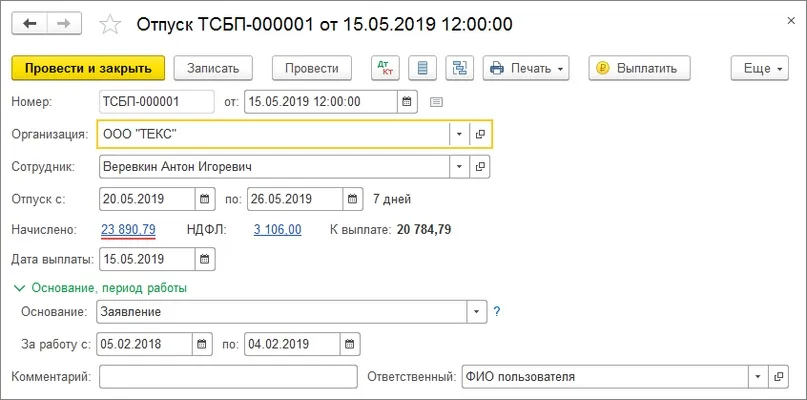

Списание оценочных обязательств

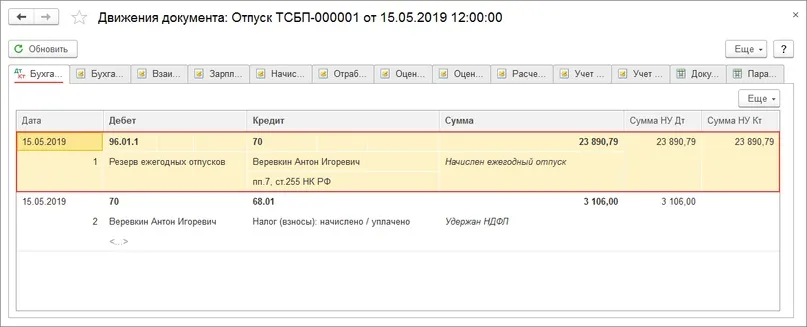

Способ проведения списания зависит от автоматического или ручного режима. Пользователям автоматического режима нужно перейти в меню «Зарплаты и кадры», «Все начисления», «Отпуск». В новом окне заполните данные по отпуску сотрудника. После чего проводим документ и смотрим результат проводки.

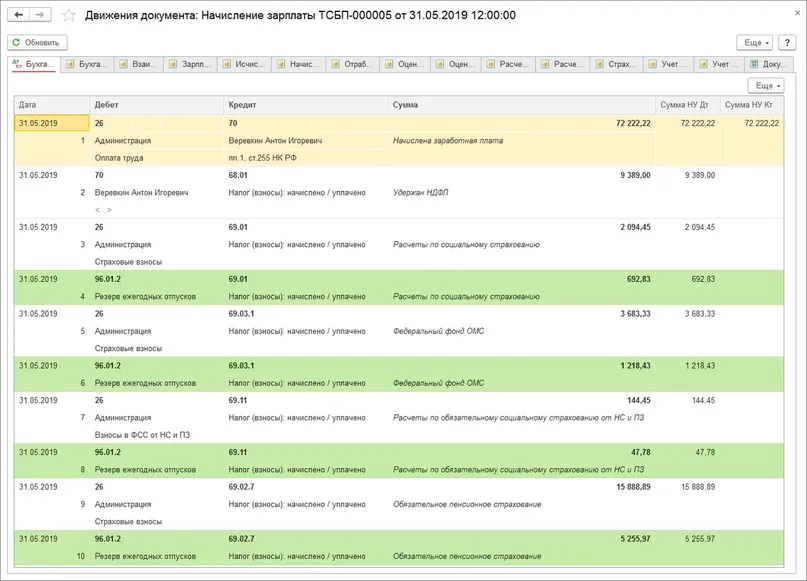

Проводим страховые взносы: «Зарплата и кадры», «Все начисления», «Начисление зарплаты».

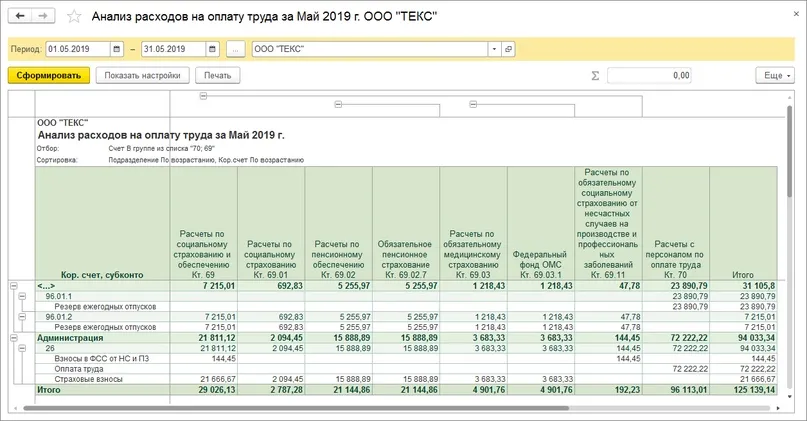

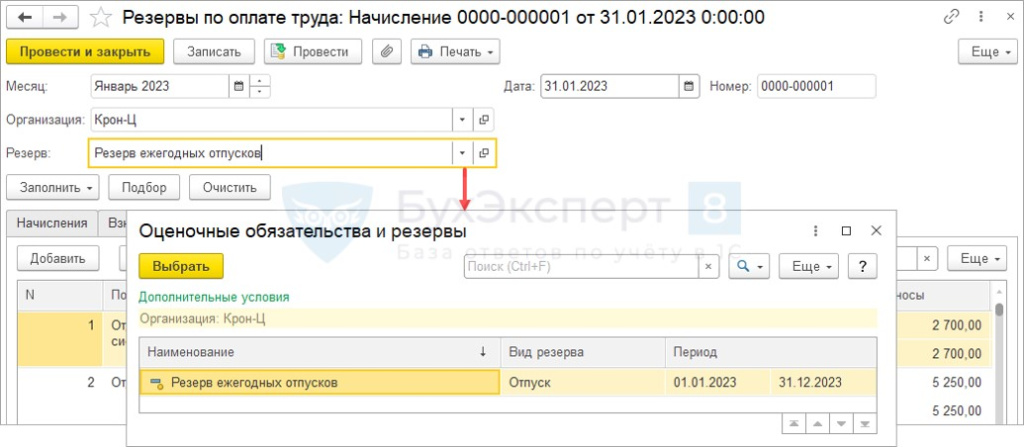

В ручном режиме списание происходит с помощью документа «Начисление заработной платы». Для оплаты нужно указать счет 96.01.1 и резерв из справочника «Оценочные обязательства и резервы». Получить информацию о расходах на оплату труда и отпусков можно из отчета «Анализ расходов на оплату труда». Для этого пройдите по пути: «Зарплата и кадры», «Отчеты по зарплате».

Отчеты

После того, как все операции проведены мы можем составить отчеты по проделанной работе:

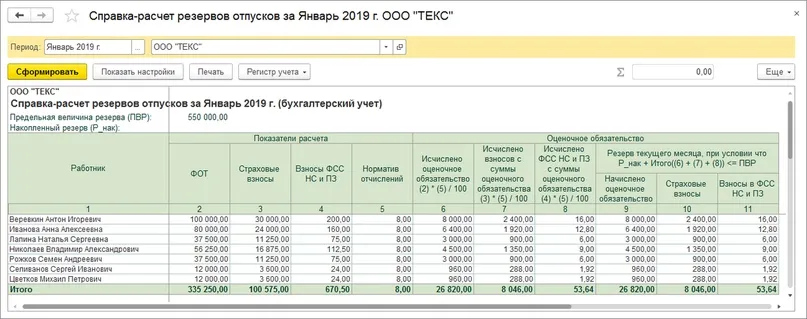

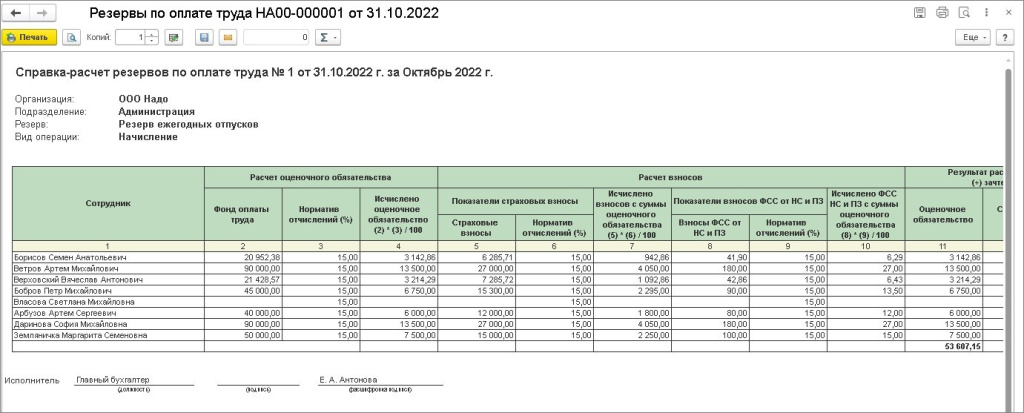

- Справка-расчет резервов отпусков — показывает резервный счет и примерный расчет по отпускам сотрудников. Его можно составить как для бухгалтерского учета, так и для налоговой. Расположен по пути: «Операции», «Справки», «Расчеты», «Резервы отпусков».

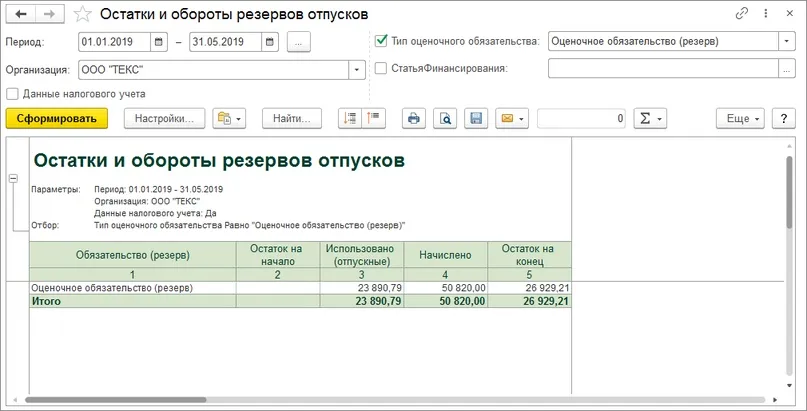

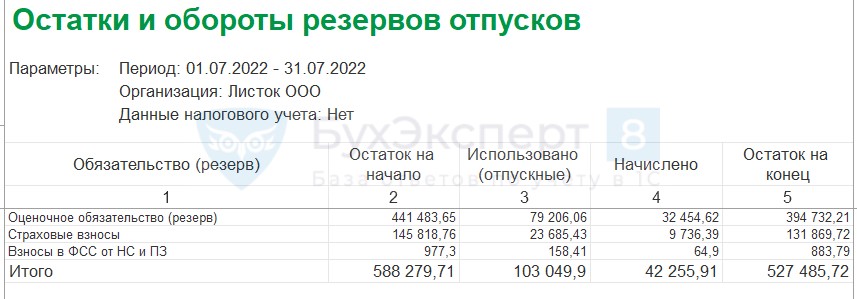

- Остатки и обороты резервов отпусков – предназначен для отображения передвижения документа оценочных обязательств. Его путь: «Зарплата и кадры», «Отчеты по зарплате», «Остатки и обороты резервов отпусков».

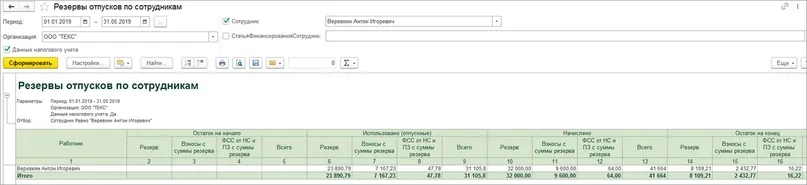

- Резервы отпусков по сотрудникам – фиксирует движения оценочных операций по сотрудникам. Расположен в меню: «Зарплата и кадры», «Отчеты по зарплате», «Резервы отпусков по сотрудникам».

Резерв отпусков – это обязательный бухучет, который можно рассчитать за месяц, квартал и год. Вести налоговый учет при этом не обязательно, но он избавит вас от учета временной разницы. Владельцы небольших компаний могут настроить автоматическое заполнение. Бухгалтеры компаний, где больше 60 человек в штате заполняют учет вручную. Если у вас остались вопросы или возникли сложности, вы можете обратиться в службу поддержки «АСТЭК».

Руководство по учету резервов на оплату труда в 1С:ЗУП 8.3 с 2023 года

Согласно ПБУ 8/2010, организации (кроме субъектов малого предпринимательства) обязаны формировать оценочные обязательства, в том числе резервы на оплату труда. До версии 3.1.23.165 программы 1С:Зарплата и управление персоналом 8 организация могла настроить формирование резервов отпусков. Начиная с версии 3.1.23.165 в программе реализована возможность учитывать резервы не только отпусков, но и резервы на выплату годовых премий, вознаграждений за выслугу лет и другие резервы, связанные с оплатой труда.

О том, как в 1С:ЗУП 8, ред. 3 настроить новый механизм учета резервов, читайте в инструкции ниже.

1.1. Настройка резервов

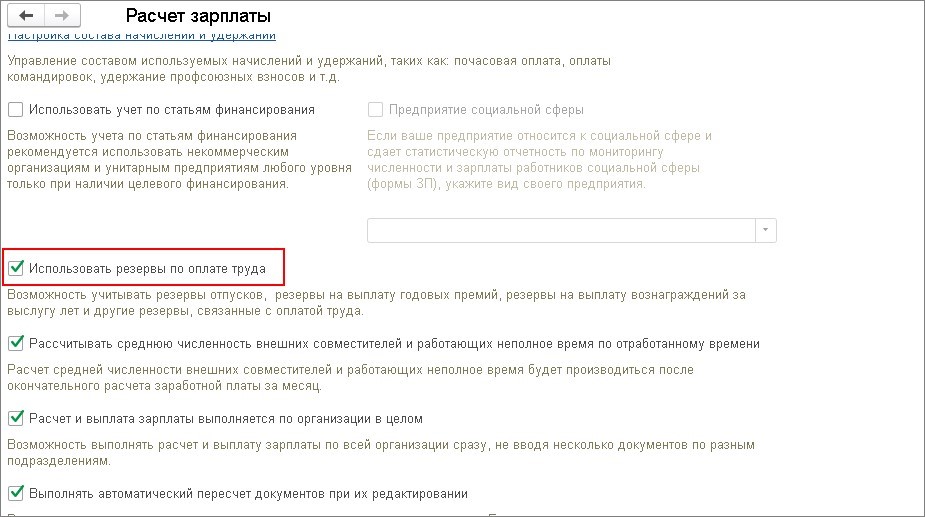

Для создания резервов по оплате труда в настройках расчета зарплаты установите флажок Использовать резервы по оплате труда:

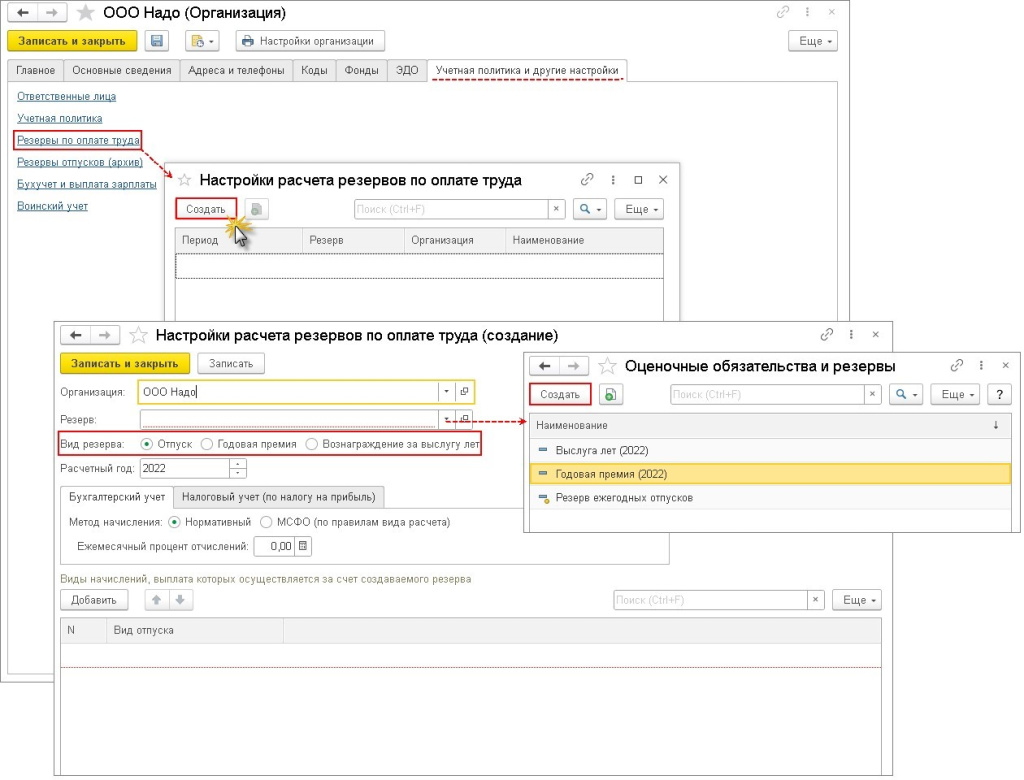

Настройка формирования оценочных обязательств (резервов) производится для конкретной организации в разделе Настройка – Организации на закладке Учетная политика и другие настройки по ссылке Резервы по оплате труда.

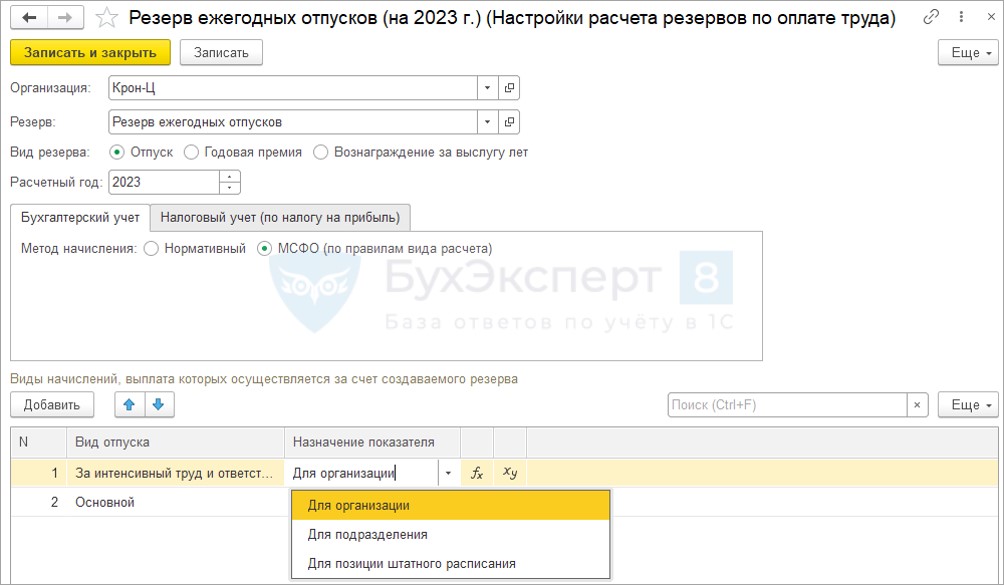

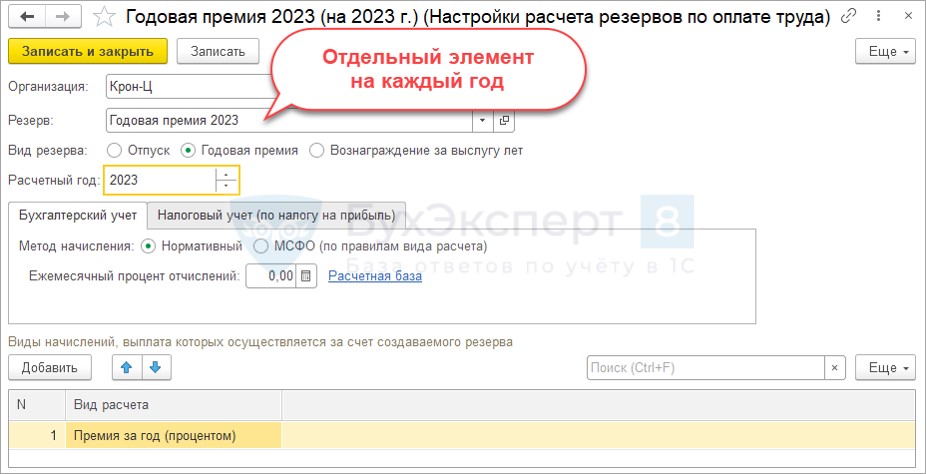

В справочнике Настройки расчета резервов по оплате труда создайте и настройте необходимое обязательство по кнопке Создать. При настройке укажите:

- Наименование резерва в поле Резерв. Наименование резерва выбирается из справочника Оценочные обязательства и резервы (резерв ежегодных отпусков уже создан программой, остальные резервы создаются самостоятельно, в разрезе которых будет вестись учет). В справочнике для резервов каждого отдельного года необходимо вводить новый элемент. Исключение – резервы отпусков, которые накапливаются непрерывно.

- Вид резерва (установите необходимый переключатель в положение – Отпуск, Годовая премия, Вознаграждение за выслугу лет).

- Укажите расчетный год для резерва для годовой премии и (или) вознаграждения за выслугу лет.

Табличная часть состоит из двух закладок – Бухгалтерский учет и Налоговый учет (по налогу на прибыль).

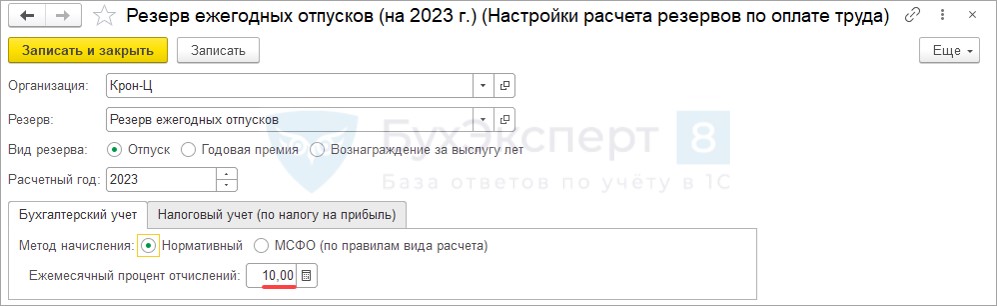

- В бухгалтерском учете существует два метода начисления резерва:

- нормативный метод (% от базы);

- метод МСФО (подсчет остатка отпуска и расчет суммы отпускных);

- В налоговом учете – нормативный метод (ст. 324.1 НК РФ).

В настройках резерва для БУ при Нормативном методе можно указать % отчислений.

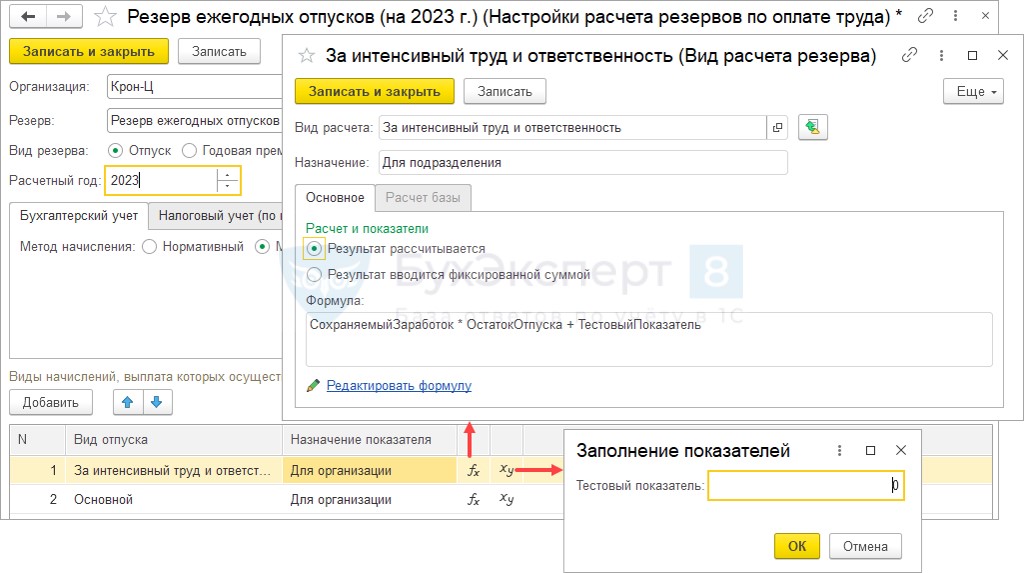

Другой метод расчета резервов является более точным. Установите на закладке Бухгалтерский учет переключатель в положение МСФО (по правилам вида расчета).

В настройках для БУ для каждого Вида отпуска можно:

- Уточнить формулу расчета. По умолчанию применяется формула СохраняемыйЗаработок * ОстатокОтпуска.

- Если в формуле есть показатели, вводимые в документе расчета, ввести их значения.

- Порядок расчета можно назначить для организации, подразделения или позиции ШР.

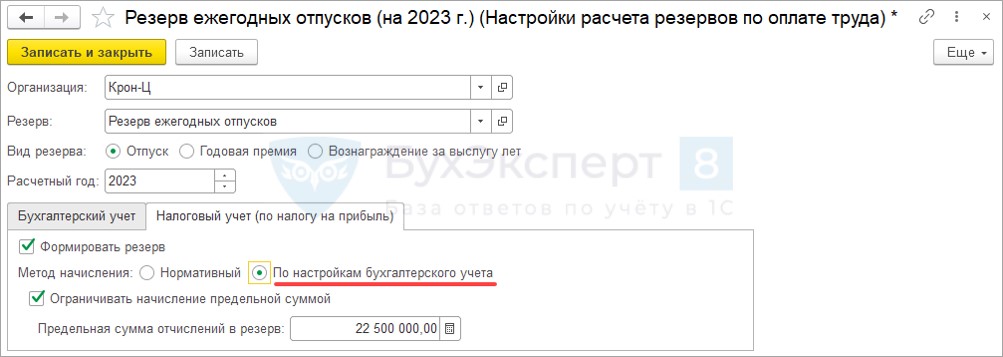

В настройках для Налогового учета можно:

- Выбрать методику расчета: Нормативный метод или По настройкам бухгалтерского учета.

- Указать предельную величину резерва.

1.2. Начисление резерва ежегодных отпусков

Начисление резервов производится всегда после формирования и проведения документа «Отражение зарплаты в бухучете».

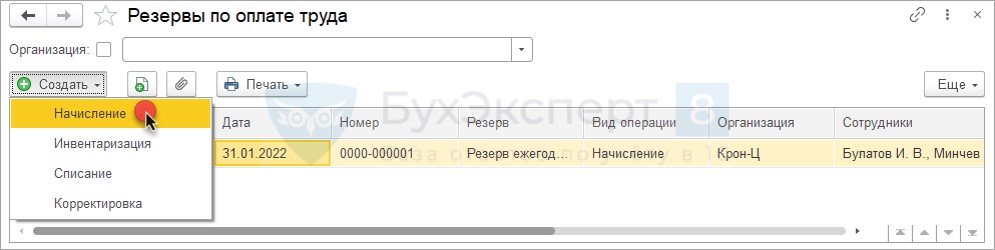

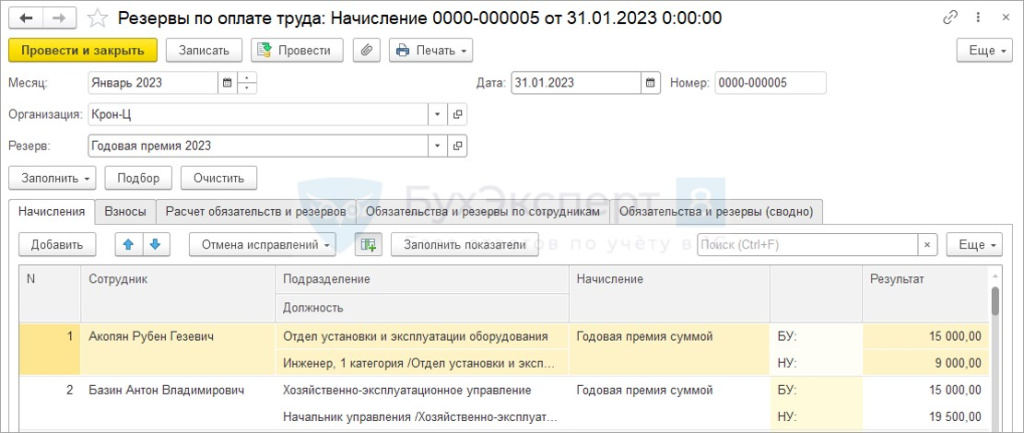

Документ Резервы по оплате труда, тип документа – Начисление.

Указываем месяц начисления и вид резерва.

Документ имеет 5 вкладок:

- Начисления – детальный расчет суммы резерва по сотрудникам в разрезе видов отпусков. Можно вывести значения показателей по кнопке.

- Взносы – итоговые суммы взносов по сотрудникам. Отдельно выводятся «обычные» взносы и взносы от НС и ПЗ.

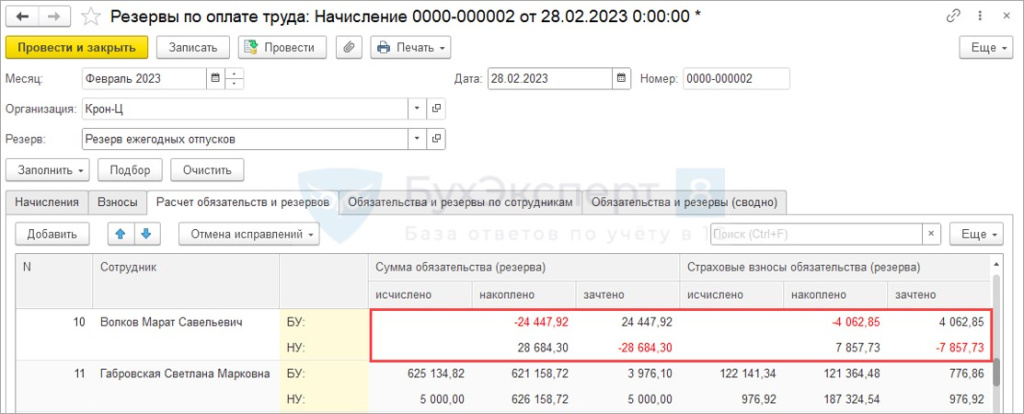

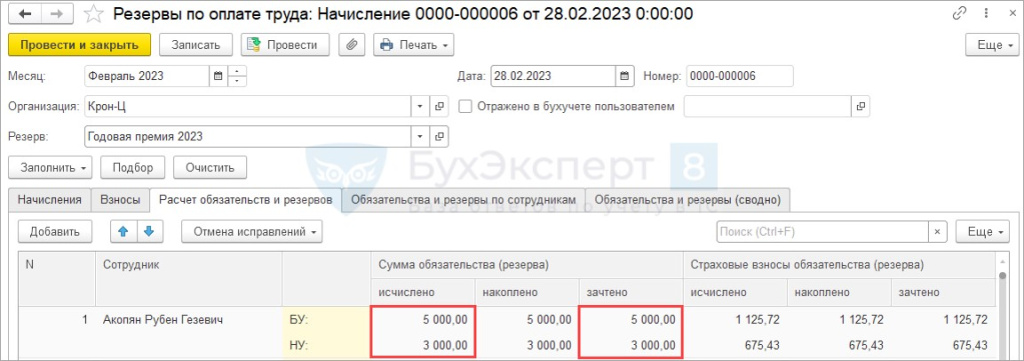

- Расчет обязательств и резервов – сумма резервов на оплату отпуска, по взносам и по взносам на «травматизм» в разрезе сотрудников. Если применяется метод МСФО, при расчете суммы резерва к начислению учитывается накопленная ранее сумма резерва.

- Обязательства и резервы по сотрудникам – суммы резервов к начислению в разбивке по сотрудникам.

- Обязательства и резервы (сводно) – суммы резервов к начислению без разбивки по сотрудникам, сгруппированы по подразделениям и способам отражения в БУ. Данные вкладки передаются в 1С:Бухгалтерию.

При начислении резервов методом МСФО:

- Расчет резерва на оплату отпуска выполняется по формулам, прописанным в настройках резерва.

- Расчет резерва по взносам выполняется исходя из фактической ставки взносов за месяц = Сумма взносов / Облагаемая база по взносам.

- На вкладке Расчет обязательств и резервов по каждому виду обязательства (оплата отпуска, взносы) рассчитывается сумма резерва к начислению:

Исчислено – сумма резерва, рассчитанная на вкладках Начисления и Взносы;

Накоплено – сумма резерва, накопленная до текущего месяца;

Зачтено (= Исчислено – Накоплено) – сумма резерва к начислению.

Важно! В старом механизме была возможность не начислять отрицательные суммы (сброшенный флажок Переоценивать ежемесячно в настройках резерва) – в новом механизме этой настройки нет. Если в поле Зачтено получилась отрицательная сумма, она всегда будет учтена при формировании проводок.

- Если для НУ установлена предельная величина резерва, применяется ограничение по сумме предела.

При Нормативном методе расчет выполняется по формулам:

- Для резерва на оплату отпуска Расчетная база * Процент отчислений.

- Для резерва по взносам Сумма взносов с расчетной базы * Процент отчислений.

- Состав начислений, входящих в Расчетную базу, не редактируется. Включаются все начисления, учитываемые при расчете среднего заработка.

- На вкладке Расчет обязательств и резервов накопленная сумма резерва никак не влияет на расчет. Сумма резерва к начислению (колонка Зачтено) всегда равна исчисленной сумме резерва (колонка Исчислено).

Предельная величина резерва учитывается только в НУ, в БУ резерв продолжает начисляться.

По кнопке Печать (в шапке документа) можно распечатать справку-расчет резервов по оплате труда (в справке можно увидеть подробный расчет оценочных обязательств по сотрудникам).

1.3. Инвентаризация резерва по отпускам

Цель проведения инвентаризации резервов по отпускам – получение на конец периода сальдо по кредиту счете 96 в размере суммы совпадающей с суммой, которую бы организация выплатила всем сотрудникам, если бы они уволились в конце периода.

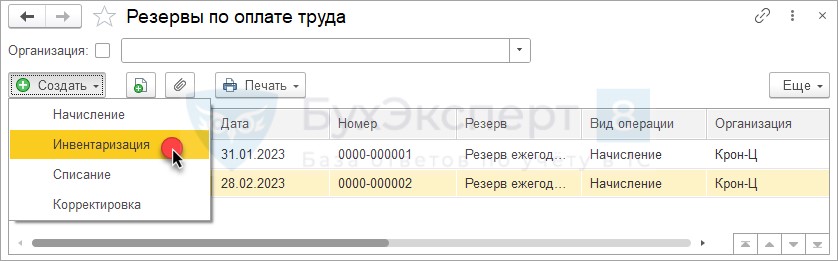

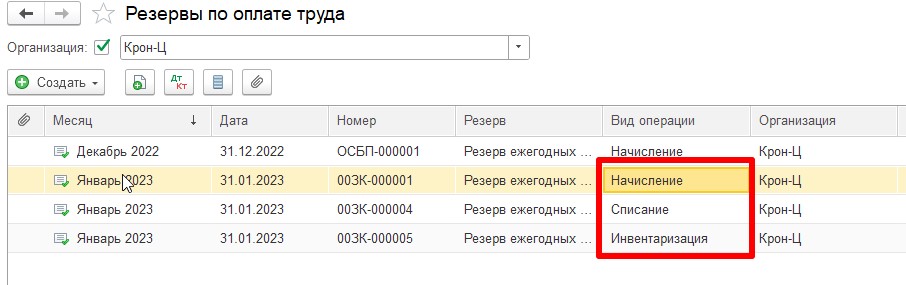

Сделать это можно с помощью документа Резервы на оплату труда с типом Инвентаризация.

Провести инвентаризацию теперь можно в любом месяце, а не только в декабре.

Инвентаризация резервов отпусков:

- Всегда проводится по методу МСФО и в БУ, и в НУ – вне зависимости от того, какая методика расчета резервов выбрана в настройках.

- При расчете резерва по отпускным не учитываются изменения, внесенные в формулу в настройках резерва. Расчет выполняется по формуле: Сохраняемый заработок * Остаток отпуска.

- При расчете резерва по взносам ставка взносов определяется по данным с начала года: Сумма взносов с начала года / Облагаемые доходы с начала года.

- Сумма резерва к начислению определяется, как разница между исчисленной и накопленной ранее суммой резерва: Зачтено = Исчислено – Накоплено.

1.4. Списание резерва по отпускам

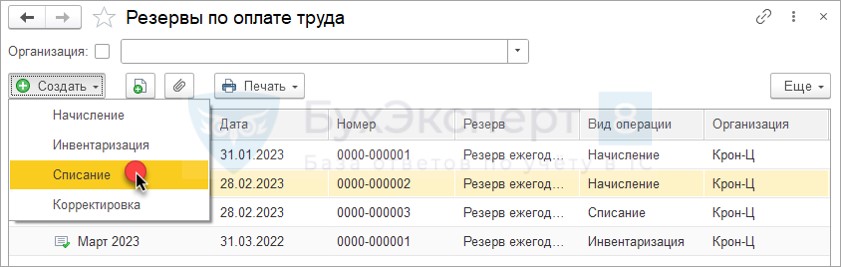

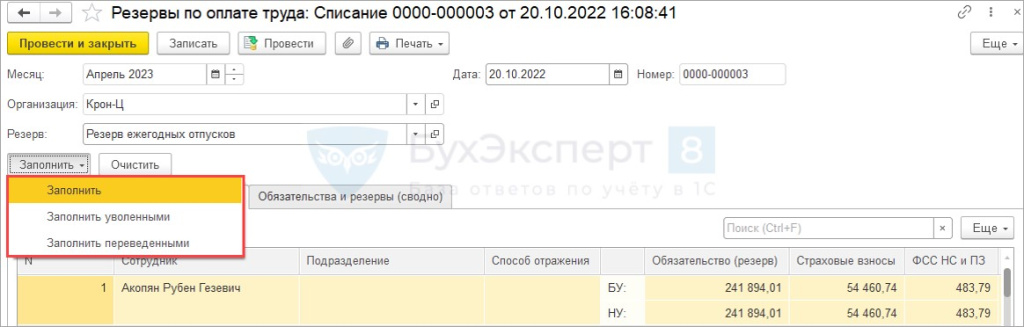

Документ Резервы на оплату труда с типом Списание следует вводить в случае, когда есть необходимость принудительно списать «хвосты» по резервам.

В документе Резервы на оплату труда с типом Списание предусмотрены только 2 вкладки:

- обязательства и резервы по сотрудникам;

- обязательства и резервы (сводно).

В документе Резервы на оплату труда с типом Списание реализованы 3 режима заполнения:

- по уволенным;

- по переведенным;

- по всем остаткам резервов (команда Заполнить) – удобно использовать, если организация отказалась от учета резервов.

Важно! В общем порядке по уволенным сотрудникам резервы списываются в месяце увольнения в документе Резервы на оплату труда с типом Начисление.

1.5. Корректировка резерва по отпускам

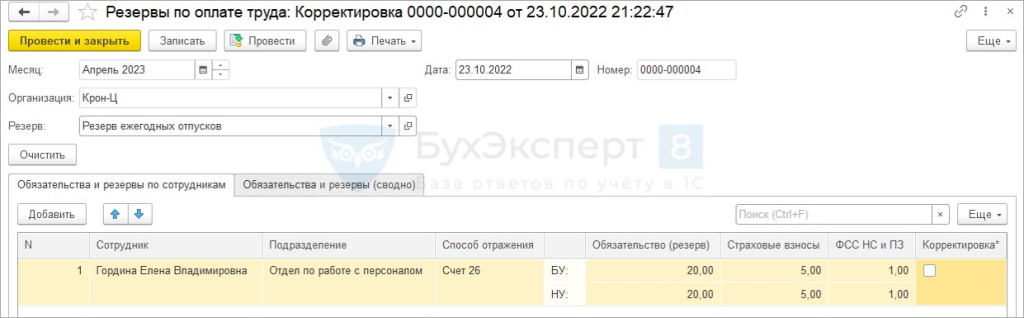

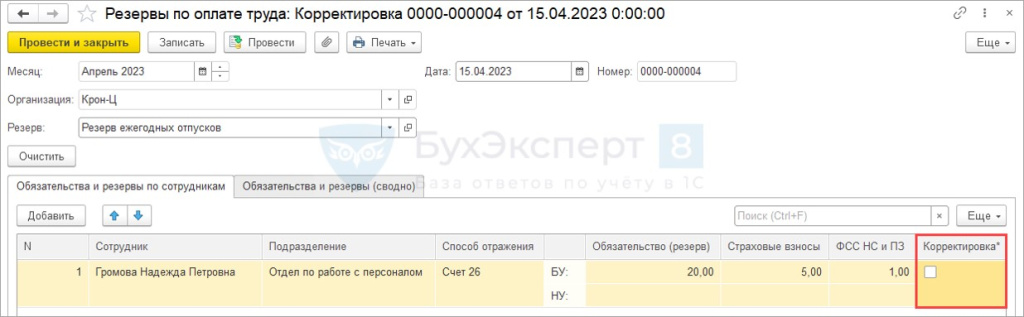

В документе Резервы на оплату труда с типом Корректировка предусмотрены только 2 вкладки:

- обязательства и резервы по сотрудникам;

- обязательства и резервы (сводно);

Вкладка Обязательства и резервы по сотрудникам заполняется вручную.

Заполнение вкладки Обязательства и резервы (сводно) зависит от флажка Корректировка:

- Если флажок сброшен, вкладка Обязательства и резервы (сводно) заполняется автоматически по данным вкладки Обязательства и резервы по сотрудникам.

- Если флажок Корректировка установлен, вкладка Обязательства и резервы (сводно) не заполняется – в БУ и НУ проводки не формируются, общая сумма резерва в ЗУП 3.1 не меняется.

1.6. Отчеты по резервам по оплате труда

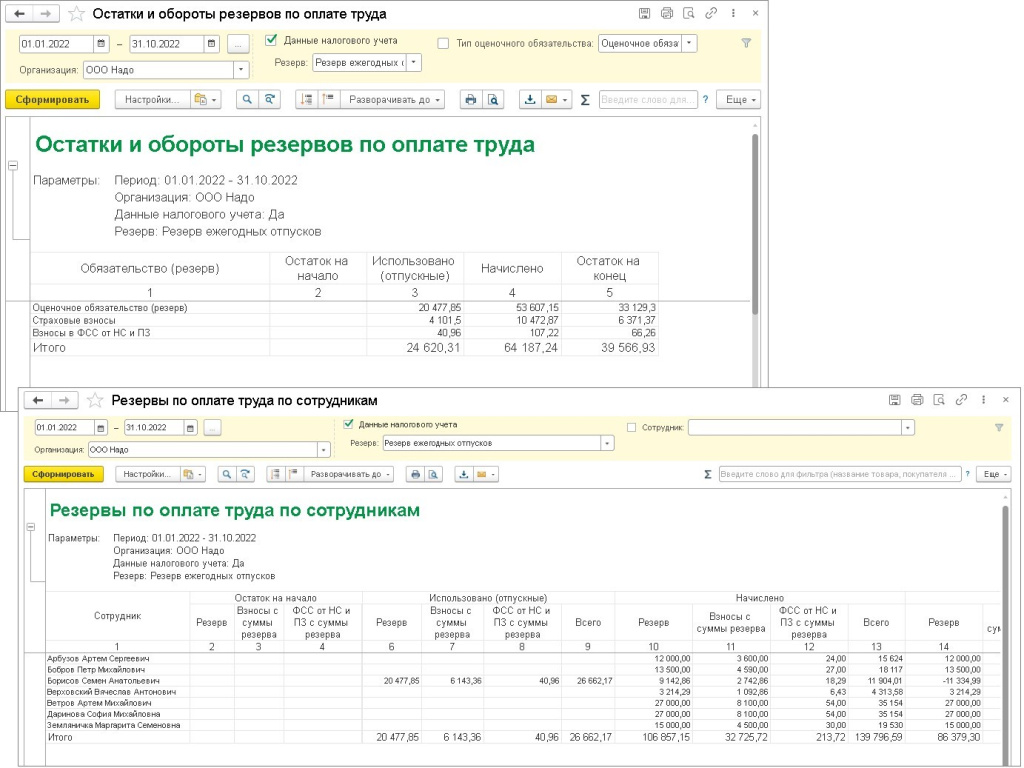

Проанализировать движения резервов можно отчетами Остатки и обороты резервов по оплате труда (по виду резерва выводится сводная информация о движении оценочных обязательств (движения 96 счета)) и Резервы по оплате труда по сотрудникам (раздел Зарплата – Отчеты по зарплате) (показывает движения оценочных обязательств по сотрудникам (расшифровка 96 счета).

1.7. Сверка резервов отпусков в 1С:Бухгалтерии и ЗУП после синхронизации

После синхронизации в 1С:Бухгалтерии резервы отпусков можно найти в разделе Зарплата и кадры – Резервы по оплате труда.

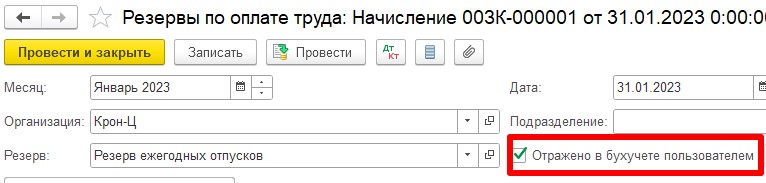

Для формирования проводок в нем устанавливается флажок Отражено в бухучете пользователем:

При формировании в 1С:ЗУП нескольких документов Резервы по оплате труда с разными признаками(Начисление, Инвентаризация, Списание) после синхронизации в 1С:Бухгалтерию выгружаются все сформированные документы:

Основной принцип сверки резервов отпусков – остатки по счету 96.01 в 1С:Бухгалтерии всегда должны совпадать с остатками по отчетам Остатки и обороты резервов по оплате труда (Зарплата – Отчеты по зарплате) и Резервы по оплате труда по сотрудникам (Зарплата – Отчеты по зарплате) в ЗУП 3.1.

При этом обороты могут различаться, если в начислении резервов есть отрицательные суммы. Причина расхождений в отрицательных суммах резервов – в ЗУП 3.1 они учитываются со знаком «-», а на стороне 1С:Бухгатерии при этом формируются проводки на положительные суммы.

Проводки по резервам в 1С:Бухгалтерии формируются следующим образом:

- При использовании отпуска за счет резерва – Дт 96.01 Кт 70/69

- При начислении резерва:

- если сумма положительная – Дт Счета затрат Кт 96.01

- если сумма отрицательная – Дт 96.01 Кт 91.01, сумма со знаком «+»

Сформируйте Оборотно-сальдовую ведомость по счету 96.01 по данным бухгалтерского учета в 1С:Бухгалтерии.

В ЗУП 3.1 сформируйте отчет Остатки и обороты резервов отпусков по данным бухгалтерского учета.

По данным отчетов все показатели бухгалтерского учета: остаток на начало, обороты и остаток на конец – совпадают. Это означает, что проводки сформированы верно.

2. РЕЗЕРВЫ ПО ПРЕМИЯМ И ВОЗНАГРАЖДЕНИЯМ

2.1. Настройка резервов по премиям и вознаграждениям:

- В поле Резерв – каждый год новое значение.

- Переключатель типа резерва – Годовая премия или Вознаграждение за выслугу лет.

- В табличной части – начисления, которые списываются за счет резерва.

При настройке учета резерва в Бухгалтерском учете для Нормативного метода доступна настройка не только процента отчислений, но и расчетной базы.

Для метода МСФО доступна настройка формул и значений показателей:

- Настройка выполняется отдельно для каждого начисления в табличной части.

- Назначить свой порядок расчета можно для организации в целом, подразделения и позиции ШР.

Если резерв формируется в Налоговом учете, состав его настроек зависит от настройки резерва в БУ:

- Если в БУ применяется Нормативный метод, в НУ можно указать только предел отчислений.

- Если в БУ применяется метод МСФО, в НУ можно выбрать методику расчета (по правилам БУ или нормативный).

2.2. Документ «Резервы на оплату труда» с типом «Начисление»

Расчет оценочного обязательства выполняется на вкладке Начисления в соответствии с настройками резерва.

При расчете методом МСФО ежемесячно не происходит сравнение начисленного и накопленного резерва. На вкладке Расчет обязательств и резервов всегда Исчислено = Зачтено.

2.3. Инвентаризация резервов по премиям и вознаграждениям

Документ Резервы на оплату труда с типом Инвентаризация следует вводить в конце отчетного/налогового периода. Производится расчет суммы резерва так, как если бы начисление рассчитывалось к выплате.

При этом:

- Расчет всегда проводится по методу МСФО и в БУ, и в НУ – вне зависимости от того, какая методика расчета резервов выбрана в настройках.

- При расчете резерва не учитываются изменения, внесенные в формулу в настройках резерва. Расчет выполняется по исходной формуле начисления.

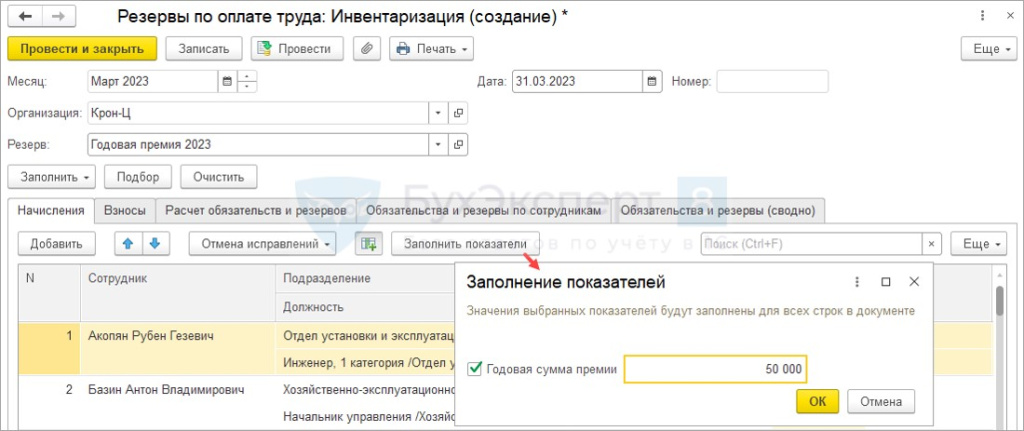

- Если в формуле начисления есть показатели, вводимые в документе расчета, их значения можно ввести по кнопке Заполнить показатели.

2.4. Списания резервов по премиям и вознаграждениям

Документ Резервы на оплату труда с типом Списание следует вводить в случае, когда есть необходимость принудительно списать «хвосты» по резервам.

В документе поддерживается автозаполнение:

- по уволенным;

- по переведенным;

- по всем остаткам резервов (команда Заполнить) – удобно использовать, если организация отказалась от учета резервов.

Важно! В общем порядке по уволенным сотрудникам резервы списываются в месяце увольнения в документе Резервы на оплату труда с типом Начисление

2.5. Корректировка резервов по премиям и вознаграждениям

Документ Резервы на оплату труда с типом Корректировка.

Вкладка Обязательства и резервы по сотрудникам заполняется вручную.

Заполнение вкладки Обязательства и резервы (сводно) зависит от флажка Корректировка:

- Если флажок сброшен, вкладка Обязательства и резервы (сводно) заполняется автоматически по данным вкладки Обязательства и резервы по сотрудникам.

- Если флажок Корректировка установлен, вкладка Обязательства и резервы (сводно) не заполняется – в БУ и НУ проводки не формируются, общая сумма резерва в ЗУП 3.1 не меняется.

Источники:

Портал 1С:ИТС — https://its.1c.ru/db/updinfo#content:1284:1:issogl1_2

Портал 1С:ИТС — https://its.1c.ru/db/staff1c#content:35039:zup30:_top:резервы%20отпусков

Справочная система —

https://buhexpert8.ru/

В подборке собраны материалы, которые помогут вам провести годовую инвентаризацию резервов и подготовить учет резервов к 2022 году. Из статей вы узнаете:

- как проводится годовая инвентаризация резервов отпусков

- как заполняются показатели страховых взносов в документе Резервы отпусков

- что делать, если по сотрудницам в декрете не посчитался средний заработок

- какие настройки необходимо установить в ЗУП 3.1 для учета резервов в 2022 году

Содержание

- Общий алгоритм инвентаризации резервов отпусков

- Заполнение показателей взносов в документе «Резервы отпусков»

- Нюансы инвентаризации резерва по сотрудницам в декрете

- Настройки по учету резервов на 2022 год

Общий алгоритм инвентаризации резервов отпусков

Инвентаризация оценочных обязательств по отпускам проводится ежегодно в декабрьском документе Резервы отпусков (Зарплата – Резервы отпусков). При заполнении документа в декабре ЗУП 3.1 игнорирует настройки учета резервов для организации и выполняет инвентаризацию по единому для всех алгоритму:

- Определяется остаток дней отпуска по каждому работнику.

- По всем сотрудникам рассчитывается средний заработок на конец года.

- Сумма резерва на конец года определяется как произведение [Остаток дней отпуска] * [Средний заработок]. Расчет одинаков или для БУ и для НУ.

- Рассчитывается средняя ставка взносов за год по принципу [Доходы, облагаемые взносами за год] / [Сумма взносов за год].

- Сумма обязательства по взносам на конец года рассчитывается как произведение [Сумма резерва, полученная на шаге 3] * [Средняя ставка взносов за год, полученная на шаге 4].

- Определяется сумма резервов по отпускным и взносам, накопленная на 1 декабря. Программа берет данные из ноябрьского документа Резервы отпусков.

- Сумма резерва к доначислению / списанию рассчитывается как разница [Исчислено резерва на конец года] – [Накоплено резерва на 1 декабря].

Подробно алгоритм инвентаризации разобран в статье Инвентаризация оценочных обязательств и резервов по отпускам.

Если рассчитываете резервы по нормативному методу, то расчет обязательств в декабре будет кардинально отличаться от расчета резервов в других месяцах. Если же ведете расчет обязательств по методу МСФО, то различий будет меньше. Вот основные:

- расчет ставки взносов. При применении метода МСФО в январе-ноябре вычисляется ставка страховых взносов за конкретный месяц. При заполнении документа Резервы отпусков за декабрь учитываются данные о начислениях и взносах за весь год

- расчет обязательств в НУ. Если формируете резервы по отпускам в налоговом учете, то применять в течение года метод МСФО для НУ нет возможности. НК РФ предусматривает только нормативный метод расчета резервов. В январе-ноябре расчет резервов в НУ выполняется по нормативному методу, а в декабре проводится инвентаризация и расчет резервов в НУ ведется аналогично методу МСФО

Заполнение показателей взносов в документе «Резервы отпусков»

Сумма исчисленных взносов в декабрьском документе Резервы отпусков может не совпадать с общей суммой взносов по сотруднику за год. ЗУП 3.1 не просто включает в документ все начисленные взносы, а проверяет, с каких доходов исчислены взносы и входят ли эти доходы в расчет среднего для отпуска.

Также ставка страховых взносов в декабрьском документе может отличаться от ставки взносов, по которой рассчитывались страховые взносы по сотруднику в течение года. На это могут влиять следующие события:

- доходы сотрудника в течение года превысили предельную базу для исчисления взносов

- изменились обстоятельства расчета взносов. Например, работнику присвоена инвалидность или изменился статус иностранца

Подробный разбор с примерами – см. в статье Алгоритм заполнения данных по страховым взносам в документе «Резервы отпусков».

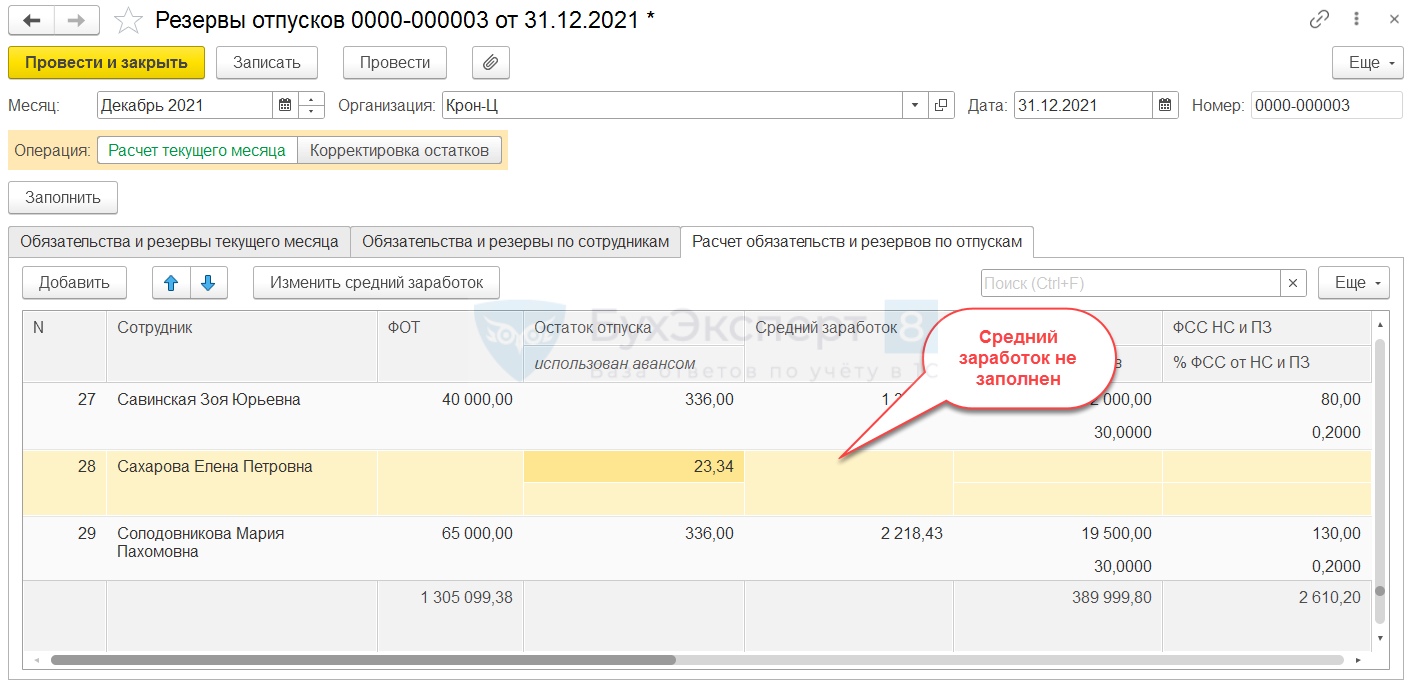

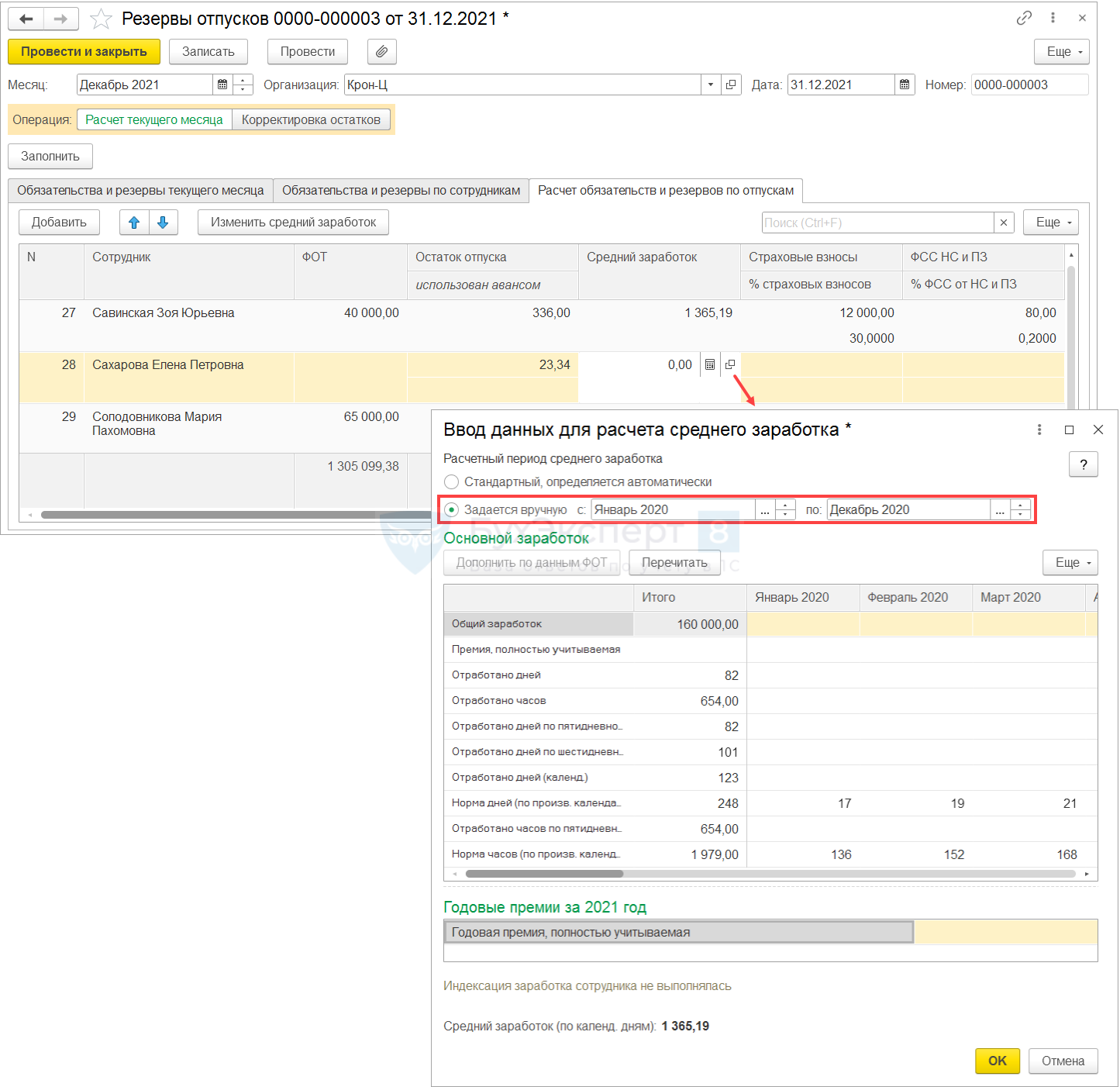

Нюансы инвентаризации резерва по сотрудницам в декрете

При заполнении декабрьского документа Резервы отпусков возможны ситуации, когда средний заработок сотрудника не определился. Как правило, это работницы в отпуске по уходу за ребенком, у кого в текущем году не было заработка.

Чтобы средний заработок по декретнице заполнился, нужно открыть форму расшифровки среднего и изменить расчетный период.

Нюансы расчета обязательств по сотрудницам в отпуске по уходу разбирали в статье Расчет оценочных обязательств по отпускам для лиц, находящихся в отпуске по уходу за ребенком.

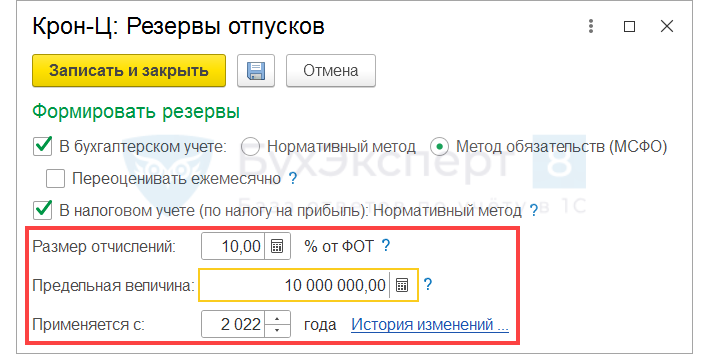

Если рассчитываете резервы в БУ или НУ по нормативному методу, то для корректного расчета обязательств в 2022 году потребуется внести в сведения об Организации (Настройка – Организации или Реквизиты организации – Учетная политика и другие настройки – Резервы отпусков):

- новый размер процента отчислений, если он изменился

- новый размер предельной величины резерва – он рассчитывается как [Остаток резерва на 01.01.2022] + [Плановый предел начисления резерва в 2022 год]

Также потребуется внести изменения, если с нового года в организации вообще меняется порядок расчета резервов.

Подробно, как внести параметры расчета резервов на следующий год, разобрали в статье Нужно ли в начале следующего года менять настройки по расчету резерва отпусков или программа сделает все автоматически?.

Если Вы еще не подписаны:

Активировать демо-доступ бесплатно →

или

Оформить подписку на Рубрикатор →

После оформления подписки вам станут доступны все материалы по 1С:ЗУП, записи поддерживающих эфиров и вы сможете задавать любые вопросы по 1С.

Подписывайтесь на наши YouTube и Telegram чтобы не пропустить

важные изменения 1С и законодательства

Помогла статья?

Получите еще секретный бонус и полный доступ к справочной системе БухЭксперт8 на 14 дней бесплатно

Оцените публикацию

(3 оценок, среднее: 5,00 из 5)

Загрузка…

Начисление резервов в бухгалтерском учете производится по специальным алгоритмам с учетом общих установленных законодательством подходов. Какие резервы требуется создавать в бухучете и как разработать порядок их начисления, узнайте из нашего материала.

Обязательные бухгалтерские резервы 2022-2023: классификация, виды, нормативные акты

Резервы в бухучете можно разделить на 3 группы:

- уточняющие — предназначены для корректировки балансовой стоимости некоторых активов (резервы под обесценение МПЗ и (или) финвложений, резерв по сомнительным долгам);

- условные — резервы, связанные с появлением у фирмы условных фактов хозяйственной деятельности (обусловленные наступлением в будущем высоковероятных событий: заведомо проигрышного судебного разбирательства; реструктуризации фирмы и др.);

- целевые — резервы предстоящих расходов на конкретные цели (например, на гарантийный ремонт, предстоящую оплату отпусков и др.).

Первая группа резервов отражается на специально предназначенных для них счетах:

- 14 «Резервы под снижение стоимости материальных ценностей»;

- 59 «Резервы под обесценение финансовых вложений»;

- 63 «Резервы по сомнительным долгам».

С нюансами сомнительного резерва знакомьтесь с помощью материала «Резервы по сомнительным долгам в бухгалтерском учете».

Каждый из указанных видов резервов этой группы подчиняется своим законодательным требованиям:

- с 2021 года оценивать МПЗ и решать вопрос с созданием / корректировкой резерва под их обесценение нужно на каждую отчетную дату (разд. III ФСБУ 5/2019 «Запасы»). Ранее резерв создавался по результатам годовой инвентаризации (п. 25 ПБУ 5/01);

Порядок работы с резервом под обесценение МПЗ по правилам нового ФСБУ 5/2019 подробно описан в Готовом решении от КонсультантПлюс. Получите пробный доступ к системе бесплатно и переходите в материал.

- при наличии признаков обесценения финвложений резерв создается в соответствии с пп. 37–39 ПБУ 19/02 «Учет финансовых вложений» (утв. приказом Минфина РФ от 10.12.2002 № 126н);

- появление сомнительных долгов требует от фирмы создания резерва в соответствии п. 70 положения по ведению бухучета и отчетности (утв. приказом Минфина РФ от 29.07.1998 № 34н), п. 11 ПБУ 10/99 «Расходы организации» (утв. приказом Минфина РФ от 06.05.1999 № 33н).

Резервы из 2-й и 3-й групп носят название оценочных обязательств и формируются исходя из требований ПБУ 8/2010 «Оценочные обязательства, условные обязательства и условные активы» (утв. приказом Минфина РФ от 13.12.2010 № 167н).

В следующих разделах остановимся на нюансах формирования одного из обязательных бухгалтерских резервов — по оплате предстоящих отпусков.

Отпускные обязательства — правила резервирования

Оценочное обязательство по оплате предстоящих отпусков — один из обязательных в бухучете резервов. При его формировании важно помнить, что:

- создание бухгалтерского отпускного резерва — обязанность каждой фирмы, имеющей в штате сотрудников (кроме представителей малого бизнеса, ведущих упрощенный бухучет (п. 3 ПБУ 8/2010));

- формирование резерва связано с необходимостью исполнения требований трудового законодательства о необходимости предоставления работникам оплачиваемых отпусков (ст. 114–115 ТК РФ);

- отраженная в отчетности сумма отпускного резерва позволяет ее пользователям делать верные выводы о наличии отпускных обязательств на отчетную дату.

Схема его формирования законодательно не регламентирована, однако при его разработке важно учесть несколько основополагающих правил:

- правило периодичности — отпускное оценочное обязательство создается на каждую отчетную дату;

- правило рациональности — компания вправе выбрать критерий резервирования (отдельно по каждому сотруднику, по подразделениям или фирме в целом) в зависимости от масштабов компании и условий хозяйствования;

- правило тождественности счетов — статьи расходов, на которые относятся отпускные резервные отчисления, совпадают с расходной статьей, в которую включается зарплата сотрудников.

На каких счетах и какими проводками отражается начисленная зарплата — расскажет материал «Учет заработной платы в бухгалтерском учете (нюансы)».

Способы расчета отпускных обязательств

Создающая отпускной резерв фирма свободна в выборе методики расчета суммы отпускного обязательства. Единственное требование — применяемый алгоритм должен обеспечить наиболее достоверный результат.

Среди получивших распространение на практике методик можно назвать (например):

- нормативный метод (налоговый) — расчет отчислений в резерв осуществляется по правилам НК РФ (ст. 324.1 НК РФ);

- МСФО-метод (см. пример далее);

- пропорциональный метод — в его основе следующая схема: за первый отработанный после отпуска или приема на работу месяц обязательство фирмы перед сотрудником составляет ориентировочно 1/11 часть от зарплатных начислений, аналогично на конец последующих отработанных месяцев отпускное обязательство рассчитывается пропорционально числу отработанных месяцев: 2/11, 3/11, 4/11 и др.;

- среднедневной (групповой или индивидуальный) метод — сумма отпускного обязательства рассчитывается по группе сотрудников или персонально по каждому из них исходя из количества заработанных неиспользованных дней отпуска на каждую отчетную дату и величины среднего дневного заработка.

Рассмотрим на примере, как рассчитать отпускное обязательство МСФО-методом.

Пример

В структуре ООО «Винзор» 3 подразделения:

- административно-хозяйственное (АХП);

- производственно-техническое (ПТП);

- снабженческо-сбытовое (ССП).

Учетной политикой ООО «Винзор» установлено:

- объем отчислений в резерв по оплате отпусков определяется исходя из зарплатных начислений каждого подразделения (включая страховые взносы);

- начисления вновь принятым и уволившимся в месяце сотрудникам в расчет не включаются;

- каждый отработанный полностью месяц дает право сотруднику на 2,33 дня ежегодного оплачиваемого отпуска;

- сумма отчислений в резерв определяется ежемесячно, что позволяет учесть все зарплатные изменения (увеличение или снижение зарплаты);

- формула для расчета отчислений в резерв по каждому подразделению (ОР):

ОР = (ФОТ + страховые взносы за месяц) / 28 × 2,33.

К примеру, на 31 октября сделаны проводки в бухучете ООО «Винзор», связанные с зарплатными начислениями и отчислениями в отпускной резерв:

|

Дебет |

Кредит |

Сумма, руб. |

Расшифровка проводки |

|

26 |

70,69 |

478 956 |

Начислена зарплата сотрудникам АХП |

|

20 |

70,69 |

1 437 237 |

Начислена зарплата работникам ПТП |

|

44 |

70,69 |

321 523 |

Начислена зарплата сотрудникам ССП |

|

26 |

96 |

39 856 (478 956 / 28 × 2,33) |

Начислен резерв на оплату отпусков сотрудникам АХП |

|

20 |

96 |

119 599 (1 437 237 / 28 × 2,33) |

Начислен резерв на оплату отпусков работникам ПТП |

|

44 |

96 |

26 755 (321 523 / 28 × 2,33) |

Начислен резерв на оплату отпусков сотрудникам ССП |

Пример расчета отпускного резерва другим способом см. в материале «Отражение резерва на оплату отпусков в бухгалтерском учете».

Можно ли использовать созданный в бухгалтерском учете резерв для оплаты отпуска, предоставляемого авансом, или для оплаты учебного отпуска, узнайте в готовом решении от КонсультантПлюс. Если у вас нет доступа к системе К+, получите пробный онлайн-доступ бесплатно.

Можно ли облегчить отпускное резервирование — узнайте из следующего раздела.

Формирование отпускного резерва: можно ли сблизить правила в бухгалтерском и налоговом учете?

Фирма может принять решение создавать отпускной резерв только в бухучете (БУ), поскольку создание аналогичного резерва в налоговом учете (НУ) необязательно. В такой ситуации невозможно избежать разниц по ПБУ 18/02 «Учет расчетов по налогу на прибыль организаций» (утв. приказом Минфина РФ от 19.11.2002 № 114н).

При создании отпускного резерва одновременно в БУ и НУ следует учитывать следующее:

- в БУ законодательно установленные алгоритмы создания отпускного резерва отсутствуют, но в отчетности рассчитанная сумма отпускных обязательств перед работниками должна отражаться в достоверной оценке;

- в НУ регламент создания резерва прописан в ст. 324.1 НК РФ: в учетной политике должны найти отражение следующие аспекты:

- способ резервирования;

- предельная сумма отчислений;

- ежемесячный процент отчислений.

В общем случае, если работник идет в очередной отпуск, а его отпускные уже зарезервированы:

- начисление отпускных происходит за счет резерва (Дт 96 Кт 70);

- признание расходов:

- в БУ расход признается единовременно на всю сумму отпускных;

- в НУ — в тех месяцах, к которым относятся фактические отпускные дни (см. письмо Минфина РФ от 09.01.2014 № 03-03-06/1/42);

- формирование временных разниц — из-за отличий в правилах признания расходов в БУ и НУ образуется отложенный налоговый актив (ОНА) по одноименному счету 09 в сумме 20% от расходуемой суммы резерва.

Кроме того, необходимо отметить, что резерв на оплату отпусков в НУ создается непосредственно под отпуска отчетного года и на конец года он редко имеет остаток. В бухучете отпускной резерв включает все обязательства фирмы перед работниками по заработанным, но не использованным отпускным за весь период их работы в данной фирме.

Данные обстоятельства не позволяют признавать расходы на формирование отпускного резерва в НУ и БУ по тождественным алгоритмам, и обходиться совсем без временных разниц не получится.

Подробности создания налогового резерва на оплату отпусков узнайте из материала «Создание резерва на оплату отпусков в налоговом учете».

Итоги

В бухучете резервы формируются с целью достоверной оценки активов и необходимости представления пользователям реальных отчетных данных об обязательствах фирмы. Методики формирования резервных сумм для целей бухучета законодательно не регламентированы, поэтому разрабатывать их необходимо самостоятельно.