Бывает, компания выглядит успешной, здоровой и богатой: каждый месяц открывает новый филиал, нанимает уже вторую тысячу сотрудников и не сходит с первой полосы Форбса. Но потом — раз, и банкротство. Такое случается, когда собственник смотрит только на масштаб компании или оборот, а это не те показатели, которые реально отражают финансовое здоровье бизнеса. О тех — в статье.

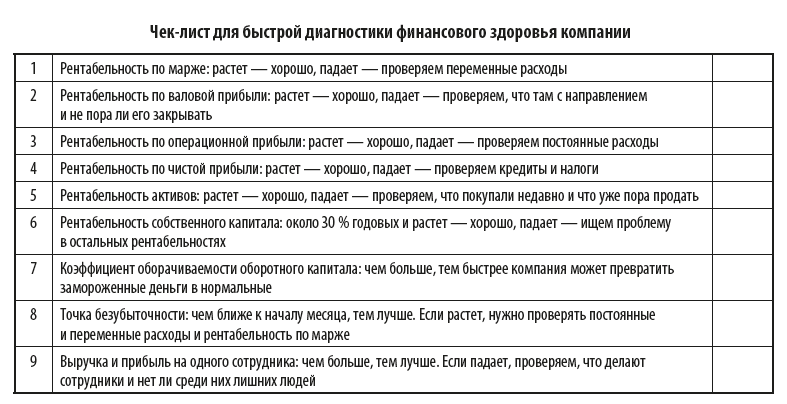

Рентабельности

Прежде чем мы перейдем к показателям, разберемся с видами рентабельностей.

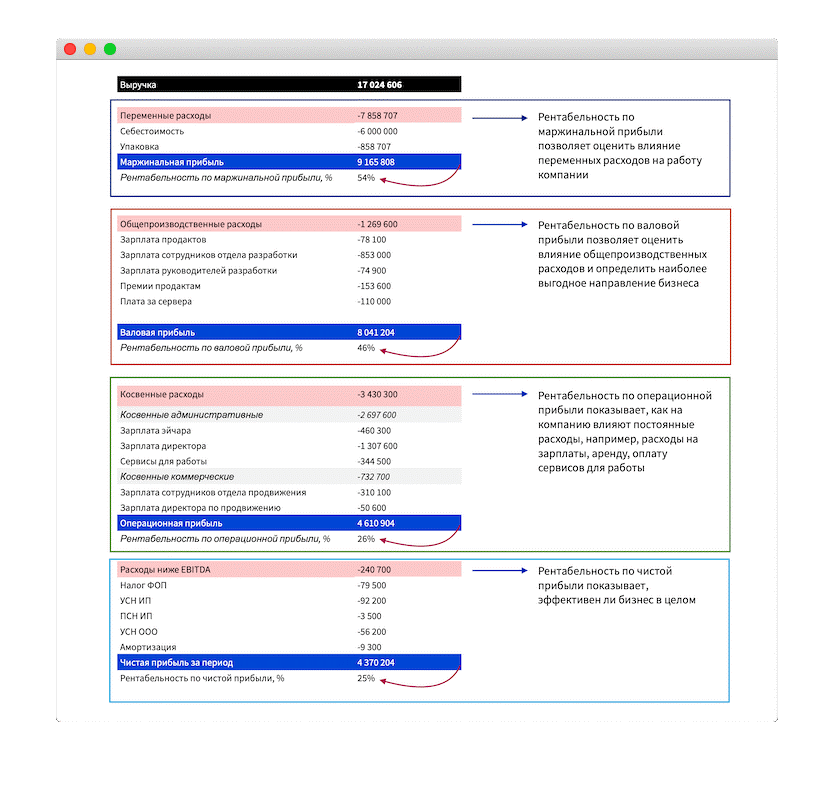

Каждая из рентабельностей сигнализирует о проблеме на разных уровнях. Первые четыре связаны с разными видами прибыли и схематично выглядят так:

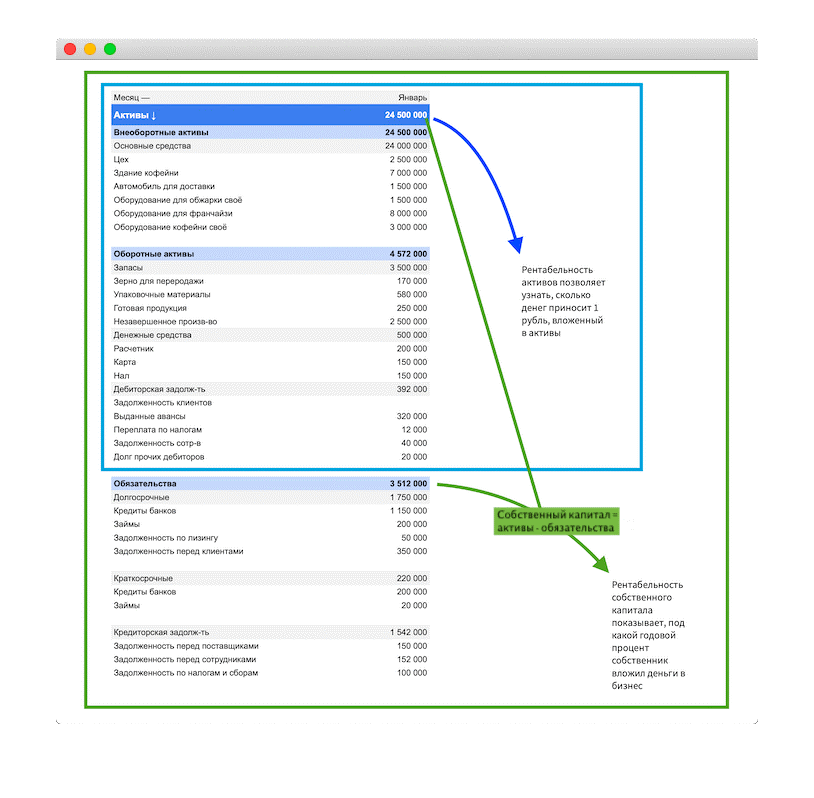

Последние два вида рентабельности связаны с активами и собственным капиталом. Активы — это все, что есть у компании, а собственный капитал — это активы за вычетом обязательств, например, платежей по кредиту:

Каждая рентабельность — это контрольная лампочка для диагностики финансового здоровья. И по этим лампочкам можно отслеживать, на каком этапе бизнес начал «болеть».

Начнем с рентабельности по марже.

Рентабельность по марже: проверяем разумность переменных расходов

Рентабельность по марже показывает, какой процент от выручки компания оставляет себе, а какой тратит на производство товара или оказание услуги.

Игорь — парикмахер, он берет за окрашивание волос 1500 руб. За эти деньги он покупает краску, маску, бальзам, кисточку и перчатки и у него остается 500 руб. Его рентабельность по марже — 33 % — столько денег у него остается после покупки расходников.

Виктор — строитель. Он продает квартиры за 6 млн руб., а на постройку и все вот это тратит 3,5 млн. У него остается 2,5 млн руб. Рентабельность по марже — 41,6 %.

Рентабельность по марже считают по формуле:

Рентабельность по марже = (Маржинальная прибыль / Выручка) × 100 %.

Маржинальная прибыль — это выручка за вычетом переменных расходов, т. е. тех расходов, которые появляются, когда компания получает заказ. Например, в ателье приходит заказ на платье — ателье покупает ткань и бусинки. Заказа на платье нет — расходов на ткань и бусинки тоже нет, значит, этот расход переменный.

Маржинальную прибыль считают сами или берут из ОПиУ — отчета о прибылях и убытках, если там есть такая строчка. Выручку и переменные расходы тоже берут из ОПиУ.

Считаем рентабельность по марже

Идем в ОПиУ и сначала считаем маржинальную прибыль для каждого месяца. Для этого от выручки отнимаем переменные расходы, например:

• в мае: 951 050 – 267 705 = 683 345 руб.;

• в июне: 900 000 – 200 500 = 699 500 руб.;

• в июле: 982 300 – 275 600 = 706 700 руб.;

• в августе: 1 100 00 – 456 980 = 643 020 руб.

Это мы посчитали маржинальную прибыль. Теперь подставляем ее в формулу для расчета рентабельности по марже: делим маржинальную прибыль на выручку и умножаем на сто. Получается:

• в мае — 71,8 %;

• в июне — 77,7 %;

• в июле — 71,9 %;

• в августе — 58,4 %.

И видим, что рентабельность по маржинальной прибыли падает: в мае была 71,8 %, в августе — 58,4 %. Значит, нужно искать проблему в переменных расходах: возможно, поставщики повысили цены на сырье или компания стала использовать более дорогие материалы.

Рентабельность по марже смотрим в динамике: если от месяца к месяцу она растет, значит, все отлично. Если же падает, значит, нужно пересмотреть переменные расходы.

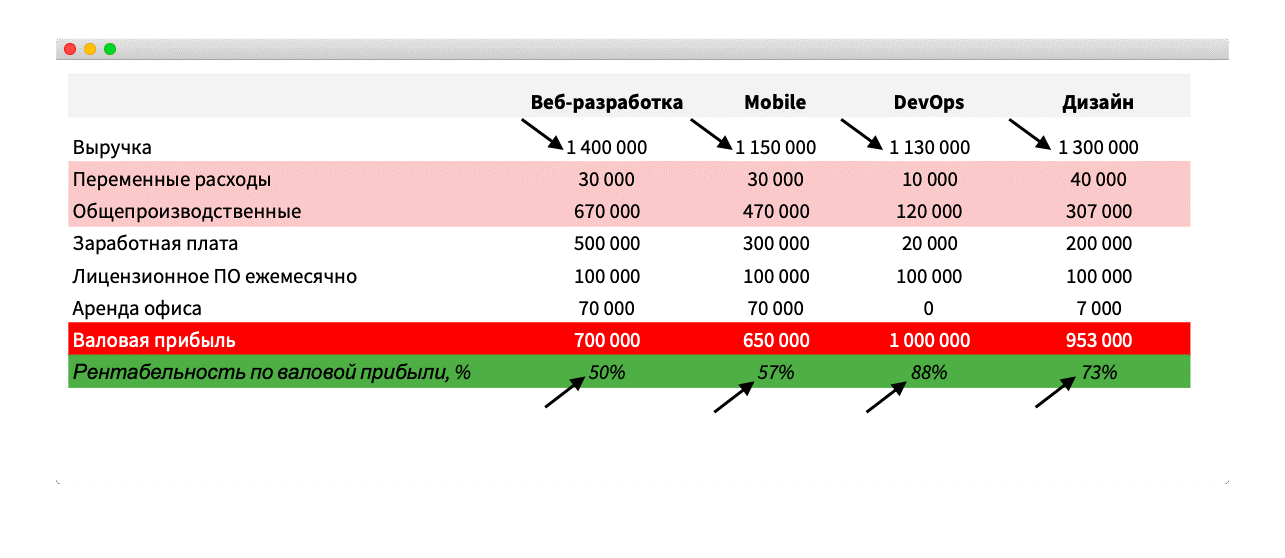

Рентабельность по валовой прибыли: проверяем эффективность направлений бизнеса

Рентабельность по валовой прибыли показывает, насколько эффективно работают разные направления бизнеса. Например, если у кофейни несколько точек, рентабельность по валовой прибыли покажет, какая из них приносит больше всего прибыли, а какую пора закрывать.

Рентабельность по валовой прибыли считают так:

Рентабельность по валовой прибыли = (Валовая прибыль направления / Выручка направления) × 100 %.

Валовая прибыль — это выручка отдельного направления минус переменные и общепроизводственные расходы этого же направления. Расходы считают сами или берут из ОПиУ, там же смотрят выручку.

У айти-компании четыре направления: веб-разработка, mobile, devOps и дизайн. Чтобы понять, каким направлением выгоднее заниматься, компания считает рентабельность по валовой прибыли отдельно для сайтов и приложений.

Как видим, веб-разработка генерирует больше всего выручки, но на ней компания зарабатывает меньше всего. Выгоднее заниматься не вебом и мобайлом, а дизайном и devOps: они хоть и приносят меньше выручки, зато требуют меньше затрат

Если рентабельность по валовой прибыли падает или очень низкая по сравнению с другими направлениями, нужно искать причину. Например, проверить переменные или производственные расходы. Возможно, что-то нужно закрыть.

Рентабельность по валовой прибыли: растет — хорошо, падает — проверяем, что там с направлением, и не пора ли его закрывать.

Рентабельность по операционной прибыли: чекаем постоянные расходы

Рентабельность по операционной прибыли показывает, как на компанию влияют постоянные расходы. Постоянные расходы — это те, что компания несет независимо от количества заказов, например, затраты на офис, зарплаты, рекламу.

Рентабельность по операционной прибыли считается так:

Рентабельность по операционной прибыли = (Операционная прибыль / Выручка) × 100 %.

Операционная прибыль — это выручка минус переменные и постоянные расходы. Ее считают сами или смотрят в ОПиУ, там же берут выручку. Давайте вернемся к примерам.

Игорь решил посчитать свою рентабельность по операционной прибыли. В марте она у него была 30 %. Это нормально.

А вот с апреля по август уже 17 %. Игорь стал думать, что поменялось, и вспомнил, что в марте он сменил зал в парикмахерской «Марина» за 5000 руб. в месяц на аренду места в премиум-салоне за 25 000 руб.

С данными о рентабельности по операционной прибыли Игорь может подумать: а нужен ли ему этот салон, если в парикмахерской на районе прибыли было больше?

Если рентабельность по операционной прибыли падает, значит, нужно проводить диагностику постоянных расходов. Может, пора уже отказаться от этого шикарного офиса в Москва-сити и снизить кому-нибудь зарплату.

Рентабельность по операционной прибыли: растет — хорошо, падает — проверяем постоянные расходы.

Рентабельность по чистой прибыли: проверяем налоги и кредиты

Рентабельность по чистой прибыли показывает, какая доля выручки становится чистой прибылью. Этот показатель защищает от иллюзии огромного оборота: мол сделали оборот в 100 млн долларов, значит, мы офигеть какие красавцы!

Но, возможно, оборот сделали за счет «нулевых» или убыточных сделок: продавали очень дешево, получили огромную выручку и никакую прибыль. Чтобы такого не случалось, нужно считать рентабельность по чистой прибыли.

Считают ее так:

Рентабельность по чистой прибыли = (Чистая прибыль / Выручка) × 100 %.

Чистая прибыль — это выручка минус вообще все расходы компании: переменные, постоянные, налоги, амортизация и платежи по кредитам. Ее смотрят в ОПиУ.

Если рентабельность по чистой прибыли падает, но с другими видами рентабельности: валовой, операционной, маржинальной, проблем нет, значит, причину нужно искать в кредитах или налогах. Возможно, всю прибыль съедает налог на прибыль или огромные проценты по кредитам.

Рентабельность по чистой прибыли: растет — хорошо, падает — проверяем кредиты и налоги компании, сырье, готовую продукцию и запасы на складах.

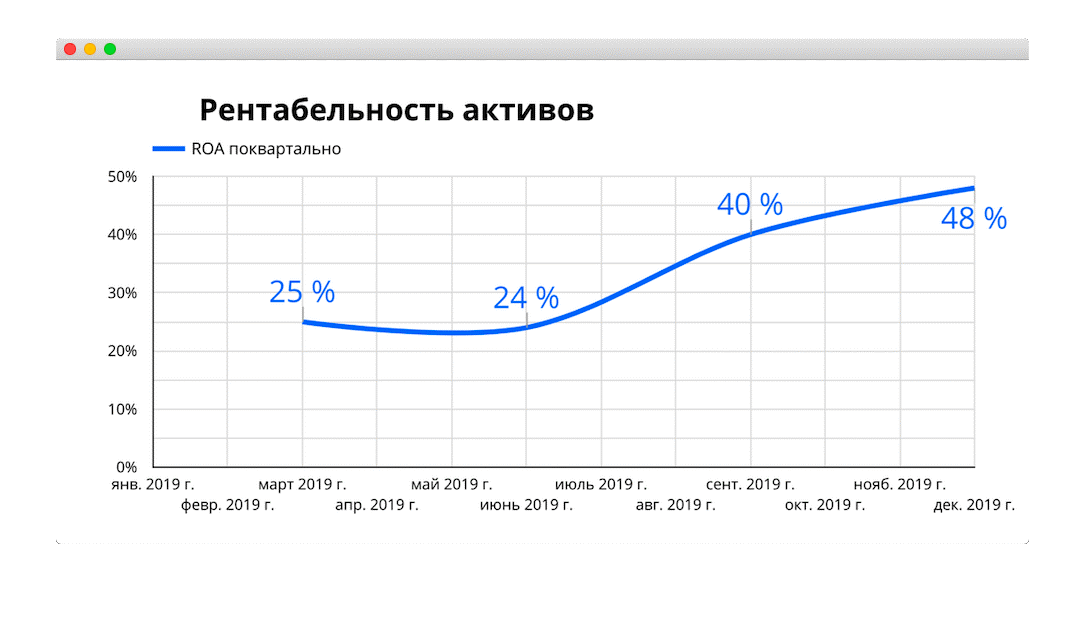

Рентабельность активов: смотрим, сколько чистой прибыли приносит 1 рубль активов

Рентабельность активов показывает, сколько рублей чистой прибыли приносит рубль активов. Активы — это вся недвижимость и оборудование.

Это по идее, а чтобы узнать, как в реальности, нужно посчитать рентабельность актива. Может оказаться, что станок не только не приносит больше денег, но и даже свою стоимость не отбил.

Считается рентабельность активов так:

Рентабельность активов = (Чистая прибыль / Активы) × 100 %.

Автосервис купил новый станок, чтобы менять шины клиентам. По идее, это должно работать так: сервис покупает станок → механики меняют шины быстрее → успевают обслужить больше клиентов → автосервис зарабатывает больше денег.

Считаем. Например, купили станок за 200 000 руб., заработали на нем чистой прибыли 50 000 руб. за первый месяц. Считаем:

50 000 / 200 000 = 25 %.

Получается, за первый месяц отбили 25 % стоимости станка.

Чтобы посчитать рентабельность активов в целом по компании, понадобится такой отчет, как Баланс. В нем мы смотрим общую стоимость всех активов, на нее делим чистую прибыль и оцениваем показатель в динамике: растет или падает (см. график)?

На этом графике рентабельность активов растет, и это прекрасно.

Нормально, если рентабельность активов падает после покупки нового оборудования или расширения бизнеса. Но если она не начинает расти в течение трех месяцев после этого, значит, новые активы не приносят прибыли.

Если же компания ничего нового не покупала, а рентабельность активов падает, возможно, ей пора избавиться от неликвидного товара на складе, добиться уже оплаты от поставщиков-должников или продать станок, который сто лет как устарел и покрылся пылью.

Рентабельность активов: растет — хорошо, падает — проверяем, что покупали недавно и что уже пора продать.

Рентабельность собственного капитала: считаем, сколько годовых приносит бизнес

Рентабельность собственного капитала показывает, под какой годовой процент крутятся деньги собственника в бизнесе. Вкладывать деньги в бизнес имеет смысл, пока это выгоднее, чем положить их на вклад в банке: если вложили в бизнес 3 млн руб., а он принес за год всего 120 000 руб. или 4 % годовых, то проще было бы положить деньги в банк и получить те же 4–5 % годовых без лишней суеты.

В России нормальной считается рентабельность собственного капитала в районе 30 %. Если сильно меньше, например, 10 %, бизнесом стоит заниматься, только если он очень нравится.

Считают рентабельность собственного капитала так:

Рентабельность собственного капитала = (Чистая прибыль / Собственный капитал) × 100 %.

Собственный капитал — это все активы компании за минусом долгов и обязательств. То есть: берем всё, что вложили в бизнес или купили для него, и отнимаем всё, что должны банкам, поставщикам, инвесторам.

Оценивать рентабельность собственного капитала можно двумя способами:

1) как абсолютное число. Смотрим, чтобы было больше, чем на банковском вкладе;

2) в динамике. Следим за тем, чтобы рентабельность собственного капитала росла.

Если падает, значит, вложенные деньги генерируют слишком мало прибыли. Тогда идем в ОПиУ, смотрим на все остальные рентабельности, ищем, где у нас провал: в маржинальной, операционной, валовой или чистой прибыли. Может, компания продает слишком дешево, много тратит на шикарный офис или использует дорогущее сырье? Надо разбираться.

Рентабельность собственного капитала: около 30 % годовых и растет — хорошо, падает — ищем проблему в остальных рентабельностях.

Коэффициент оборачиваемости: как быстро замороженные деньги превратятся в нормальные

Оборотный капитал — это деньги компании в виде запасов на складе и разницы между дебиторской и кредиторской задолженностью. И чтобы эти деньги превратились в нормальные, нужно время: в каком-то бизнесе переход происходит за день, в каком-то — за пять лет. Это время и называется периодом оборачиваемости.

Чтобы рассчитать этот период, используют коэффициент оборачиваемости оборотного капитала:

Коэффициент оборачиваемости = Выручка / Оборотный капитал.

Здесь нет универсального нормального коэффициента. Всё зависит от типа компании. Например, для торговой компании с большими складскими запасами коэффициент оборачиваемости в 1,1 будет отличным. А для какой-нибудь консалтинговой фирмы — недопустимо низким.

Здесь важнее следить за динамикой:

Лучше, конечно, чтобы рос.

Коэффициент оборачиваемости: чем он выше, тем больше выручки генерирует оборотный капитал.

Точка безубыточности: сколько денег надо, чтобы работать в ноль

Точка безубыточности — это такое состояние бизнеса, когда компания не получает прибыль, но и не несет убытки. Проще говоря, расходы равны доходам, а прибыль и убытки — нулю.

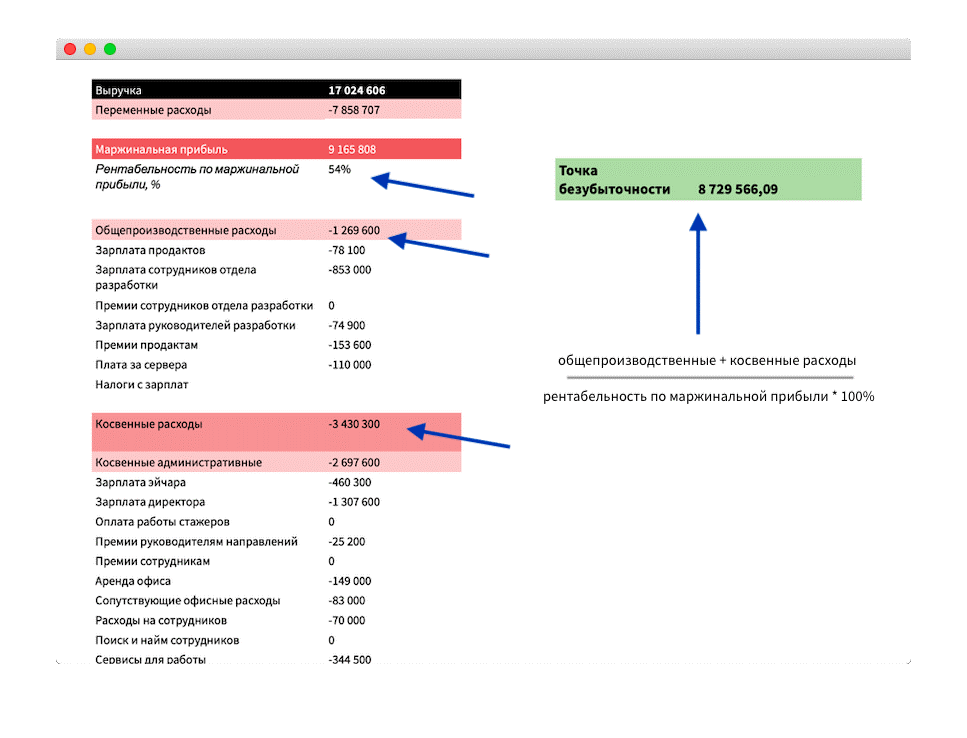

Точку безубыточности считают так:

Точка безубыточности = (Общепроизводственные + Косвенные расходы) / Рентабельность по маржинальной прибыли × 100 %.

Инфу об общепроизводственных, косвенных расходах и рентабельности по маржинальной прибыли берут в ОПиУ.

Для расчета точки безубыточности нужно сумму общепроизводственных и косвенных расходов и разделить на рентабельность по маржинальной прибыли и умножить на 100%. Если бизнес только открывается и данных еще нет, берут предполагаемые.

Точка безубыточности — абсолютный показатель, а не относительный, его не нужно сравнивать с показателями за другие периоды, но важно считать каждый месяц. Нормально, если точка безубыточности растет вместе с компанией. Ненормально, если точка безубыточности растет, а выручка, прибыль, оборот компании нет.

У каждого бизнеса своя точка безубыточности, но чем она меньше, тем лучше. Хорошо, если вы по жизни вообще руководствуетесь золотым правилом: «тратить меньше, чем зарабатываем».

За чем ещё важно следить:

• чтобы точка безубыточности была как можно ближе к началу месяца. Чем раньше компания пройдет точку безубыточности, тем больше дней у нее останется для получения прибыли. Считают так: точку безубыточности делят на среднедневную выручку и получают количество дней в месяце, за которые ее проходят;

• чтобы точка безубыточности не росла, если бизнес не растет. Если в бизнесе ничего не меняется, а точка безубыточности растет, значит, нужно проверить постоянные и переменные расходы и рентабельность по маржинальной прибыли.

Точка безубыточности: чем ближе к началу месяца, тем лучше. Если растет, нужно проверять постоянные и переменные расходы и рентабельность по марже.

Выручка и прибыль на одного сотрудника: проверяем, не раздут ли штат компании

Выручка и прибыль на сотрудника — коэффициенты, которые показывают, сколько денег приносит компании каждый сотрудник. Часто предприниматели считают такое только для менеджеров по продажам, но вообще-то даже уборщица вносит свой вклад: если бы её не было, полы пришлось бы мыть менеджерам, и они бы потратили то время, за которое могут привести новых клиентов.

Выручка и прибыль на сотрудника показывает, насколько эффективно компания нанимает людей. Считают ее так:

Выручка и прибыль на сотрудника = Выручка / Количество сотрудников

или так:

Выручка и прибыль на сотрудника = Чистая прибыль / Количество сотрудников.

Выручку и прибыль смотрим в ОПиУ, а количество сотрудников — в зарплатной ведомости.

Хорошо, если с ростом коллектива компании выручка и прибыль тоже растут, плохо, если выручка была 300 000 руб., когда в компании работало 2 человека, и осталась такой же, когда наняли еще 8 сотрудников.

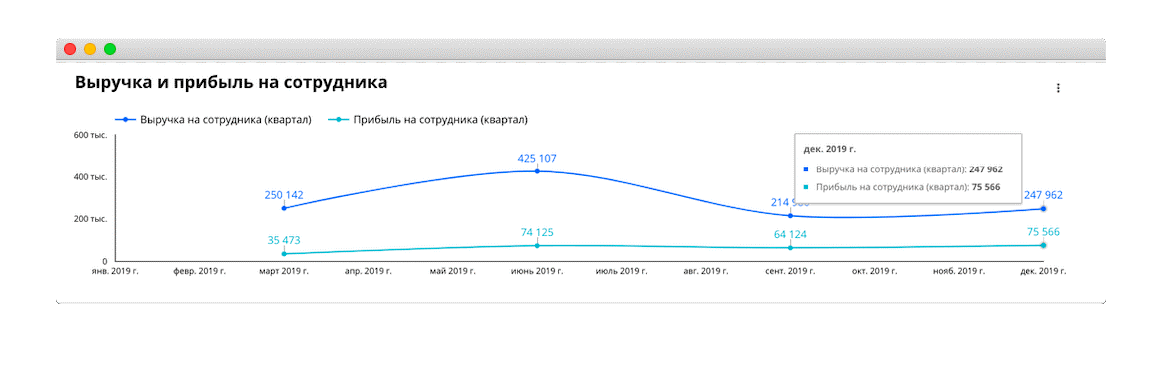

Например, на этом графике видно, что выручка на сотрудника росла с марта по июнь, а потом начала падать и достигла минимума в декабре:

Такая ситуация требует анализа, по результатам которого будут приняты соответствующие решения.

Выручку и прибыль на сотрудника смотрят в динамике. Если ничего не растет, нужно проверять отчеты сотрудников за месяц и смотреть, что они делали и каких результатов добились. Или искать лишних людей — тех, без кого компания может обойтись.

Выручка и прибыль на одного сотрудника: чем больше, тем лучше. Если падает, проверить, что делают сотрудники, и нет ли среди них лишних людей.

Статья опубликована в журнале «Справочник экономиста» № 1, 2022.

Доход на одного сотрудника: определение, формула и способы вычисления

Последнее время, многие компании слишком часто фокусируются на финансовых показателях и возврате вложений вместо того, чтобы по-настоящему оценить вклад талантливых сотрудников. Многие по прежнему игнорируют понятие “доход на 1 сотрудника”, а ведь оно остается одним из самых важных, но часто упускаемых из виду показателей бизнеса и HR. По сути, это прямое измерение того, как талант преобразуется в потребительскую ценность, и является обязательным элементом HR-отчетов.

Измерения показателей доходов на одного сотрудника может быть непростым, так как необходимо правильно проанализировать все переменные и убедиться в точности расчетов. Давайте рассмотрим определение, формулу и способ расчета показателя дохода на одного сотрудника более подробно.

Что такое доход на одного сотрудника?

Доход на одного сотрудника — это коэффициент, измеряющий общий доход компании, поделенный на текущее количество сотрудников. Он дает приблизительную оценку того, сколько денег приносит один сотрудник в организации.

Этот показатель также полезно использовать для:

- Сравнения доходов на одного сотрудника в годовом исчислении.

- Сравнения доходов на одного сотрудника с аналогичными показателями конкурентов в той же отрасли.

Доход на одного сотрудника, очень трудно вычислить в чистом виде, поэтому важно учитывать как внутренние, так и внешние факторы:

- Текучесть кадров — на доход на одного сотрудника может повлиять уровень текучести кадров в организации.

- Возраст организации. Если организация недавно начала свою деятельность, то в первые несколько лет расходы, скорее всего, будут больше, чем полученный доход, поэтому важно учитывать контекст. Другими словами, молодые компании обычно имеют более низкий доход на одного сотрудника, чем компании с большим опытом.

- Отрасль. Отрасль оказывает значительное влияние на показатель выручки на одного сотрудника. Сравнение между отраслями не имеет особого смысла, поскольку факторы, влияющие на эффективность бизнеса, различны. Например, индустрия быстрого питания значительно отличается от банковской сферы, поэтому проводить перекрестное сравнение показателей выручки на одного сотрудника не имеет смысла.

Некоторые люди путают понятия «прибыль на сотрудника» и «доход на сотрудника». Стоит прояснить, что между ними существует четкая разница:

Прибыль на сотрудника измеряет общее количество средств, полученных от продажи товаров или услуг.

Доход на сотрудника — это средства, которые остаются после учета всех операционных расходов, долгов и т.д.

Использование показателя дохода на одного сотрудника требует извлечения соответствующей информации из финансовых отчетов вашей организации, поэтому обязательно используйте показатель «доход», а не прибыль.

Формула расчета дохода на одного сотрудника

Формула обычно используется для подсчета годового дохода. Таким образом, следует использовать общий доход компании, полученный в календарном году, а также количество сотрудников в этом календарном году. Если вы хотите рассчитать его для разных периодов (например, ежеквартально, раз в два года), то при вычислении вам придется использовать соответствующий временной период.

Почему HR-отдел должен измерять доход на сотрудника?

Специалисты по управлению персоналом могут получить ценную информацию, отслеживая показатель дохода на одного сотрудника:

- Общая картина того, насколько хорошо работает ваша команда.

Вы не сможете узнать, как работают отдельные сотрудники, но с другой стороны получите представление о том, как работает ваша команда в целом. Кроме того, вы сможете определить и разработать необходимые проекты для оптимизации продуктивности сотрудников (например, управление выгоранием, мониторинг уровня стресса и рабочей нагрузки) - Выявление возможностей для улучшения.

Сравнение собственных показателей с достижениями других компаний в данной отрасли, поможет вам определить собственные проблемные области. Вы также можете заглянуть к своим конкурентам и посмотреть, какие методы управления персоналом они применяют для мотивации своих сотрудников. Простой пример: некоторые отделы продаж имеют структуру, основанную на поощрении, то есть за каждый фиксированный объем продаж, в то время как другие отделы имеют фиксированную оплату труда. Вы можете увидеть, какая структура вознаграждения является лучшей для мотивации сотрудников и, следовательно, для получения большего дохода на одного сотрудника. - Узнать, сколько сотрудников вам еще нужно.

Сколько еще сотрудников вам нужно, чтобы увеличить выручку на X%? Или, с другой стороны, можете ли вы сохранить тот же доход с меньшим количеством сотрудников? Вы будете знать, какое влияние оказывают ваши новые сотрудники. Это также позволит HR занять место за столом принятия решений, поскольку финансовые цели напрямую связаны с инициативами HR.

Однако при этом всем, стоит не забывать, что не всегда будет правильным рассматривать сотрудников только, как расходы. В большинстве годовых отчетов сотрудники фигурируют как расходы в финансовой отчетности. Однако доход на одного сотрудника дает иное представление о том, как рассматривать человеческий капитал, инвестиции, сделанные в сотрудников, и отдачу от них. На самом деле, именно сочетание различных типов сотрудников разного уровня и квалификации — это то, что приводит к получению дохода и, следовательно, заслуживает более точного измерения.

Хотя показатель дохода на одного сотрудника является важной метрикой, обязательно используйте его вместе с другими показателями и проводите сравнения, чтобы получить более точное представление об эффективности и результативности вашей организации.

Понятно, что бизнесмен должен считать отдачу от любых вложений и активов. Однако это почему-то забывается, когда речь заходит об оценке сотрудников. Как правильно рассчитать, приносит ли доход ваш работник?

Как считать финансовую отдачу от сотрудников

Для сотрудников отдела продаж отдача должна быть не меньше, чем 4:1. То есть если он приносит маржинальную прибыль 400 тыс. руб., а расходы на него, включая зарплатные налоги, выше, чем 100 тыс. руб., то такой сотрудник точно нерентабелен.

Давайте подумаем, на что уйдут еще 300 тыс. руб., которые он принес? На аренду офиса, маркетинг, зарплаты руководителей, поддерживающие функции (IT, HR, юристы и т.п.), налоги компании. И остается прибыль.

Пример. Собственник компании по продаже септиков для дач был уверен, что его девять менеджеров, получающие оклад всего 20 тыс. руб., а остальное в виде процента от выручки, всегда себя окупают.

Но при подсчете их годового дохода выяснилось, что только пять из девяти окупают себя. Остальные четыре менеджера за год получили на руки в среднем по 435 тыс. руб., а принесли выручки в среднем по 6 млн руб. При этом маржинальная прибыль на каждого составила всего по 1,5 млн руб. Соотношение оказалось меньше, чем 4:1, эти менеджеры себя так и не окупили.

Для сотрудников, которые оказывают услугу, выручка от работы должна быть минимум в 3 раза выше, чем выплата на руки с учетом бонусов. Это касается, например, юристов, стоматологов, парикмахеров. Если соотношение меньше, чем 3:1, прибыли не останется.

Какие данные нужны для анализа

Малому бизнесу на упрощенных режимах налогообложения не нужно вести строгую отчетность. Налоговый кодекс обязывает предпринимателя заполнять книгу доходов и расходов (КУДиР), чтобы отразить только те операции, которые влияют на расчет налога.

Но для отслеживания эффективности бизнеса собственнику микропредприятия желательно вести внутренний учет. Это можно делать в электронной таблице.

Вот какие операции нужно фиксировать:

- выручку;

- себестоимость закупки товара, сырья для производства;

- выплату зарплаты;

- оплату налогов и сборов;

- коммунальные платежи и аренду;

- иные доходы и расходы.

Чтобы оценить состояние бизнеса в целом, подойдут показатели за год. Но для глубокого анализа правильнее будет разбить год на сезоны, кварталы или месяцы.

Если бизнес разносторонний, его дробят на проекты или направления деятельности. Например, если гостиница предоставляет услуги проживания и питания, правильно отделить номерной фонд от ресторана и проанализировать деятельность каждого направления.

Чтобы провести анализ, можно взять информацию из учетной программы или попросить бухгалтера собрать данные за нужный период по:

- выручке от всех видов деятельности и каждого клиента;

- количеству работников;

- расходам на производство и закупку товаров и услуг;

- расходам на основную и неосновную деятельности, налоги.

Эти цифры понадобятся для детального анализа прибыльности бизнеса. Ниже подробно разберем, как посчитать и оценить каждый показатель.

Выручка

Выручка ― это все деньги, полученные от клиентов. Из этой суммы мы еще не вычли налоги и взносы, зарплату и затраты на производство продукта. Анализ выручки отражает, как менялся объем продаж из месяца в месяц, из года в год или в сезон и несезон.

Формула расчета выручки:

(Выручка за текущий период — Выручка за прошлый период) ÷ Выручка за прошлый период.

В расчет выручки не включают доход вне основной деятельности. К нему относятся, например, бартерный обмен, доходы от аренды, компенсации, благотворительные взносы, проценты по займу и ценным бумагам, курсовые разницы при продаже валюты, дивиденды. Эти данные исказят анализ.

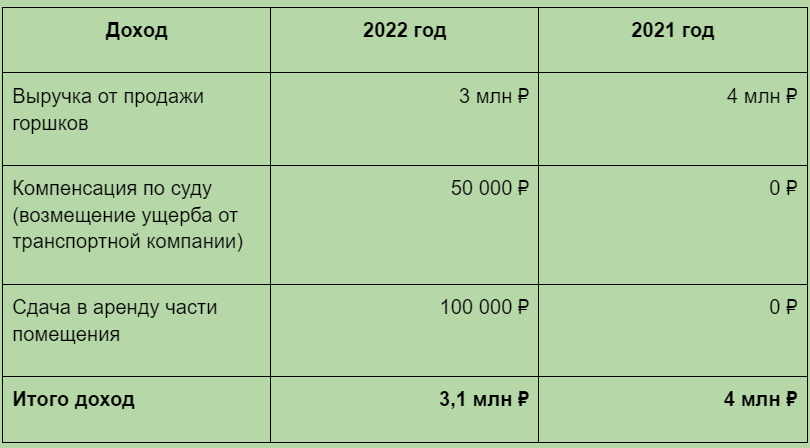

Рассчитаем выручку на примере небольшой компании.

Пример

ООО «Лютик» в 2021 году открыло магазин по продаже цветочных горшков. Компания использует упрощенную систему налогообложения «Доходы минус расходы» и не составляет отчет о финансовых результатах.

В 2022 организация закупила партию товара на 50 тыс. ₽, но во время транспортировки перевозчик перебил все горшки. Он возместил стоимость товара, но это внереализационные доходы. Кроме того, в 2022 году компания начала сдавать часть помещения в аренду: этот допдоход к основной выручке тоже не относится.

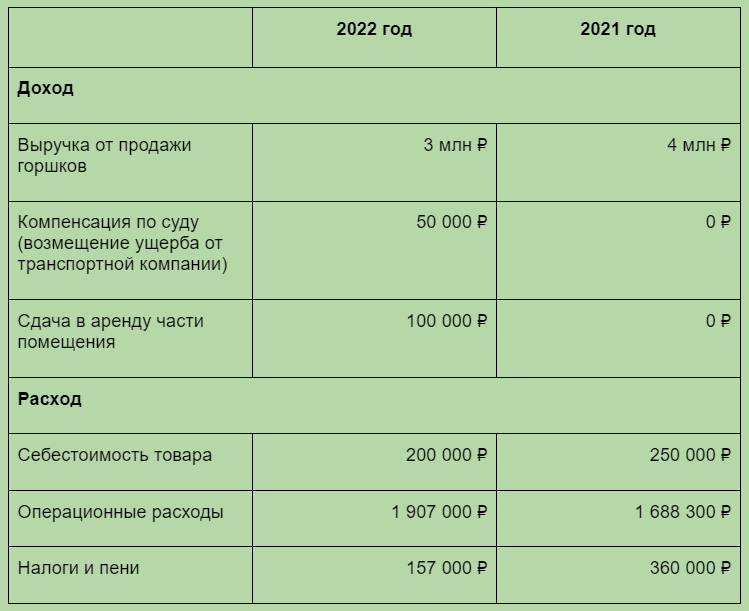

Предприниматель попросил бухгалтера выбрать необходимые данные из внутренней учетной таблицы, и вот что получилось.

Расчет объема выручки для ООО «Лютик» в 2022 году выглядит так:

(3 000 000 ₽ — 4 000 000 ₽) ÷ 4 000 000 ₽ = — 0,25.

За 2022 выручка снизилась на 25%. Собственнику нужно разобраться, почему так произошло. Возможно, в магазине маленький выбор товаров или услуг, либо покупателей стало меньше, потому что рядом открылся магазин конкурента.

Доход

Доход ― это сумма выручек компании от разных видов деятельности. Компания получает деньги не только от основной деятельности, но и попутно: по бартеру, от сдачи в аренду имущества или в качестве компенсации. В этой категории нужно рассчитать два показателя: доход на сотрудника и на клиента.

Доход на сотрудника. Экспресс-анализ покажет, сколько «усредненный» сотрудник приносит компании, и оправдано ли содержание стольких людей. Этот показатель полезен в сравнении с прошлыми периодами: так можно увидеть, повысил ли новый сотрудник доход бизнеса в целом.

Формула для расчета уровня дохода на одного сотрудника (ДОС):

ДОС = Доход ÷ Среднее количество сотрудников за период.

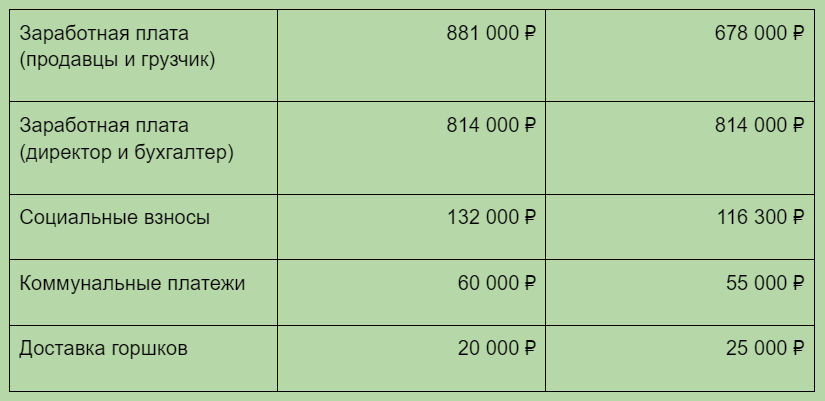

Пример

В 2021 году в ООО «Лютик» работали четыре человека: директор, бухгалтер и два продавца. Доход на одного сотрудника составил: 4 млн ₽ ÷ 4 человека = 1 млн ₽.

В 2022 магазин нанял грузчика и получил деньги за аренду части помещений. Поскольку это прочий доход, а не основная деятельность, нужно посчитать два показателя:

- Доход на одного сотрудника от основной деятельности: 3 млн ₽ ÷ 5 человек = 600 000 ₽;

- Доход на одного сотрудника (директора и бухгалтера) от иной деятельности: 100 000 ₽ ÷ 2 человека = 50 000 ₽. При сдаче помещений в аренду продавцы и грузчик не влияют на уровень дохода, поэтому расчет их не включаем.

Получилось, доход на одного сотрудника от основной деятельности в 2022 году снизился на 400 тыс. ₽. Это произошло из-за увеличения штата и снижения выручки.

Если в 2021 продавцы разгружали горшки каждый день и грозили собственнику увольнением, найм грузчика оправдан, ведь без продавцов не будет продаж. Но если грузчика привлекают раз в неделю, лучше воспользоваться аутсорсингом.

Полная ставка бухгалтера тоже вызывает вопросы, ведь объем операций у магазина небольшой. Бухгалтера можно нанять на полставки или привлечь бухгалтерскую фирму.

Уровень дохода на клиента. В розничный магазин за день приходят десятки и сотни покупателей — для такого бизнеса оценить этот показатель сложно. Но компаниям из сферы услуг, оптовых продаж или с ограниченным числом постоянных клиентов такой учет необходим.

Формула для расчета уровня дохода на клиента (УДК):

УДК = (Выручка от одного клиента ÷ Общая выручка) × 100.

Если один покупатель приносит от 10% общего дохода бизнеса, его уход или неплатежеспособность грозят фирме финансовыми трудностями.

Пример

ООО «Лютик» не сможет отследить уникального клиента, поскольку продает горшки в розницу. А ООО «Цветгорш» — дистрибьютор цветочных горшков розничным продавцам. Ему этот расчет необходим.

В 2021 выручка «Цветгорша» составила 36 млн ₽. Из них на ООО «Роза» пришлись 10 млн ₽: это 27,8% от выручки.

Директор «Цветгорша» не хотел зависеть от одного покупателя, потому решил расширить клиентскую базу и увеличить объем продаж. В 2022 выручка компании составила 56 млн ₽, из которых всего 7 млн ₽ (12,5%) поступили от ООО «Роза».

С 2023 года ООО «Роза» приняло решение вдвое сократить закупку у «Цветгорша» из-за сложной логистики. Но такое снижение закупки крупного покупателя уже не критично для фирмы. При таком же уровне дохода в 2023 компания потеряет 3,3 млн ₽ вместо 7,8 млн ₽.

Прибыль

Прибыль ― это доход от бизнеса за вычетом расходов на деятельность. Ее делят на валовую, операционную и чистую. Расчет нужно проводить поэтапно: вычитать от выручки себестоимость товаров или услуг, расходы на деятельность компании и налоги.

Себестоимость ― это средства на создание товара. В продажах это траты на его закупку и перепродажу, а в сфере услуг — расходы на ее создание и оказание.

Обычно к себестоимости относят:

- закупку сырья или товара на перепродажу;

- зарплату персонала;

- коммунальные расходы, если их можно выделить из общих платежей по ЖКХ;

- иные расходы, связанные с основной деятельностью.

Ниже разберем, как рассчитать каждый показатель.

Валовая прибыль отражает, сколько денег остается после продажи товаров или услуг. Чтобы ее узнать, выручку надо уменьшить на себестоимость продукта. Ее рассчитывают в три шага.

- Компании на УСН и АУСН этот шаг пропускают. Если компания на ОСНО, отделите НДС от выручки: Выручка без НДС = Выручка ÷ 1,2.

- Рассчитайте объем валовой прибыли (ВП) по каждому виду деятельности и периоду: ВП = Выручка без НДС — Себестоимость проданных товаров или услуг.

- Рассчитайте маржу, а именно долю прибыли в выручке компании. Маржа по ВП = ВП ÷ Выручка без НДС × 100.

Если у компании несколько точек продаж, можно сравнить валовую прибыль по каждой или на разных сменах продавцов, официантов и т. д. Но для этого нужно вести раздельный учет по каждому объекту.

В рознице маржа примерно равна торговой наценке. Чем больше маржа, тем выше устойчивость бизнеса: если доход упадет, компании будет чем оплатить текущие расходы.

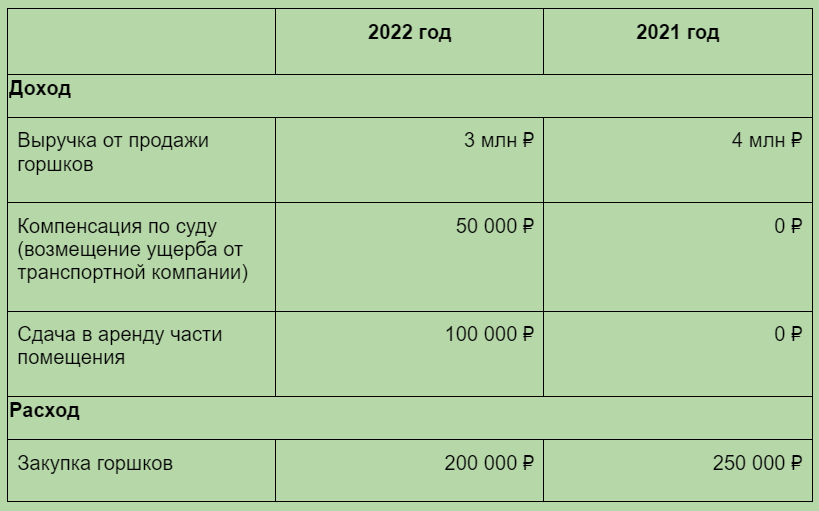

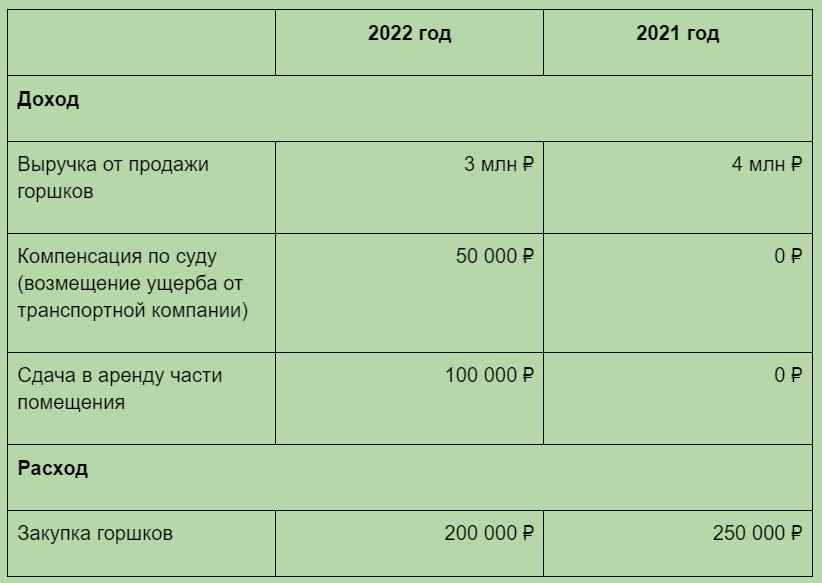

Пример

Расширим таблицу по ООО «Лютик». Компания применяет УСН, поэтому выручку считают без НДС.

2021 год:

Валовая прибыль: 4 000 000 ₽ — 250 000 ₽ = 3 750 000 ₽.

Маржа по валовой прибыли: 3 750 000 ₽ ÷ 4 000 000 ₽ × 100 = 94%.

2022 год:

Валовая прибыль: 3 000 000 ₽ — 200 000 ₽ = 2 800 000 ₽.

Маржа по валовой прибыли: 2 800 000 ₽ ÷ 3 000 000 ₽ × 100 = 93%.

Эффективность бизнеса в 2022 году снизилась несущественно. Если собственник найдет товар с меньшей себестоимостью или привлечет больше покупателей, то увеличит валовую прибыль.

Операционная прибыль. Кроме расходов на себестоимость товара или услуги, у компании есть и другие затраты. Они существуют, даже если бизнес не принес доход в текущем месяце. К ним относят, например, зарплату сотрудников, арендную плату, коммунальные платежи, рекламу и транспортировку продукции.

Операционную прибыль (ОП) рассчитывают в два шага:

- Из валовой прибыли вычтите операционные расходы: ОП = ВП — Операционные расходы.

- Определите долю операционной прибыли в выручке предприятия: Маржа по ОП = ОП ÷ Выручка без НДС × 100.

Чем выше коэффициент операционной прибыли, тем выше способность компании получать прибыль без собственных вложений.

Для растущей компании, которая все средства инвестирует в развитие, в первые годы нормально иметь отрицательный показатель операционной прибыли. Это не убыток, а инвестирование собственных или привлеченных средств в быстрый рост.

Пример

Дополним таблицу по ООО «Лютик» информацией по фонду оплаты труда персонала, расходам на коммунальные услуги и доставку товара.

2021 год:

ОП = 3 750 000 ₽ — 678 000 ₽ — 814 000 ₽ — 116 300 ₽ — 55 000 ₽ — 25 000 ₽ = 2 061 700 ₽.

Маржа по ОП = 2 061 700 ₽ ÷ 4 000 000 ₽ × 100 = 52%.

2022 год:

ОП = 2 800 000 ₽ — 881 000 ₽ — 814 000 ₽ — 132 000 ₽ — 60 000 ₽ — 20 000 ₽ = 893 000 ₽.

Маржа по ОП = 893 000 ₽ ÷ 3 000 000 ₽ × 100 = 30%.

В 2022 у «Лютика» операционная прибыль в три раза меньше валовой прибыли и снизилась на 22% по сравнению с 2021. Магазин пока может сам покрывать расходы на содержание, а сдача в аренду части помещений покроет непредвиденные траты. Собственнику нужно сократить расходы и найти новые источники дохода.

Также можно еще раз подумать, нужен ли грузчик в штате и полная ставка бухгалтера. На фоне уменьшения доходной части новый человек ― это дополнительные расходы на зарплату и соцотчисления.

Чистая прибыль. В процессе работы у компании возникают обязательства: налоги, сборы, штрафы, пени, процент по заемным средствам и пр. Выплатив их, собственник получит чистую прибыль или убыток. После этого он должен решить, куда направить прибыль: можно реинвестировать ее в компанию, а можно положить в карман.

Если вместо прибыли бизнес принес убыток, собственник должен придумать, как его покрыть. Чистую прибыль (убыток) для анализа рассчитывают в два этапа.

- На этом шаге учитывайте доходы и расходы от неосновной деятельности компании и уплатите налоги по всем видам дохода. Определите объем чистой прибыли (ЧП) бизнеса: ЧП = ОП + Прочие доходы – Прочие расходы — Налоги.

- Эффективность деятельности лучше видна в процентном отношении к выручке: Маржа по ЧП = ЧП ÷ Выручка без НДС × 100.

Пример

Дополним таблицу по ООО «Лютик». Арендатор части магазина сам оплачивает коммунальные расходы, компании остается заплатить налог.

2021 год:

ЧП = 2 061 700 ₽ — 360 000 ₽ = 1 701 700 ₽.

Маржа по ЧП = 1 701 700 ₽ ÷ 4 000 000 ₽ × 100 = 43%.

2022 год:

ЧП = 893 000 ₽ + 100 000 ₽ — 157 000 ₽ = 836 000 ₽.

Маржа по ЧП = 836 000 ₽ ÷ 3 100 000 ₽ × 100 = 27%.

В 2022 году у «Лютика» выручка снизилась, а расходы увеличились, поэтому налоги к уплате сократились почти вдвое. Снижение чистой прибыли составило 16%.

У магазина неплохие показатели для розницы, но при сравнении двух лет работы видна тенденция к снижению дохода. Бизнес хорошо начал в первый год и замедлил рост во второй.

Мы рассказали о базовых методах оценки доходной стороны бизнеса. Но наличие прибыли не значит, что бизнес успешен. Чтобы собственник мог понять, насколько грамотно он распоряжается деньгами, нужно оценить эффективность своего дела.

В следующей статье мы дадим простые формулы оценки эффективности бизнеса.

Коротко, увлекательно и с пользой о деньгах — в нашем телеграм-канале @life_profit. Присоединяйтесь!

Доход на одного сотрудника

Хотите лучше оценить эффективность своей компании? Используйте для этого такой показатель, как доход на сотрудника.

Что такое доход на сотрудника?

Доход на одного сотрудника (RPE) — это средний показатель, выражающий величину дохода компании на одного сотрудника. Мы можем использовать его, чтобы увидеть, насколько компания выросла в процентах по сравнению с предыдущим годом, сравнить ее с конкурентами в той же отрасли, а также, параллельно анализируя различные аспекты бизнеса, оценить эффективность и производительность операций компании. Хорошей практикой является регулярный пересмотр дохода на одного сотрудника, поскольку это позволяет быстро заметить изменения в производительности.

Для ясности, давайте также различать понятия «доход на одного сотрудника» и «прибыль на одного сотрудника». Выручка — это общий доход, полученный от продажи товаров или услуг. Прибыль — это доход, который остается после вычета всех операционных расходов.

Как рассчитать доход на одного сотрудника?

Формула дохода на одного сотрудника достаточно проста. Мы рассчитываем доход на одного сотрудника путем деления общего дохода компании за последние двенадцать месяцев (Last Twelve Months’ Revenue, или LTM Revenue) на текущее количество ее работников в эквиваленте полной занятости (FTE).

Чтобы рассчитать величину дохода на одного сотрудника, необходимо

-

выяснить сумму общего дохода, полученного компанией за определенный год;

-

выяснить общее количество штатных работников, занятых полный рабочий день.

Факторы, влияющие на показатель дохода на одного сотрудника

Приведенные выше выводы связывают доход на одного сотрудника с другими бизнес-показателями. Действительно, многие факторы влияют на конечное количество работников, включенных в расчет, например, текучесть кадров. Возраст компании и стадия развития, на которой она находится, также является важным фактором для бизнеса. Молодая компания генерирует низкий доход и несет высокие операционные расходы, поэтому более низкий доход на одного сотрудника будет естественным. Кроме того, тип отрасли, в которой работает компания, также влияет на значение соотношения доходов, поскольку разные отрасли имеют специфические потребности в рабочей силе.

Что такое хороший показатель дохода на одного сотрудника?

Доход на одного сотрудника — это средний показатель, на который влияет множество внешних и внутренних факторов. Поэтому невозможно установить конкретное значение, которое удовлетворит разные компании. Можно лишь сравнивать значение дохода из года в год. Чем выше показатели, тем выше производительность, а значит, и прибыль.

Что делать, если у вас низкий доход на одного сотрудника?

Вы можете сравнить величину дохода вашей компании на одного сотрудника с вашими конкурентами, используя информацию, содержащуюся в официальных финансовых отчетах (или годовых отчетах). Если вы заметили, что ваш доход на одного сотрудника является низким по сравнению с конкурентами, это может быть признаком более глубокой проблемы. Это может быть перегруженность работников и низкая производительность, ошибки в процессе подбора и найма персонала или проблемы в коллективе, которые вызывают высокую текучесть кадров. В такой ситуации HR-отделу стоит обратить внимание на эту тему, глубже проанализировать ее и внедрить необходимые изменения в своей практике.

Как увеличить доход на одного сотрудника?

Если вы считаете, что доход на одного сотрудника в вашей компании слишком низкий, попробуйте следующие способы улучшить значение этого показателя.

-

Делайте ставку на профессиональное развитие сотрудников — предоставьте им доступ к передовым профессиональным инструментам и обучению (например, продуктовые тренинги, тренинги по продажам, развитие мягких навыков и т.д.). Компетентные работники работают эффективнее и продуктивнее.

-

Нанимайте менеджеров с нужными навыками — выбирайте менеджеров с лидерскими и управленческими навыками. Не основывайте свое решение на стаже или образовании. Только менеджер с солидным авторитетом, который знает, как мотивировать команду на достижение и поддержание высокой производительности в долгосрочной перспективе, повлияет на доход.

-

Автоматизируйте работу — упростите деятельность каждого отдела, что позволит сэкономить время и финансы. Откладывая необходимость увеличения штата, вы уменьшаете общее количество работников, которое в конечном итоге включите в расчет коэффициента дохода.

-

Эффективно управляйте вовлеченностью сотрудников — согласовывайте обязанности с навыками сотрудников, чтобы повысить уровень их вовлеченности и удовлетворенности, фокусируйтесь на сильных сторонах сотрудников и признавайте их достижения, тем самым устраняя фантом текучести кадров. Относитесь к сотрудникам не как к затратам компании, а как к ценному ресурсу.

Зачем HR-отделу измерять доход на одного сотрудника?

HR-отдел отвечает за эффективное управление человеческим капиталом, чтобы он приносил максимально возможную прибыль. Измерение такого показателя, как доход на одного сотрудника, позволяет получить важные данные о том, как работает команда.

Имея эту информацию, вы можете выявить проблемы и области для совершенствования. Шаги для улучшения могут включать:

-

внедрение изменений в организационной структуре компании

-

внедрение новых планов профессионального развития;

-

более эффективный мониторинг уровня стресса в коллективе и избежание ситуаций перегрузки работой или профессионального выгорания;

-

модификацию или расширение предложения льгот для сотрудников;

-

улучшение процессов рекрутинга, найма и адаптации;

-

сокращение или увеличение количества работников.

Итоги

Доход на одного сотрудника — полезный показатель, который позволяет лучше понять, что влияет на эффективность команды. Хотя он не рассказывает о компании все, регулярно отслеживая его значение относительно других бизнес-метрик, вы можете получить полную картину эффективности и спланировать действия, которые улучшат финансовые результаты вашей компании.